Schnellcheck Buchhaltungssoftware – die wichtigsten Fragen auf einen BlickSie haben Fragen zur Buchhaltungssoftware? Hier sind einige Antworten:Welche Buchhaltungssoftware eignet sich für Mehr lesen...

Buchhaltung für Gründer. Der Ratgeber für alles, was Gründer in 2024 wissen müssen.

Warum ist die Buchführung so wichtig?

Die Buchführung ist die Dokumentation sämtlicher Geschäftsvorfälle in einer vorgeschriebenen Art. Sie als Unternehmer und auch fachkundige externe Personen können daraus wichtige Informationen über Ihr Unternehmen ableiten.

Die Buchhaltung bildet die Grundlage für die Ermittlung der Unternehmenssteuern, unter anderem der Gewerbesteuer und der Einkommen- oder Körperschaftsteuer. Deshalb muss sie neben handelsrechtlichen auch steuerrechtliche Vorschriften erfüllen.

Anteilseigner interessieren sich ebenfalls für die Buchführung. Denn einerseits lässt sich damit die wirtschaftliche Situation des Unternehmens einschätzen, andererseits ist sie Grundlage für die Ermittlung der Gewinne und damit der Ausschüttungen. Banken beurteilen anhand der Buchhaltung die Kreditfähigkeit des Unternehmens.

Nicht zuletzt ist die Buchhaltung Grundlage für interne betriebswirtschaftliche Auswertungen. Anhand Ihrer Buchhaltung können Sie beispielsweise erkennen:

Die Grundsätze ordnungsmäßiger Buchführung

Kaufleute erstellen am Ende eines Geschäftsjahres auf der Grundlage ihrer Buchhaltung grundsätzlich den Jahresabschluss, aus dem sich der steuerrechtlich relevante Gewinn ableiten lässt. Der Jahresabschluss umfasst mindestens eine Bilanz und eine Gewinn- und Verlustrechnung. Bei Kapitalgesellschaften kommt unter bestimmten Voraussetzungen auch ein Anhang hinzu. Gegebenenfalls ist der Jahresabschluss sogar noch um einen Lagebericht zu ergänzen. Bei kleineren Unternehmen und Freiberuflern genügt dafür eine Einnahmen-Überschuss-Rechnung.

Damit die Buchführung übersichtlich, aussagekräftig und nicht manipulierbar ist, muss sie bestimmten Regeln folgen. Man spricht in diesem Zusammenhang von den Grundsätzen ordnungsmäßiger Buchführung. Hier wird zwischen Rahmengrundsätzen, Abgrenzungsgrundsätzen und ergänzenden Grundsätzen unterschieden, die für Nicht-Kaufleute mitunter unverständlich formuliert sind. Die wichtigsten Aussagen aus den genannten Grundsätzen lauten aber wie folgt:

GoB in Kürze zusammengefasst:

- Die Buchführung muss klar und übersichtlich sein

- Alle Geschäftsvorfälle müssen fortlaufend, vollständig, richtig und zeitgerecht sowie sachlich geordnet gebucht werden

- Keine Buchung ohne Beleg

- Die Buchführungsunterlagen müssen ordnungsmäßig aufbewahrt werden

- Die Buchführung muss durch Dritte in angemessener Zeit nachvollziehbar sein

Heute erledigt man die Buchhaltung EDV-gestützt, wobei gute Buchhaltungsprogramme diese Regeln automatisch beachten. So lassen sich beispielsweise einzelne Buchungen zwar stornieren und anschließend korrigieren, aber im Nachhinein nicht direkt verändern.

Das folgende Kurzvideo zeigt Ihnen ein Beispiel zu diesem Thema:

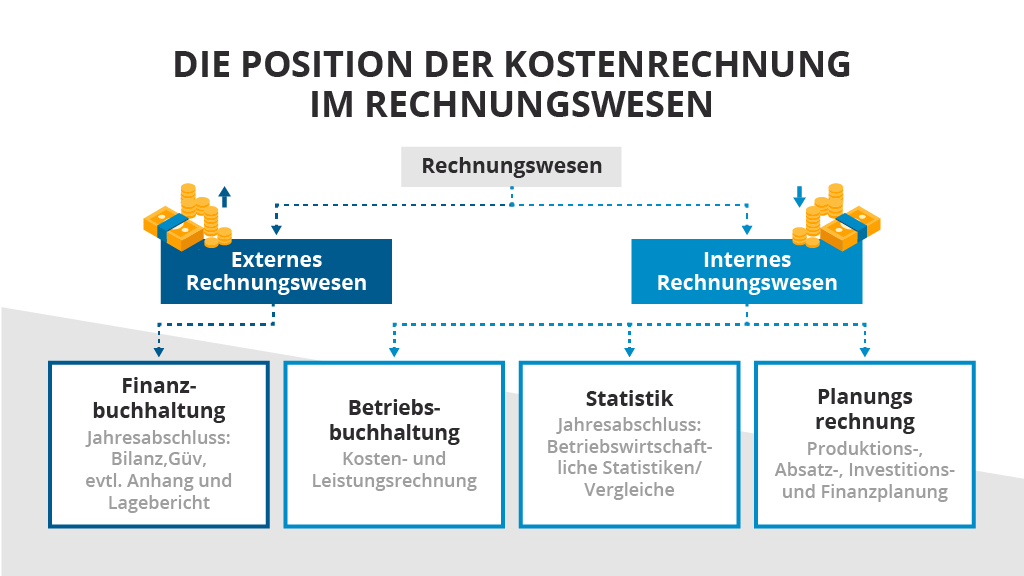

Buchführung als Grundlage der Kosten- und Leistungsrechnung

Wenn von Buchhaltung die Rede ist, meint man damit die Finanzbuchhaltung, die zum Jahresabschluss führt. Steht hingegen eher die unternehmensinterne Informationsfunktion im Mittelpunkt, handelt es sich um die Kosten- und Leistungsrechnung, auch Betriebsbuchhaltung genannt. Die Finanzbuchhaltung und die Kosten- und Leistungsrechnung sind Teil des externen beziehungsweise internen Rechnungswesens:

Die Berechnung und Zuordnung der im Unternehmen entstehenden Kosten dient einerseits der Preiskalkulation. Dies ist die Hauptaufgabe der Kosten- und Leistungsrechnung. Denn jedes Produkt muss die durch seine Entstehung verursachten Kosten und zusätzlich noch einen Gewinnanteil erwirtschaften. Gleiches gilt für Dienstleistungen.

Eine weitere Aufgabe der Kosten- und Leistungsrechnung ist die Kontrolle und Steuerung. Sie erkennen damit, welche Produkte oder Vorgänge zu hohe Kosten verursachen. Daraufhin können Sie versuchen, diese zu senken oder die Preise beziehungsweise Ihr Angebot anders zu gestalten.

Die Teilbereiche der Finanzbuchhaltung

Die Finanzbuchhaltung besteht aus mehreren Teilbereichen. Im Fachjargon spricht man dabei von den folgenden Büchern, wobei diese heutzutage eher als Datenbanken zu verstehen sind:

Grundbuch: Das Grundbuch – auch bekannt als Journal – erfasst alle Geschäftsvorfälle chronologisch mit den relevanten Daten. Dabei versteht man unter einem Geschäftsvorfall zum Beispiel den Einkauf von Rohstoffen auf Ziel oder den Verkauf von Produkten oder Leistungen. Zu den relevanten Daten, die hierbei erfasst werden, zählen unter anderem das Datum, die Belegnummer, der Wert oder auch Buchungstext.

Hauptbuch: Vom Grundbuch werden die Geschäftsvorfälle in das Hauptbuch übertragen. In diesem Schritt wird eine systematische Gliederung vorgenommen. Die bisher chronologische Erfassung wird vernachlässigt. So wird die Forderung aus dem obigen Beispiel auf das Bestandskonto „Forderungen aus Lieferungen und Leistungen“ gebucht. Die Gegenkonten lauten in diesem Fall Umsatzerlöse und Umsatzsteuerverbindlichkeiten.

Beispiel Buchungssatz

Ein Unternehmen verkauft selbstgefertigte Werkzeuge für 1.000 Euro netto an einen Baumarkt.

Forderungen 1.190 Euro

an Umsatzerlöse 1.000 Euro

an Umsatzsteuerverbindlichkeiten 190 Euro

Nebenbücher: In den Nebenbüchern werden die Details zu Konten des Hauptbuchs erfasst. Die Forderung aus dem Verkauf der beschriebenen Werkzeuge wird zum Beispiel in der Debitorenbuchhaltung mit dem Namen des Baumarktes beziehungsweise Kunden erfasst. So kann später problemlos die Zuordnung des Zahlungseingangs erfolgen.

Die folgenden Nebenbücher gibt es:

- Anlagenbuchhaltung

- Kontokorrentbuchhaltung

- Lagerbuchhaltun,

- Lohn- und Gehaltsbuchhaltung

In größeren Unternehmen gibt es für die genannten Teilbereiche meist spezialisierte Buchhalter oder Abteilungen. In kleinen Unternehmen werden sämtliche Bereiche häufig durch nur einen internen Buchhalter, externen Dienstleister oder dem Steuerberater übernommen.

Debitorenbuchhaltung und Forderungsmanagement

Die Debitorenbuchhaltung erfasst alle Vorfälle, die aus den Geschäftsbeziehungen mit Ihren Kunden entstehen. Dazu gehört im Wesentlichen, die Rechnungsstellung als Forderung sowie deren Begleichung durch die Kunden. Beachten Sie, dass Forderungen und Verbindlichkeiten nur für die doppelte Buchführung eine Rolle spielen, nicht für die Einnahmen-Überschuss-Rechnung.

Damit Sie stets den Überblick über Ihre noch offenen Forderungen haben, gibt es für jeden Kunden ein eigenes Konto. Diese Personenkonten sind in der Kontokorrentbuchhaltung zusammengefasst, dem Nebenbuch der Debitoren- und auch Kreditorenbuchhaltung. Sie sehen auf einen Blick alle noch nicht beglichenen Rechnungen, die man auch als offene Posten bezeichnet.

Der Debitorenbuchhaltung kommt deshalb im Hinblick auf das Forderungsmanagement eine besondere Bedeutung zu. Für viele Unternehmen sind ausstehende Forderungen ein großes Problem, das im Ernstfall die eigene Liquidität gefährden kann. Deshalb ist es wichtig, nach einer angemessenen Frist Zahlungserinnerungen zu schreiben.

Kreditorenbuchhaltung und Zahlungsorganisation

Die Kreditorenbuchhaltung befasst sich mit den Verbindlichkeiten des eigenen Unternehmens gegenüber Lieferanten, Dienstleistern oder anderen Kreditoren. Gebucht werden Rechnungseingänge als Verbindlichkeiten sowie deren Begleichung.

Da Kreditorenbuchhalter einen Überblick über alle Verbindlichkeiten des Unternehmens haben, übernehmen sie auch die Prüfung und Bezahlung der Rechnungen. Dabei kommt es einerseits auf die Einhaltung der Zahlungsfristen an, um Mahngebühren oder zukünftige schlechtere Zahlungsbedingungen zu vermeiden. Andererseits lässt sich durch die bewusste Nutzung von Zahlungszielen die Liquidität steuern.

Die Lohnbuchhaltung – eine Aufgabe der Personalabteilung

Wenn Sie als Unternehmer Personal beschäftigen, ist die Lohnbuchhaltung ein Thema. Dazu gehören nicht nur die regelmäßige Zahlung und Verbuchung der Löhne und Gehälter, sondern auch die Abführung der Lohnsteuer und der Sozialversicherungsbeiträge.

In vielen Unternehmen erledigen Mitarbeiter der Personalabteilung die Lohnbuchhaltung. Denn die Pflege sensibler Personaldaten sowie anderen administrative Aufgaben hängen damit zusammen. Sie verantworten das Thema selbst? Dann lesen Sie hier mehr zur Lohnsteueranmeldung für Arbeitgeber.

Die Anlagenbuchhaltung – für den Überblick über die Vermögenswerte

Im Rahmen der Anlagenbuchhaltung buchen Sie den Erwerb oder Verkauf von Anlagegütern sowie die Abschreibungsbeträge. So haben Sie immer einen Überblick über den Wert Ihres Anlagevermögens. Zu diesem gehören:

Wert und Wertverzehr der einzelnen Vermögensgegenstände sind auch Ausgangsdaten für die Planung von Neuanschaffungen oder Reparaturkosten. Für Versicherungsfälle können diese Informationen ebenfalls wichtig sein. Die Ergebnisse der jährlich stattfindenden Inventur gleichen Sie mit der Anlagenbuchhaltung ab.

Das Kassenbuch – alle Bargeschäfte im Blick

Im Kassenbuch erfassen Sie sämtliche Geschäftsvorfälle, bei denen Bargeld eine Rolle spielt. Für bilanzierende Unternehmen ist die Kassenbuchführung gesetzlich vorgeschrieben. Erstellen Sie nur eine Einnahmen-Überschuss-Rechnung, besteht diese Verpflichtung nicht. Trotzdem kann ein Kassenbuch vor allem bei kleinen Handelsunternehmen mit umfangreichen Bargeschäften sinnvoll sein.

Das Kassenbuch hat auch eine Kontrollfunktion, denn der Kassenbestand muss regelmäßig gezählt und mit dem errechneten Saldo verglichen werden. Auch bei der Kassenbuchführung muss zu jeder eingetragenen Ein- oder Auszahlung ein Beleg vorhanden sein. Elektronische Registrierkassen, die in Einzelhandelsunternehmen zum Einsatz kommen, erfüllen diese Anforderungen. Sie zeichnen Art und Wert der Umsätze auf, sodass nur die Tageslosung in das Kassenbuch eingeht.

Viele Buchhaltungsprogramme oder andere Softwarelösungen bieten die Möglichkeit, ein elektronisches Kassenbuch zu führen. Dieses muss gesetzliche Anforderungen erfüllen. Denn es darf nicht möglich sein, Buchungen nachträglich zu ändern. Excel eignet sich daher nicht für diesen Zweck.

Bestandskontrolle mit der Lagerbuchhaltung

Die Lagerbuchhaltung, auch Materialbuchhaltung genannt, erfasst alle Zu- und Abgänge an Material oder Waren. Auch dafür steht geeignete Software zur Verfügung.

Für Unternehmen mit umfangreichen Lagerbewegungen ist diese Nebenbuchhaltung auf jeden Fall empfehlenswert. Es besteht jedoch keine gesetzliche Verpflichtung dazu.

Vereinfachte Gewinnermittlung mit der Einnahmen-Überschuss-Rechnung

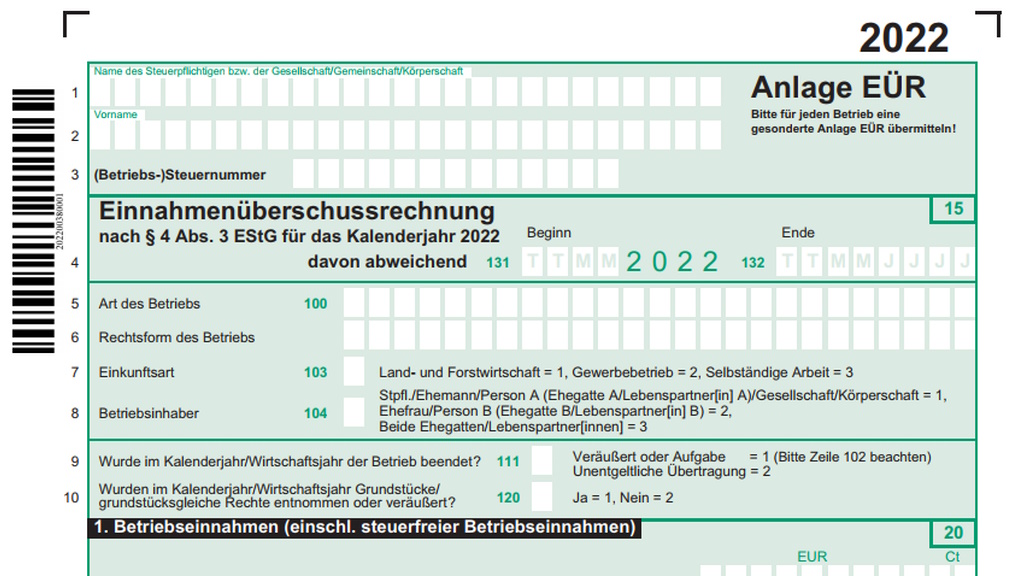

Jeder Unternehmer ist verpflichtet seinen Gewinn zu ermitteln und diesen dem Finanzamt mitzuteilen. Aber nicht in jedem Fall ist die doppelte Buchführung inklusive der Bilanzierung ein Muss. Kleingewerbetreibende und Freiberufler können für die Gewinnermittlung die Einnahmen-Überschuss-Rechnung (EÜR) nutzen.

Als Kleingewerbetreibender gilt, wer pro Jahr nicht mehr als 600.000 Euro Umsatz und 60.000 Euro Gewinn erzielt. Auch darf das Unternehmen nicht aufgrund seiner Größe oder Rechtsform beziehungsweise freiwillig im Handelsregister eingetragen sein. Eine Ausnahme gibt es dabei für eingetragene Kaufleute (e.K.). Diese sind nur bilanzierungspflichtig, wenn die genannten Grenzen in zwei aufeinanderfolgenden Jahren überschritten werden.

Die EÜR ist eine vereinfachte Methode der Gewinnermittlung, bei der Sie sämtliche Einnahmen und Ausgaben zeitlich geordnet aufzeichnen. Am Ende des Geschäftsjahres ermitteln Sie daraus den Gewinn. Dafür nutzen Sie das offizielle Formular der Finanzverwaltung. Hier ein Ausschnitt der Anlage EÜR zur Einnahmenüberschussrechnung:

Beachten Sie auch, dass Sie grundsätzlich der EÜR ein Verzeichnis der Anlagegüter inklusive der Abschreibungsbeträge und ein Verzeichnis der geringwertigen Wirtschaftsgüter beifügen müssen.

Doppelte Buchführung und Bilanzierung

Wenn Ihr Unternehmen die Voraussetzungen für die EÜR nicht erfüllt, sind Sie zur doppelten Buchführung und zur Bilanzierung verpflichtet. Die doppelte Buchführung ist genauer, denn jeder Geschäftsvorfall berührt immer mindestens zwei Konten. Dabei gibt es Bestandskonten, die aus den Bilanzpositionen abgeleitet werden und Ertragskonten in Anlehnung an die Gewinn-und-Verlust-Rechnung. Außerdem spricht diese Form der Buchhaltung auch Forderungen und Verbindlichkeiten an, was bei der EÜR nicht der Fall ist.

Die Buchungen erfolgen nach bestimmten Regeln und lassen sich jeweils als Buchungssatz formulieren.

Beispiel Buchungssatz:

Ein Unternehmer entnimmt 500 Euro aus der Kasse und zahlt diese auf das Geschäftskonto ein.

- Bank 500 Euro

Im Rahmen des Jahresabschlusses leiten Sie aus der Buchführung eine aktuelle Bilanz und eine GuV ab, um den Unternehmensgewinn zu ermitteln. Zu Kontrollzwecken müssen Sie am Ende des Geschäftsjahres auch immer eine Inventur durchführen und deren Ergebnisse mit den Werten der Buchführung vergleichen. Auch bei Aufnahme Ihrer Geschäftstätigkeit im Rahmen der Gründung ist eine Inventur zur Ermittlung der Ausgangswerte erforderlich.

Wissenswertes zur Umsatzsteuer und Kleinunternehmerregelung

Aus der Buchhaltung ergibt sich auch Ihre Umsatzsteuerschuld gegenüber dem Finanzamt beziehungsweise Ihr Anspruch auf Vorsteuererstattung. In Abhängigkeit von der Höhe der fälligen Umsatzsteuer müssen Sie monatlich oder quartalsweise per ELSTER-Formular eine Umsatzsteuervoranmeldung an das Finanzamt senden. Dabei stellen Sie die von Ihnen in diesem Zeitraum eingenommene Umsatzsteuer der gezahlten Vorsteuer gegenüber. Als Differenz ergibt sich eine Umsatzsteuernachzahlung oder eine Vorsteuererstattung. Sie sind sich unsicher? Nutzen Sie unseren Leitfaden zum Vorsteuerabzug für Unternehmer und lesen Sie alles rund um die Umsatzsteuerbefreiung.

Tipp: Wenn Sie mehr Zeit benötigen für die Umsatzsteuervoranmeldung können Sie eine Dauerfristverlängerung beantragen.

Wenn Ihr Umsatz im Gründungsjahr 22.000 Euro und im folgenden Jahr 50.000 Euro voraussichtlich nicht übersteigen wird, können Sie die Kleinunternehmerregelung in Anspruch nehmen. Das bedeutet, Sie sind nicht zur Umsatzsteuervoranmeldung verpflichtet, können aber auch keine Vorsteuer abziehen. Auf Ihren eigenen Rechnungen dürfen Sie keine Umsatzsteuer ausweisen. Außerdem müssen Sie auf die Kleinunternehmereigenschaft hinweisen. Informieren Sie sich hier zu den Themen Kleinunternehmen gründen und Kleinunternehmer Rechnung, um mehr zu erfahren. Auch die Steuererklärung für Kleinunternehmer und Kleingewerbetreibende unterscheidet sich von der für andere Gründer.

Der Fragebogen zur steuerlichen Erfassung

Die Entscheidung über die Inanspruchnahme der Kleinunternehmerregelung und andere relevante Informationen teilen Sie dem Finanzamt über den „Fragebogen zur steuerlichen Erfassung“ mit. Sie erhalten ihn automatisch, nachdem Sie bei der Stadt oder Gemeinde ein Gewerbe angemeldet haben. Freiberufler melden sich nach Aufnahme ihrer Tätigkeit direkt beim Finanzamt.

In den Fragebogen tragen Sie unter anderem folgende Informationen ein:

- Allgemeine Angaben: Angaben zum Steuerpflichtigen, Ehegatte/ Ehegattin, Lebenspartner(in), Art der Tätigkeit, Bankverbindung, gegebenenfalls Name und Anschrift des Steuerberaters, Empfangsbevollmächtigte(r), bisherige steuerliche Verhältnisse,

- Angaben zur gewerblichen oder selbstständigen (freiberuflichen) Tätigkeit: Anschrift des Unternehmens, Beginn der Tätigkeit, Betriebsstätten, Handelsregistereintragung, Gründungsform, bisherige betriebliche Verhältnisse,

- Angaben zur Festsetzung der Vorauszahlung: Festlegung der Einkunftsart, voraussichtliche Höhe von Sonderausgaben und Steuerabzugsbeträgen,

- Angaben zur Gewinnermittlung: EÜR oder Bilanzierung, Festlegung des Wirtschaftsjahres,

- Angaben zur Anmeldung und Abführung der Lohnsteuer von Angestellten,

- Angaben zur Anmeldung und Abführung der Umsatzsteuer: Schätzung der Summe der Umsätze, Inanspruchnahme der Kleinunternehmerregelung, Befreiung von der Umsatzsteuer, Festlegung Steuersatz, Beantragung Umsatzsteuer-Identifikationsnummer, Umkehr der Steuerschuldnerschaft,

Aufbewahrungsfristen für Belege und Dokumente

Damit Ihre Buchhaltung auch noch nach längerer Zeit nachvollziehbar ist, gelten für die zugrundeliegenden Dokumente gesetzlich festgelegte Aufbewahrungsfristen. Zum Beispiel kann es im Rahmen einer Betriebsprüfung notwendig sein, ältere Belege zu überprüfen. Dabei müssen Sie elektronische Dokumente auch in dieser Form aufbewahren.

Für Korrespondenz, die mit Geschäften in Zusammenhang steht, gilt eine sechsjährige Aufbewahrungsfrist. Zehn Jahre lang müssen Sie alle Unterlagen aufbewahren, welche die Geschäftstätigkeit dokumentieren. Dazu gehören:

Selbst buchen oder externe Fachleute beauftragen

Die Buchführung als Gründer zu erledigen, erfordert Fachkompetenz. Es spricht nichts dagegen, diese Aufgaben selbst zu erledigen oder durch angestellte Buchhalter ausführen zu lassen. Es ist aber auch möglich, einen Steuerberater oder einen Buchhaltungsservice damit zu beauftragen.

Steuerberater sind zudem kompetente Ansprechpartner, wenn Sie sich als Gründer oder auch später zu steuerlichen und betriebswirtschaftlichen Fragen beraten lassen möchten. Ebenso ist es empfehlenswert, die Steuererklärung dort anfertigen zu lassen.

Ein Buchhaltungsservice ist meist preisgünstiger, hat jedoch weniger Befugnisse. Es sind auch Kooperationen möglich. So lässt sich individuell vereinbaren, wer welche Teilaufgaben übernimmt.

Buchhaltungssoftware 2024 im Vergleich

Wenn Sie selbst buchen oder Ihrem Steuerberater zuarbeiten möchten, benötigen Sie eine geeignete Buchführungssoftware. Der Markt hält viele Angebote mit unterschiedlichem Leistungsumfang bereit. Achten Sie bei der Auswahl darauf, welche Funktionen Sie brauchen. Mitunter gibt es Testangebote, die kostenlos sind.

Neben der herkömmlichen Desktop-Software existieren mittlerweile auch einige Cloud-Services, die eine Online-Buchhaltung ermöglichen. Diese sind hauptsächlich wegen der flexiblen Zugriffsmöglichkeiten beliebt. Die folgende Tabelle zeigt die Top Buchhaltungstools auf, die allesamt ausgewählte Eigenschaften und Funktionen aufweisen.

Lexoffice Buchhaltung

Lexoffice Buchhaltung ist eine Cloud-Lösung, die speziell für nicht bilanzierungspflichtige Unternehmen entwickelt wurde. Das Programm überzeugt durch einfache Bedienbarkeit. Mittels Texterkennung ist die Digitalisierung gescannter Belege möglich. Auch PayPal-Konten lassen sich integrieren. Lexoffice verfügt über eine DATEV Schnittstelle, ermöglicht Abo-Rechnungen und ist in der Bedienung schnell und einfach.

sevDesk

sevDesk ist eine cloudbasierte Buchhaltungssoftware zur Rechnungsverwaltung, Buchführung und Warenwirtschaftsverwaltung. Sie eignet sich besonders für Selbstständige, Gründer und Kleinunternehmer. Kernkompetenzen des Rechnungsprogramms sind das Erstellen von Rechnungen, die Zahlungsüberwachung und das Erfassen von Belegen.

Des Weiteren können diverse betriebswirtschaftliche Auswertungen erstellt und die Ergebnisse dem Steuerberater und dem Finanzamt übermitteln werden.

DATEV Unternehmen online

DATEV ist die Software der Steuerkanzleien. Über die Cloud-Plattform DATEV Unternehmen online kooperieren Sie sehr komfortabel mit Ihrem Steuerberater. Scannen Sie einfach Ihre Belege und übermitteln Sie diese an die Kanzlei.

Zahlungen können Sie ebenfalls erledigen und mit einem Zusatzmodul auch Angebote und Rechnungen schreiben.

Die folgende Tabelle stellt alle wesentlichen Eigenschaften der beschriebenen Buchführungsprogramme noch einmal gegenüber:

Cloud-Dienst | ja | ja | ja |

Doppelte Buchführung und Bilanzierung | nein | ja | ja |

DATEV-kompatibel | ja | ja | ja |

Umsatzsteuer-voranmeldung | ja | ja | ja |

Online Banking | ja | ja | ja |

Kassenbuch | ja | ja | ja |

Betriebswirtschaftliche Auswertungen | ja | ja | ja |

Sollten Sie neben einer Buchhaltungssoftware ebenfalls weitere Module wie die Auftragsbearbeitung, Warenwirtschaft oder auch eine Lohn- und Gehaltsabrechnung benötigen, dann könnte die kaufmännische Komplettlösung von Lexware für Sie interessant sein.

Kostenlose Buchhaltungssoftware? Informieren Sie sich hier über Möglichkeiten, um Kosten einzusparen. Sollte sich Ihre Buchhaltung in sehr kleinem Umfang bewegen, so können Sie auch eine Rechnungsvorlage nutzen und diesen Teil der Buchhaltung per Word gestalten. Lesen Sie hierzu in unserem Artikel Rechnung schreiben, was Sie dabei beachten müssen.

FAQ zur Buchhaltung für Gründer

Wenn Sie diese Fragen beantworten können, verfügen Sie bereits über die ersten Grundkenntnisse zum Thema Buchhaltung für Gründer.

1. Was versteht man unter Buchhaltung?

2. Warum ist die Buchhaltung notwendig?

3. Wer ist zur Buchhaltung verpflichtet?

4. Wer interessiert sich für meine Buchhaltung?

5. Was muss man können, um die Buchhaltung erledigen zu können?

6. Wie führt man Bücher?

7. Welche Teilbereiche gehören zur Finanzbuchhaltung?

8. Wie lange muss man die Unterlagen für die Buchhaltung aufbewahren?

9. Wer ist zur doppelten Buchführung verpflichtet?

10. Wer kann bei der Buchhaltung für Gründer helfen?

Fazit zur Buchhaltung für Gründer

Die Buchhaltung ist ein Thema, mit dem Sie sich als Gründer oder Unternehmer beschäftigen müssen. Es sind viele Details und Besonderheiten zu beachten, sodass dieses Gebiet zu Beginn oft kompliziert wirkt.

Was ist ein Kleinunternehmen?Wenn ein Unternehmer im Vorjahr weniger als 22.000 Euro verdient hat und im laufenden Jahr voraussichtlich weniger als Mehr lesen...

Auf einen Blick: Die 10 wichtigsten Fragen zur Kleinunternehmerregelung§ 19 UStG bringt verwaltungstechnisch einige Erleichterungen, wirft aber in Sachen Kleinunternehmerregelung bei vielen Mehr lesen...

Schnellcheck Anlage EÜR – die wichtigsten Fragen auf einen BlickSie suchen grundlegende Informationen zur Anlage EÜR? Lesen Sie hier Antworten auf Mehr lesen...

Vorsteuerabzug – die drei wichtigsten Fragen auf einen BlickSie möchten wissen, was Sie als Unternehmer beim Vorsteuerabzug beachten müssen? Hier sind Mehr lesen...

Schnellcheck zur RechnungserstellungWie schreibe ich eine Rechnung richtig?Eine Rechnung muss laut Gesetz gewisse Pflichtangaben enthalten. Hierzu gehören insbesondere Name und Anschrift Mehr lesen...

Wie funktioniert die Umsatzsteuer und welche Folgen hat eine Befreiung?Grundsätzlich unterliegt jede unternehmerische Lieferung oder Leistung der Umsatzsteuer. Wenn ein Unternehmen Mehr lesen...

Sind Sie zur Lohnsteueranmeldung verpflichtet?Die Lohnsteuer ist eine Vorauszahlung auf die Einkommensteuer. Steuerpflichtige sind in diesem Fall die Arbeitnehmer, aber der Mehr lesen...

Schnellcheck: Die wichtigsten Fragen zur DauerfristverlängerungSie suchen Informationen zur Dauerfristverlängerung? Hier finden Sie die wichtigsten Fakten zu diesem Thema:Was bedeutet eine Mehr lesen...

Schnellcheck kostenlose Buchhaltungssoftware – die wichtigsten Fragen auf einen BlickSie möchten wissen, ob Sie ein kostenloses Buchhaltungsprogramm für Ihre Selbstständigkeit oder Mehr lesen...

Kleinunternehmer-Rechnung schreiben – die drei wichtigsten Fragen auf einen BlickSie suchen als Kleinunternehmer Informationen zur Rechnungsstellung? Folgende Fragen liefern erste wichtige Mehr lesen...

Steuererklärung für das Kleingewerbe oder Kleinunternehmer – die UnterschiedeBeachten Sie, dass die beiden ähnlich klingenden Begriffe Kleinunternehmen und Kleingewerbe verschiedene Sachverhalte Mehr lesen...

Schnellcheck: Das Wichtigste im ÜberblickWas ist der Unterschied zwischen Bilanz und Jahresabschluss?Als Teil des Jahresabschlusses werden in der Bilanz eines Unternehmens Mehr lesen...

Schnellcheck: Die wichtigsten Fragen zur EÜRFolgende Antworten auf häufig gestellte Fragen erleichtern Ihnen den Einstieg in das Thema:Was ist eine Einnahmenüberschussrechnung?Das Mehr lesen...

Wozu dient die Ermittlung des Unternehmensgewinns?Der Gewinn, den ein Unternehmen innerhalb eines Wirtschaftsjahres erzielt, ist Grundlage für die Berechnung der Einkommens- Mehr lesen...

Rechnungsvorlage – die drei wichtigsten Fragen auf einen BlickSie müssen als Unternehmer Rechnungen erstellen und suchen nach Informationen und Hilfen? Folgende Mehr lesen...

Roul Radeke ist Gründer und Geschäftsführer von Selbststaendigkeit.de. Das Onlineportal bietet Existenzgründern und Unternehmern News aus der Gründer- und Unternehmerszene, hilfreiches Wissen für die Gründung und Führung von Unternehmen, geförderte Existenzgründungsberatung (AVGS-Coaching) sowie digitale Produkte für die Selbstständigkeit.