Schnellcheck Betriebsprüfung – die wichtigsten Fragen auf einen Blick

Sie möchten sich auf eine Betriebsprüfung vorbereiten und suchen grundlegende Informationen dazu? Vielleicht haben Sie sich schon Folgendes gefragt:

Diese FAQ-Antworten beziehen sich speziell auf die Betriebsprüfung durch das Finanzamt, die auch den Schwerpunkt dieses Artikels bildet. Welche Varianten es gibt und wer ebenfalls Unternehmensprüfungen durchführen kann, lesen Sie im nächsten Abschnitt.

Was ist die Betriebsprüfung eigentlich genau?

Es gibt verschiedene Formen der Betriebsprüfung, die von Behörden oder öffentlichen Institutionen durchgeführt werden. Ziel ist die Bewertung der Verhältnisse des Unternehmens im Hinblick auf den jeweiligen Prüfungszweck. Die bekannteste ist die Außenprüfung durch das Finanzamt, auf die sich auch dieser Artikel schwerpunktmäßig bezieht. Bei dieser geht es darum, ob im Prüfungszeitraum Besteuerungsgrundlagen korrekt ermittelt und demzufolge Steuern in richtiger Höhe gezahlt wurden.

In diesem Zusammenhang werden auch die Ordnungsmäßigkeit der Buchführung und der Jahresabschlüsse sowie der dafür maßgeblichen Belege und Unterlagen geprüft. Im Normalfall umfasst die Betriebsprüfung 3 zusammenhängende Wirtschaftsjahre, für die bereits Steuererklärungen abgegeben wurden. Häufig geht es dabei um die Einkommen-, Körperschaft-, Gewerbe- oder Umsatzsteuer. Aber auch andere Steuerarten wie die Grund-, Grunderwerbs- und Erbschaftsteuer können Gegenstand der Prüfung sein.

Rechtsgrundlagen für die Betriebsprüfung durch das Finanzamt sind die §§ 193 bis 207 der Abgabenordnung und die Betriebsprüfungsordnung. Dort steht auch, dass sich die Prüfung auf Sachverhalte beschränken soll, die zu Steuernachzahlungen oder -erstattungen führen können und zeitlich auf das notwendige Maß zu beschränken ist.

Das Finanzamt kann verschiedene Arten von Prüfungen durchführen, die weiter unten noch näher erläutert werden. Nicht alle werden vorab angekündigt, wie folgende Tabelle zeigt:

MIT VORANKÜNDIGUNG | OHNE VORANKÜNDIGUNG |

Außenprüfung | Lohnsteuer-Nachschau |

Umsatzsteuer-Sonderprüfung | Kassen-Nachschau |

Lohnsteuer-Außenprüfung | Umsatzsteuer-Nachschau |

Steuerfahndung |

Neben der Finanzverwaltung führen noch weitere öffentliche Stellen Betriebsprüfungen durch:

Anlässe für die Betriebsprüfung – und bei wem diese überhaupt durchgeführt werden darf

Außenprüfungen des Finanzamts sind in allen gewerblichen, freiberuflichen und land- oder forstwirtschaftlichen Unternehmen zulässig. Selten werden auch Privatpersonen überprüft, wenn diese steuerpflichtig sind und sehr hohe Einkünfte haben. Bei Großbetrieben findet die Prüfung regelmäßig alle 3 Jahre statt, jeweils als Anschlussprüfung an den vorangegangenen Prüfungszeitraum.

Mittel- und Kleinbetriebe werden nicht durchgehend geprüft, sondern es gilt grundsätzlich das Zufallsprinzip. Deshalb ist zu jedem Zeitpunkt mit einer Betriebsprüfung zu rechnen. Die Häufigkeit hängt auch von der Größe ab. Mittelbetriebe sind im Schnitt alle 12 Jahre betroffen, Kleinbetriebe inklusive der Soloselbstständigen alle 15 bis 20 Jahre. Die Abgrenzungsmerkmale für Groß-, Mittel- und Kleinbetriebe legt das Bundesfinanzministerium in Abhängigkeit von Betriebsart, Umsatz und Gewinn regelmäßig neu fest.

Die Auswahl der zu prüfenden Unternehmen erfolgt jedoch nicht ausschließlich durch Zufall. Wenn das Finanzamt aufgrund der abgegebenen Steuererklärungen, -voranmeldungen und der Kommunikation mit dem Steuerpflichtigen Unregelmäßigkeiten vermutet, ist die Wahrscheinlichkeit für eine Betriebsprüfung größer. Das ist unter anderem in diesen Situationen der Fall:

Achtung!

Vor allem Kleinbetriebe können die Wahrscheinlichkeit einer Betriebsprüfung deutlich reduzieren, wenn Sie Ihren steuerlichen Pflichten zuverlässig nachkommen. Die Grundlage dafür bildet eine korrekte und professionelle Buchhaltung.

Ablauf einer Betriebsprüfung

Für die Betriebsprüfung gibt es einen festgeschriebenen Ablauf von der Ankündigung bis zum Schlussbericht. In den nächsten Abschnitten lesen Sie, was dazugehört.

Schritt 1: Anmeldung des Prüfers

Spätestens 2 Wochen vor der Betriebsprüfung erhalten Sie die Prüfungsanordnung mit diesen Inhalten:

Weiterhin kann die Prüfungsanordnung folgende Informationen enthalten:

Falls Gesellschafter separat geprüft werden, erhalten diese eine eigene Prüfungsanordnung. Wenn der Umfang der Außenprüfung nachträglich erweitert werden soll, muss das Finanzamt eine ergänzende Anordnung erlassen.

Mit der Prüfungsanordnung wird Ihnen der Termin spätestens 14 Tage vorher bekanntgegeben. Unter bestimmten Voraussetzungen ist es möglich, eine Verschiebung zu beantragen:

Was ist, wenn ich mir Fehlern schon vorab bewusst bin?

Falls es Ihnen bewusst ist, dass Sie durch beabsichtigte oder unbeabsichtigte Fehler zu wenig Steuern gezahlt haben, besteht bis zum Eingang einer Prüfungsanordnung die Möglichkeit der Selbstanzeige. Sie können damit Strafen verhindern und begleichen nur die Steuerschuld. Nehmen Sie dafür die Hilfe Ihres Steuerberaters in Anspruch.

Wo findet die Betriebsprüfung statt?

Die Betriebsprüfung findet grundsätzlich in Ihren Geschäftsräumen statt. Falls das nicht möglich ist, Sie zum Beispiel keinen Platz haben, kommen auch Ihre Wohnräume dafür infrage. Geht das ebenfalls nicht, wird im Finanzamt geprüft. Wenn Sie mit dem Prüfungsort nicht einverstanden sind, können Sie einen anderen beantragen, müssen das aber plausibel begründen. Eine Alternative kann das Büro Ihres Steuerberaters sein, der Ihnen dafür jedoch Kosten in Rechnung stellen wird.

Schritt 2: Vorbereitungszeit nutzen und Unterlagen zusammenstellen

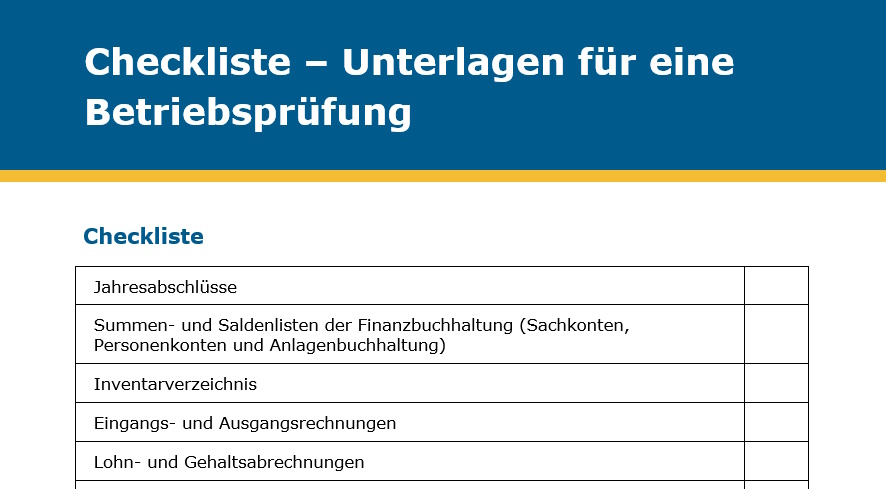

Eine gut vorbereitete Betriebsprüfung ist in kleinen Unternehmen relativ schnell erledigt. Nutzen Sie deshalb die Zeit vorher, um alle Unterlagen der zu prüfenden Veranlagungszeiträume bereitzulegen, sodass der Prüfer unmittelbar darauf zugreifen kann. Folgende Checkliste bietet einen Überblick über die notwendigen Dokumente:

Wie erfolgt der Datenzugriff?

Alle Belege sind im Original vorzulegen. Wenn sie in Papierform aufbewahrt wurden, holen Sie diese aus dem Archiv, um sie dem Prüfer vorlegen zu können. Viele Belege werden jedoch mittlerweile elektronisch erstellt und archiviert oder man digitalisiert Papierbelege, was GoBD-konform geschehen muss. Dann stellen Sie die Belege für die Betriebsprüfung auch in dieser Form zur Verfügung.

Die GoBD definieren 3 Möglichkeiten, wie Sie den Datenzugriff während einer Betriebsprüfung organisieren können:

Neben den Belegen und Dokumenten braucht der Prüfer auch einen Lesezugriff auf Ihre Buchhaltungssoftware.

Nutzen Sie die Zeit vor der Prüfung auch dazu, Buchhaltung, Belege und Dokumente des Prüfungszeitraums noch einmal grob zu kontrollieren. Falls Ihnen größere Fehler auffallen, konsultieren Sie Ihren Steuerberater. Die Prüfungsschwerpunkte hängen von der Branche und der individuellen Situation ab. Häufig steht Folgendes im Fokus:

Welcher Zeitraum wird geprüft?

Laut Betriebsprüfungsordnung soll der Prüfungszeitraum nicht mehr als 3 zusammenhängende Besteuerungszeiträume umfassen. Er kann aber auch ausgedehnt werden, falls mit größeren Änderungen von Besteuerungsgrundlagen zu rechnen ist oder der Verdacht auf eine Steuerstraftat besteht. Zum Prüfungszeitraum gehören nur solche Wirtschaftsjahre, für die bereits Steuererklärungen abgegeben wurden.

Was muss noch beachtet werden?

Bedenken Sie in Vorbereitung auf die Betriebsprüfung auch Folgendes:

Schritt 3: Der Tag der Betriebsprüfung

Eine gründliche Vorbereitung gibt Ihnen Sicherheit für den Tag der Prüfung. Bleiben Sie gelassen, denn der Prüfer ist nicht Ihr Feind, sondern erledigt nur seine Arbeit. Treten Sie freundlich, respektvoll und sachlich auf. Kooperieren Sie, aber überlegen Sie Ihre Antworten auf die Fragen des Prüfers genau.

Wie gestaltet sich der Ablauf der Betriebsprüfung?

Wenn der Prüfer im Unternehmen eintrifft, weist er sich aus. Zuerst treffen Sie sich zu einem gemeinsamen Gespräch mit allen Beteiligten inklusive der Ansprechpersonen und eventuell dem Steuerberater. Sie stellen die Anwesenden einander vor und besprechen organisatorische Fragen zum Ablauf. Je nach Art des Unternehmens kann eine kurze Betriebsbesichtigung sinnvoll sein. Zeigen Sie dem Prüfer dann seinen Arbeitsplatz. Bei Kleinbetrieben dauert die Prüfung meist nur 1 bis 2 Tage, bei Großbetrieben können es mehrere Wochen sein.

Falls sich als Ergebnis der Betriebsprüfung die Besteuerungsgrundlage ändern würde, erhalten Sie einen Termin für die Schlussbesprechung, in der die kritischen Punkte diskutiert werden können. Nehmen Sie diese gemeinsam mit Ihrem Steuerberater wahr, da Sie jetzt das Ergebnis noch beeinflussen können. Die Besprechungsschwerpunkte werden Ihnen vorab mitgeteilt. Das Gespräch kann auch telefonisch oder per Videocall stattfinden.

Unterschiede zwischen den Arten der Betriebsprüfung

Wie oben bereits erwähnt, gibt es verschiedene Arten der Betriebsprüfung durch das Finanzamt. Zu den regulären, angekündigten Prüfungen gehören die Außenprüfung, die Umsatzsteuer-Sonderprüfung und die Lohnsteuer-Außenprüfung. Die Kassen-, Lohnsteuer- und Umsatzsteuer-Nachschau sowie die Steuerfahndung werden hingegen ohne Vorankündigung durchgeführt.

Der Regelfall ist die Außenprüfung zu individuellen steuerlichen Schwerpunkten. Dafür kontrolliert der Betriebsprüfer auch die Buchführung auf Vollständigkeit, Plausibilität, ordnungsgemäße Belege sowie Buchungsfehler. Kassenprüfungen können ebenfalls dazugehören. Hier geht es darum, ob alle Barausgaben belegt sind, die Zählprotokolle stimmen und das Kassenbuch ordnungsgemäß geführt wird.

Diese Betriebsprüfung kann bei kleinen und mittleren Betrieben auch als abgekürzte Außenprüfung gemäß § 203 AO durchgeführt werden. Hierbei beschränkt sich der Prüfer auf das Wesentliche. Die Schlussbesprechung und die Vorab-Zusendung des Prüfungsberichtes zur Stellungnahme sind nicht verpflichtend, aber auch nicht ausgeschlossen. Über beabsichtigte Änderungen ist der Steuerpflichtige trotzdem noch vor dem Abschluss der Prüfung zu informieren, damit er sich dazu äußern kann. Die Prüfungsfeststellung erfolgt mit dem Steuerbescheid.

Eine Umsatzsteuer-Sonderprüfung umfasst nicht unbedingt mehrere zusammenhängende Wirtschaftsjahre, sondern mitunter nur einzelne Voranmeldungszeiträume.

Das sind mögliche Inhalte:

Eine Lohnsteuer-Außenprüfung gemäß § 42f EstG wird bei Betrieben mit mindestens 20 Arbeitnehmern regelmäßig als Anschlussprüfung durchgeführt. Das bedeutet, es gibt keine Lücke zwischen den einzelnen Prüfungszeiträumen, die jeweils höchstens 4 Kalenderjahre umfassen dürfen. Sie können beantragen, dass die Lohnsteuer-Außenprüfung und die Prüfung durch die Rentenversicherung zur gleichen Zeit durchgeführt werden.

Nachschauen zählen nicht zu den regulären Außenprüfungen. Sie erfolgen unangekündigt. Sie haben weder Anspruch auf ein Schlussgespräch noch auf einen Bericht. Die Kassen-Nachschau dient vor allem in bargeldintensiven Branchen der Schwarzgeld-Bekämpfung. Eine Lohnsteuer-Nachschau erfolgt häufig im Zusammenhang mit den Einsätzen der Zollverwaltung zur Aufdeckung von Schwarzarbeit. Die Umsatzsteuer-Nachschau wird bei einem Verdacht auf Unregelmäßigkeiten durchgeführt und kann zu einer kompletten Außenprüfung erweitert werden. Für die Steuerfahndung muss ein Anfangsverdacht auf eine Steuerstraftat oder -ordnungswidrigkeit vorliegen.

Rechte und Pflichten des Prüfers und des Steuerpflichtigen

Sowohl Sie als auch der Prüfer haben bestimmte Rechte und Pflichten im Zusammenhang mit der Betriebsprüfung. Hier geht es um die reguläre Außenprüfung, nicht um die Nachschauen oder gar die Steuerfahndung.

Pflichten des Unternehmers:

Rechte des Unternehmers:

Pflichten des Prüfers:

Rechte des Prüfers:

Schritt 4: Abschlussbericht/Prüfungsergebnis

Nach der Betriebsprüfung und dem Schlussgespräch erhalten Sie vom Finanzamt einen schriftlichen Bericht über das Prüfungsergebnis. Dieses kann so aussehen, dass sich für Sie nichts ändert, dass Sie Steuern nachzahlen müssen oder welche erstattet bekommen. Wenn sich die Besteuerungsgrundlage infolge der Betriebsprüfung ändert, erhalten Sie einen neuen Steuerbescheid. Falls während der Prüfung Hinzuschätzungen notwendig waren und Sie deshalb Steuern nachzahlen müssen, ist das im Schlussbericht zu erläutern.

Sie können beantragen, dass Ihnen das Finanzamt den Prüfungsbericht vor der Auswertung zusendet, damit Sie in einem angemessenen Zeitraum dazu Stellung nehmen können. Auf der Grundlage des Abschlussberichts setzt die Finanzbehörde die Steuern fest und kann gegebenenfalls verbindliche Zusagen erteilen.

Sie haben das Recht, eine verbindliche Zusage zu beantragen, wenn es für Ihr Unternehmen wichtig ist. Dabei sagt Ihnen die Finanzverwaltung nach dem Abschluss der Betriebsprüfung verbindlich zu, wie ein geprüfter Sachverhalt in Zukunft steuerrechtlich behandelt wird.

Falls sich die zugrundeliegenden Rechtsvorschriften ändern, tritt die verbindliche Zusage außer Kraft. Sie kann auch vom Finanzamt geändert oder wieder aufgehoben werden, aber nur mit Wirkung für die Zukunft. Wenn die Finanzbehörde mit der Beantragung einer verbindlichen Zusage für einen bestimmten Sachverhalt rechnet, wird dieser im Prüfungsbericht besonders umfassend dargestellt.

Mögliche Folgen – was passiert nach der Betriebsprüfung?

Es kann sein, dass sich durch die Betriebsprüfung für Sie nichts ändert. Es ist auch möglich, dass Sie Steuern nachzahlen müssen oder erstattet bekommen. In beiden Fällen werden die Beträge verzinst. Dafür beginnt der Zinslauf 15 Monate nach Ende des Kalenderjahres, in dem die Steuer entstanden ist, und endet mit der Steuerfestsetzung. Der Zinssatz beträgt 0,15 % pro Monat, was 1,8 % pro Jahr entspricht. Im Fall einer Nachzahlung können Sie die Steuerstundung beantragen.

Falls während der Betriebsprüfung Ungenauigkeiten in der Buchführung entdeckt werden, zum Beispiel formelle Fehler oder Verstöße gegen die GoBD, müssen Sie mit Hinzuschätzungen rechnen, die für Sie sehr ungünstig sein können. Stellt der Prüfer Steuerbetrug fest, folgt daraus eine Geld- oder schlimmstenfalls Freiheitsstrafe.

Gegen den Prüfungsbericht können Sie keinen Einspruch einlegen, da es sich dabei nicht um einen Verwaltungsakt handelt. Gegen den folgenden Steuerbescheid ist dieser Rechtsbehelf jedoch möglich. Falls das Finanzamt Ihren Einspruch ablehnt, können Sie innerhalb eines Monats beim Finanzgericht dagegen klagen. Lassen Sie sich beim Einspruchsverfahren und der Klage von Ihrem Steuerberater unterstützen. Wägen Sie in jedem Fall Kosten und Nutzen gegeneinander ab.

Wer hilft mir bei der Betriebsprüfung?

Ihr Steuerberater hat Erfahrungen mit Betriebsprüfungen und ist deshalb der erste Ansprechpartner, wenn Sie eine Prüfungsanordnung erhalten haben. Steuerberater bieten in diesem Zusammenhang verschiedene Leistungen an. Entscheiden Sie, was für Sie wichtig ist, und beziehen Sie auch die Kosten in Ihre Überlegungen ein.

Das sind typische Leistungen von Steuerberatern im Zusammenhang mit der Betriebsprüfung:

Daneben gibt es einige Hilfsmittel, mit denen Sie die Betriebsprüfung erleichtern und das Risiko für Schätzungen und Nachzahlungen verringern. Die Grundlage bildet eine Buchhaltungssoftware, die sich für Ihr Unternehmen eignet. Legen Sie auch Wert auf Fahrten- und Kassenbücher sowie GoBD-konforme Software zu Dokumentenarchivierung.

5 Tipps, wie Sie eine Betriebsprüfung vermeiden – oder möglichst einfach meistern

Da das Zufallsprinzip gilt, können Sie eine Betriebsprüfung nie hundertprozentig ausschließen. Das Risiko dafür lässt sich jedoch vor allem für kleine Unternehmen verringern, wenn Sie Folgendes beachten:

- 1Legen Sie Wert auf eine sorgfältige und zeitnahe Buchführung sowie auf die übersichtliche Archivierung der Belege. Nutzen Sie hierfür Software, bspw. für Ihre Buchhaltung, ein elektronisches Fahrtenbuch oder Archivierungsprogramme.

- 2Geben Sie Ihre Umsatzsteuervoranmeldungen pünktlich ab und achten Sie auf korrekte Angaben.

- 3Versäumen Sie keine Abgabefristen für Steuererklärungen.

- 4Reagieren Sie fristgerecht auf Schreiben des Finanzamts und geben Sie vollständige Rückmeldungen.

- 5Leisten Sie Steuernachzahlungen rechtzeitig oder beantragen Sie gegebenenfalls eine Steuerstundung.

Für einen einfachen und schnellen Ablauf der Betriebsprüfung ist eine gründliche Vorbereitung essenziell. Stellen Sie alle Unterlagen vollständig und übersichtlich bereit und richten Sie rechtzeitig den Datenzugriff für den Betriebsprüfer ein. Zeigen Sie sich während der Prüfung kooperativ, ohne unnötige Details preiszugeben. Es ist angemessen, dem Betriebsprüfer Getränke und Snacks anzubieten. Eine Essenseinladung könnte jedoch bereits als Bestechungsversuch gewertet werden.

Fazit: Betriebsprüfung – kein Grund zur Panik

Auf eine Prüfung durch das Finanzamt würden Sie sicher lieber verzichten, da diese mit zusätzlichem Aufwand und Kosten verbunden ist. Trotzdem müssen Sie sich in der Regel keine zu großen Sorgen machen, wenn Sie alle Unterlagen und Informationen gut vorbereiten und sich kooperativ zeigen.

Der Einsatz geeigneter Software erleichtert Ihnen und dem Betriebsprüfer die Arbeit. Unterstützung erhalten Sie von Ihrem Steuerberater, der auf Erfahrungen mit der Betriebsprüfung in anderen Unternehmen zurückgreifen kann.