Ratgeber Gründungsfinanzierung

Wofür Sie eine Gründungsfinanzierung benötigen

Aufgabe der Gründungsfinanzierung ist es, den Start eines neuen Unternehmens finanziell zu ermöglichen. Der Finanzbedarf ist in dieser Situation deutlich höher als für den laufenden Betrieb. Denn zum einen sind Investitionen notwendig, beispielsweise für die Geschäftsausstattung, Fahrzeuge oder Maschinen. Zum anderen hat ein junges Unternehmen noch nicht ausreichend Umsatz, um die von Anfang an anfallenden Kosten zu decken, etwa für Miete, Gehälter und Material.

Mitunter geht es auch darum, aus einer vorhandenen innovativen Geschäftsidee ein marktfähiges Produkt zu entwickeln. Die Zeitspanne bis zu den ersten Umsätzen ist in diesem Fall besonders groß. Trotzdem entstehen bereits hohe Kosten, die durch die Gründungsfinanzierung abgedeckt werden müssen. Nur so ist die Produktentwicklung möglich.

Grundsätzlich gibt es drei Komponenten der Gründungsfinanzierung, die Sie für Ihr Projekt miteinander kombinieren können. Dazu gehören:

Eigenkapitalfinanzierung für Ihr Unternehmen

Wenn Sie Ihre Gründungsfinanzierung mit ausreichend Eigenkapital bestreiten können, ist das eine gute Voraussetzung für den Erfolg und das Wachstum Ihres Unternehmens. Denn Sie arbeiten mit dem vorhandenen Kapital, ohne dass Zinsen dafür anfallen oder Tilgungszahlungen Ihre Liquidität belasten. Mit einer hohen Eigenkapitalquote haben Gründerinnen und Gründer zudem bessere Chancen, notwendiges Fremdkapital zu erhalten.

Für die Eigenkapitalfinanzierung gibt es verschiedene Möglichkeiten, die jeweils ihre individuellen Vor- und Nachteile haben. Welche für den Existenzgründer am besten ist, hängt von den vorhandenen Ressourcen, der Art des geplanten Unternehmens und seiner Rechtsform ab. Ob Sie als Soloselbstständiger arbeiten oder ein Start-up in einer Hightech-Branche gründen möchten, bestimmt auch den Bedarf an Kapital und die Möglichkeiten der Finanzierung.

Was genau zählt zum Eigenkapital?

Zum Eigenkapital zählen alle Finanz- und Sachmittel, die Sie selbst oder Ihre Mitgründer in das Unternehmen einbringen. Wenn das ausreicht und Sie darüber hinaus kein Darlehen für die Gründungsfinanzierung aufnehmen müssen, spricht man von Bootstrapping. Das kann vor allem für kleinere Unternehmen oder Gründer, die langsam starten möchten, eine risikoarme Alternative sein.

Sobald das Unternehmen Gewinn erwirtschaftet, können Sie Teile davon einbehalten anstatt auszuschütten. Diese Innenfinanzierung erhöht das Eigenkapital, ohne dass Mittel von außen zugeführt werden. Kapitalgesellschaften sind zur Bildung von Gewinnrücklagen verpflichtet. Falls ein Unternehmen keinen Erfolg hat und aufgegeben werden muss, ist das für Anteilseigner mit einem teilweisen oder vollständigen Verlust ihrer Einlagen verbunden.

Eine besondere Finanzierungsform ist das Crowdfunding. Dabei stellen Sie Ihr Projekt auf einer Online-Plattform vor und werben für finanzielle Unterstützung. Wenn Sie genügend Geld sammeln, können Sie das Vorhaben umsetzen. Die Geldgeber erhalten dafür auch etwas, zum Beispiel das Produkt, das dank der Finanzierung hergestellt werden kann. Bei gemeinnützigen, sozialen oder künstlerischen Projekten haben die Unterstützungen oft Spendencharakter.

Beteiligungskapital - mit Gesellschaftern zum Erfolg

Beteiligungsfinanzierung bedeutet, dass Eigenkapital von außen zugeführt wird. Dafür können beispielsweise Anteilseigner ihre Einlagen erhöhen oder das Unternehmen nimmt neue Gesellschafter auf. Eigenkapitalanteile sind mit Ansprüchen auf Gewinnbeteiligung und Mitspracherechten verbunden. Das ist rechtsformabhängig unterschiedlich geregelt.

Bei Einzelunternehmen sind jederzeit Privateinlagen des Eigentümers möglich. Andere Personen lassen sich nur als stille Gesellschafter beteiligen, da sich sonst die Rechtsform ändern würde. Nicht selten investieren Familienmitglieder oder Freunde in das Unternehmen, um die Finanzierung der Neugründung zu unterstützen.

Es gibt darüber hinaus Investoren, die sich für einen begrenzten Zeitraum an Unternehmen beteiligen. Diese erhoffen einen Wertzuwachs ihrer Anteile, die sie nach einigen Jahren wieder mit Gewinn verkaufen möchten. Private-Equity-Gesellschaften sind auf diese Form der Beteiligungsfinanzierung spezialisiert. Wenn es dabei um Start-ups geht, spricht man von Venture Capital (Risiko- oder Wagniskapital).

Crowdinvesting funktioniert ähnlich wie Crowdfunding und wird über Online-Plattformen organisiert. Der Unterschied besteht darin, dass sich die Geldgeber am Unternehmen beteiligen. Sie erwarten Gewinne und tragen das Verlustrisiko. Chancen auf eine solche Beteiligungsfinanzierung haben vor allem Unternehmen mit guten Erfolgs- und Wachstumschancen.

Gründungsförderungen: Öffentliche Fördermittel für den Start

Die Wirtschaftsförderung ist ein gesellschaftlich wichtiges Anliegen, weshalb es in diesem Bereich viele Optionen gibt. Vor allem Gründer können davon profitieren. Informieren Sie sich deshalb, welche Fördermittel speziell für Ihre Unternehmensgründung verfügbar sind. Denn diese Unterstützungen bieten viele Vorteile, die Sie in der Gründungsphase finanziell entlasten, und deshalb auch der Gründungsfinanzierung zugeordnet werden können.

Alle Förderprogramme sind auf bestimmte Zielgruppen zugeschnitten. Das können Gründungen aus der Arbeitslosigkeit, aus Hochschulen oder von Kleinstunternehmen sein. Auch für bestimmte Unternehmensinhalte wie Digitalisierung, Technologieorientierung, Umweltschutz oder Materialforschung gibt es Fördermittel. Einige Programme sind nur in einzelnen Bundesländern oder in strukturschwachen Regionen verfügbar. Ihr Unternehmen muss in jedem Fall konkret definierte Voraussetzungen erfüllen. Achten Sie auch darauf, ob Sie die Förderung vor oder nach der Gründung beantragen müssen.

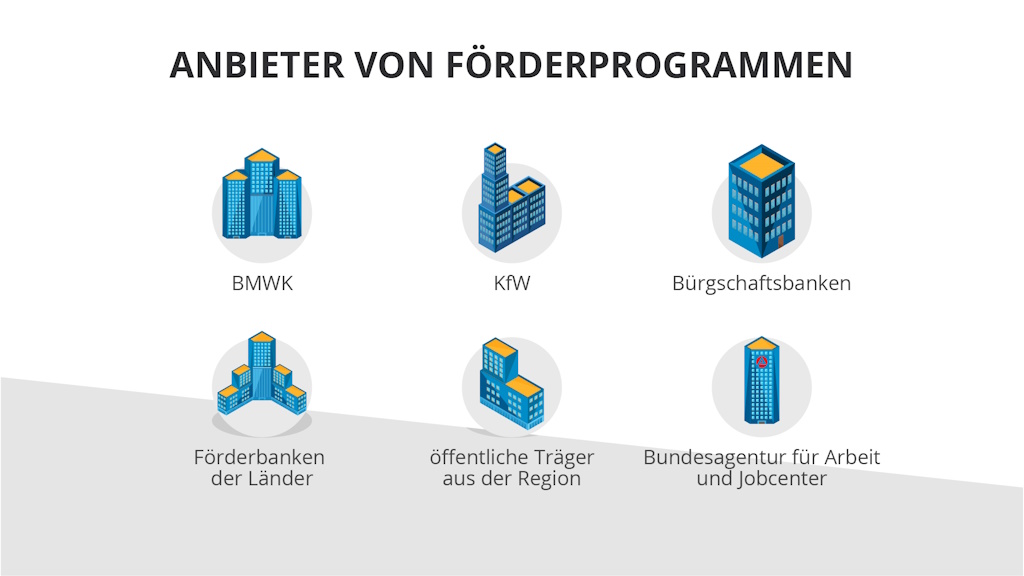

Die Förderprogramme werden aus Mitteln der EU, des Bundes oder der Bundesländer finanziert. Einen Überblick finden Sie in der Förderdatenbank des BMWK, wo sie nach verschiedenen Schwerpunkten filtern können und so spezielle Angebote für Gründer schnell finden. Hier sehen Sie auch, wie die Beantragung erfolgt und an wen Sie sich dafür wenden müssen. Beachten Sie, dass Förderprogramme zeitlich begrenzt sind und auch regelmäßig neue veröffentlicht werden. Die Verantwortung liegt bei unterschiedlichen öffentlichen Institutionen:

Diese Formen der Gründungsförderungen gibt es

Es gibt verschiedene Formen der Förderung. Das können Zuschüsse sein, die Sie nicht zurückzahlen müssen. Dazu gehören beispielsweise Gründerstipendien. Weitere Optionen sind günstige Gründungsdarlehen als Startkapital, die von der KfW oder den Förderbanken der Bundesländer vergeben werden. Die Konditionen sind dabei speziell auf die Bedürfnisse der verschiedenen förderfähigen Unternehmen zugeschnitten. Gründerinnen und Gründer profitieren damit von günstigen Zinsen und tilgungsfreien Anlaufjahren. Weitere Varianten der finanziellen Förderung sind Bürgschaften und die Unterstützung von Beteiligungen.

Darüber hinaus zählen bestimmte immaterielle Vorteile zu den Förderleistungen für Existenzgründer. Beispiele dafür sind finanzielle Unterstützungen für Gründungsberatungen, Coachings oder Weiterbildungen. Vor allem im Zusammenhang mit Inkubator-, Accelerator- und Hochschulprogrammen kann auch die Vermittlung wichtiger Netzwerkkontakte dazu zählen. In diesem Bereich kooperieren öffentliche Institutionen häufig mit privatwirtschaftlichen Akteuren. Diese Angebote tragen indirekt ebenfalls zur Gründungsfinanzierung bei, da Gründerinnen und Gründer vom Nutzen profitieren, ohne dass dafür Kosten entstehen.

Speziell für Gründungen aus der Arbeitslosigkeit gibt es attraktive Förderprogramme, über die Sie auch Ihr Berater bei der Bundesagentur für Arbeit oder dem Jobcenter informiert. Besonders interessant ist in dieser Hinsicht der Aktivierungs- und Vermittlungsgutschein (AVGS). Mit diesem können Sie unter anderem ein AVGS-Gründercoaching in Anspruch nehmen. So bereiten Sie Ihre Gründung mit professioneller Unterstützung vor und erhalten Hilfe bei der Erstellung Ihres Businessplans.

Informieren Sie sich über das AVGS-Gründercoaching von Selbststaendigkeit.de!

Kredite für Selbstständige zur Gründungsfinanzierung

Eigenkapital reicht selten aus, um eine Existenzgründung komplett zu finanzieren. Deshalb brauchen die meisten Gründerinnen und Gründer ein Gründungsdarlehen. Es gibt Kreditangebote, die speziell auf die Besonderheiten einer Neugründung zugeschnitten sind. Der erste Ansprechpartner ist oft die Hausbank, auch für geförderte Darlehen der KfW oder der Landesförderbank.

Wenn Ihnen für einen Kredit die notwendigen Sicherheiten fehlen, ist eine Haftungsübernahme der Bürgschaftsbank Ihres Bundeslandes eventuell eine Lösung. Diese ist an bestimmte Voraussetzungen gebunden. Die Hausbank prüft diese Möglichkeit. Alternativ können Sie auch direkt bei der Bürgschaftsbank einen Antrag stellen.

Ziehen Sie aber auch andere Finanzierungsangebote in Betracht und vergleichen Sie die Konditionen. Vorwiegend kleinere Kredite erhalten Sie bei Direktbanken und Online-Vermittlungsportalen. Beantragung und Zusage erfolgen komplett online und daher schnell und unkompliziert. Eventuell haben Sie hier auch die Chance auf eine Finanzierung, wenn Ihr Antrag von der Hausbank abgelehnt wurde.

Eine weitere Form der Kapitalbeschaffung sind P2P-Kredite. Es gibt darauf spezialisierte Online-Plattformen, die Kreditsuchende mit potenziellen Anlegern zusammenbringen. Das sind Privatpersonen oder Institutionen, die Ihnen Kredit zu einem bonitätsabhängigen Zinssatz gewähren. Sie können Ihr Projekt nach dem Crowdlending-Prinzip auch durch mehrere Kreditgeber finanzieren lassen.

Exkurs: Mit dem perfekten Businessplan zur Gründungsfinanzierung

Die Vorbereitung eines Gründungsvorhabens gelingt am besten mit einem Businessplan. Das verbessert Ihre Erfolgschancen und gibt Orientierung. Der Plan ist auch für Ihre Gründungsfinanzierung wichtig. Denn zum einen ermitteln Sie auf diesem Weg Ihren Finanzbedarf für die Existenzgründung. Zum anderen interessieren sich bei der Kapitalbeschaffung auch Kreditgeber, Investoren und Fördermittelgeber für diese Informationen.

Banken beurteilen anhand des Businessplans die Wahrscheinlichkeit, mit der Sie ein gewährtes Darlehen zurückzahlen können. Für Investoren ist die voraussichtliche Wertentwicklung des Unternehmens und damit ihrer Anteile relevant. Fördermittelgeber achten darauf, ob die Voraussetzungen der jeweiligen Förderrichtlinie erfüllt werden.

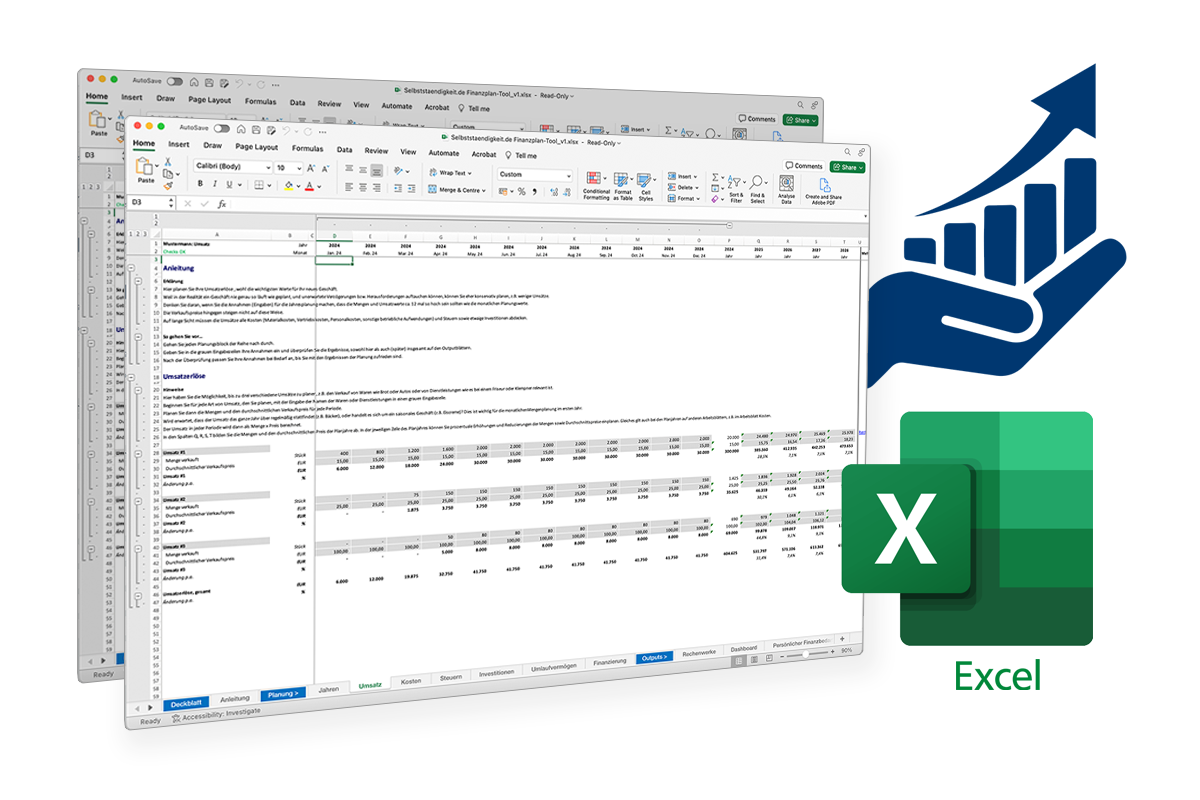

Erstellen Sie einfach einen professionellen und umfassenden Finanzplan für sich, Investoren oder für Anträge bei Banken & Förderprogrammen wie den AVGS.

Im Businessplan erklären Sie Ihre Geschäftsidee, deren Nutzen für die Kunden und das Alleinstellungsmerkmal, mit dem Sie sich von der Konkurrenz abheben. Zusätzlich stellen Sie sich oder Ihr Gründungsteam vor und präsentieren eine Markt- und Konkurrenzanalyse. Mit dem Realisierungsfahrplan erläutern Sie, in welchen Phasen die Gründung ablaufen soll.

Ein wichtiger Teil ist der Finanzplan, der aus sechs Teilplänen besteht und mit dem Sie Ihr Vorhaben in konkrete Zahlen fassen. Dabei arbeiten Sie mit Prognosen, die gut begründet sein sollten. Sie planen Investitionen, schätzen Ihre Umsätze sowie Kosten und leiten daraus die voraussichtliche Rentabilitätsentwicklung ab. Ein wichtiger Teil ist die Liquiditätsplanung. Aus dieser können Sie mit der Kapitalbedarfsermittlung ableiten, wie viel Eigen- und Fremdkapital Sie brauchen.

Vor- und Nachteile der verschiedenen Finanzierungsmöglichkeiten

Die meisten Existenzgründer nutzen mehrere Finanzierungsquellen. Dabei ist es wichtig, auf ein ausgewogenes Verhältnis zwischen Eigen- und Fremdkapitalfinanzierung zu achten. Wenn Sie Ihr Finanzierungskonzept erstellen, bedenken Sie die Vor- und Nachteile der unterschiedlichen Alternativen.

Eigenkapital

Ein wichtiger Vorteil der Finanzierung mit Eigenkapital ist die Zinsfreiheit, sodass keine Finanzierungskosten entstehen. Auch Tilgungszahlungen, die Ihre Liquidität laufend beeinflussen würden, sind nicht notwendig. Bei der Eigenkapitalfinanzierung besteht keine Abhängigkeit von Kreditgebern, weshalb Sie diese weder aufwendig beantragen noch bei der Verwendung auf die Zweckbindung achten müssen.

Aber nur selten genügt das vorhandene Kapital für die Gründungsfinanzierung. Nachteilig ist weiterhin, dass Sie bei einem Misserfolg Ihre Anteile komplett verlieren können. Bedenken Sie in diesem Zusammenhang, dass Einzelunternehmer und Gesellschafter von Personengesellschaften (außer Kommanditisten der KG) darüber hinaus auch mit ihrem Privatvermögen haften. Ein Nachteil der Beteiligung von Gesellschaftern oder Investoren ist, dass Sie Gewinnansprüche und Mitspracherechte abgeben.

Öffentliche Fördermittel

Eine Gründungsfinanzierung mithilfe öffentlicher Förderung kann Sie finanziell entlasten und ist grundsätzlich vorteilhaft, sofern das Förderprogramm zu Ihrem Vorhaben passt. Für bestimmte Gründungen gibt es Zuschüsse als Startkapital, die nicht zurückgezahlt werden müssen. Geförderte Kredite erhalten Sie zu Konditionen und Bedingungen, die Ihnen sonst keine Bank bieten wird. Sie können dabei auch von einer tilgungsfreien Anlaufzeit und Haftungsübernahmen profitieren. Aus immateriellen Leistungen ziehen Sie Nutzen, ohne dafür bezahlen zu müssen.

Nachteilig ist der oft aufwendige Beantragungsprozess. Förderungen werden nur unter konkret definierten Voraussetzungen bewilligt, die Sie bei der Antragstellung mit geeigneten Daten und Unterlagen nachweisen. Eine Ablehnung des Antrags ist möglich. Meist besteht kein Rechtsanspruch auf die Förderung. Weiterhin müssen Sie Zuschüsse und Kredite zweckgebunden einsetzen und das auch belegen können.

Kredite für Selbstständige

Ein Vorteil der Fremdkapitalfinanzierung ist es, dass Sie bei der Kreditaufnahme sofort das benötigte Geld erhalten und so Ihre Liquidität verbessern. Da die Rückzahlung inklusive Zinsen klar geregelt ist, haben Sie Planungssicherheit. Wenn Sie einen Kredit für Ihr Unternehmen suchen, profitieren Sie von einem großen Angebot und unterschiedlichen Möglichkeiten, vom Darlehen bei Ihrer Hausbank über Online-Kredite bis hin zum Crowdlendig.

Für die Kreditfinanzierung entstehen Kosten in Form von Zinsen, was sich gegenüber der Eigenkapitalfinanzierung als Nachteil betrachten lässt. Die Tilgungs- und Zinszahlungen sind regelmäßig fällig und müssen in Ihre Liquiditätsplanung eingehen. Um ein passendes Kreditangebot zu finden, sind gründliche Recherchen notwendig. Denn die einzelnen Banken und Finanzdienstleister bieten sehr unterschiedliche Konditionen, die auch ungünstig für Sie sein können.

Fazit: Die richtige Finanzierung für Ihre Existenzgründung

Eine gut durchdachte Gründungsfinanzierung ist die Basis für den Erfolg. Erarbeiten Sie ein Konzept, das die verschiedenen Finanzierungsinstrumente optimal miteinander kombiniert. Was sich für Ihr Gründungsvorhaben eignet, hängt im Wesentlichen von der Art des geplanten Unternehmens und Ihrer finanziellen Situation ab.

Prüfen Sie in jedem Fall, ob es Fördermöglichkeiten gibt, denn diese können Ihren Start deutlich erleichtern. Ohne Fremdkapital gründen die wenigsten Unternehmer. Wenn Sie ein Darlehen oder einen Kredit aufnehmen, vergleichen Sie die Konditionen gründlich. Achten Sie darüber hinaus auf eine ausreichend hohe Eigenkapitalquote, die sich auch auf Ihre Kreditchancen auswirkt.

Roul Radeke ist Gründer und Geschäftsführer von Selbststaendigkeit.de. Das Onlineportal bietet Existenzgründern und Unternehmern News aus der Gründer- und Unternehmerszene, hilfreiches Wissen für die Gründung und Führung von Unternehmen, geförderte Existenzgründungsberatung (AVGS-Coaching) sowie digitale Produkte für die Selbstständigkeit.