Wozu dient die Ermittlung des Unternehmensgewinns?

Der Gewinn, den ein Unternehmen innerhalb eines Wirtschaftsjahres erzielt, ist Grundlage für die Berechnung der Einkommens- beziehungsweise Körperschaftsteuer und der Gewerbesteuer. Weiterhin richten sich bei einigen Unternehmensrechtsformen die Ausschüttungen an die Anteilseigner nach der Gewinnhöhe. Auch Gläubiger haben Interesse an Informationen über den Unternehmenserfolg. Nicht zuletzt ist es aber natürlich auch für Sie als Unternehmer wichtig zu wissen, wie erfolgreich Ihr Unternehmen ist.

Da für die Besteuerung und für die Ermittlung eventueller Ausschüttungen der Jahresgewinn ausschlaggebend ist, erfolgt seine Ermittlung im Rahmen des Jahresabschlusses. Dieser bezieht sich immer auf ein Wirtschaftsjahr, das bis auf einige branchenbedingte Ausnahmen dem Kalenderjahr entspricht.

Gesetzliche Grundlagen für die Gewinnermittlung sind einerseits das Handelsgesetzbuch und andererseits die Steuergesetze. Während die handelsrechtliche Gewinnermittlung hauptsächlich den Gläubigerschutz zum Ziel hat und als Grundlage für die Ermittlung der Ausschüttungen dient, soll die steuerrechtliche Gewinnermittlung den Erfolg des Unternehmens als Besteuerungsgrundlage messen. Für bilanzierungspflichtige Unternehmen ergeben sich daraus Unterschiede zwischen Handels- und Steuerbilanz. Diese kommen in unterschiedlichen Ansatz- und Bewertungsvorschriften zum Ausdruck.

Ein umfangreicher Jahresabschluss mit Bilanz, Gewinn-und-Verlust-Rechnung sowie Anhang und Lagebericht ist jedoch nicht für jedes Unternehmen Pflicht. Denn es gibt verschiedene Gewinnermittlungsarten. Dabei sind vor allem für kleinere Unternehmen Erleichterungen möglich.

Die verschiedenen Gewinnermittlungsarten

Je nach Art, Größe und Rechtsform des Unternehmens kommen folgende Arten der Gewinnermittlung infrage:

Diese verschiedenen Arten der Gewinnermittlung werden nun nachfolgend im Detail vorgestellt.

Die Einnahmenüberschussrechnung für kleinere Unternehmen

Für das Jahr 2016 konnten viele kleine Unternehmen ihren Gewinn noch formlos ermitteln. Dabei handelte es sich im Grunde genommen um eine Einnahmenüberschussrechnung, nur dass als Anlage für die Steuererklärung eine formlos erstellte Gewinnermittlung genügte. Ab dem Jahr 2017 jedoch müssen alle zur Einnahmenüberschussrechnung berechtigten Unternehmen die Anlage EÜR abgeben und ihre Gewinnermittlung nach dem dort vorgegebenen Schema aufschlüsseln.

Die Einnahmenüberschussrechnung (EÜR) ist eine vereinfachte Form der Gewinnermittlung, die keine doppelte Buchführung erfordert. Der Gewinn ergibt sich als Überschuss der Einnahmen über die Ausgaben. Verlust kann natürlich auch entstehen. Dabei gilt das Zu- und Abflussprinzip, wodurch Forderungen und Verbindlichkeiten keine Rolle spielen.

Im Wesentlichen bestimmt § 141 der Abgabenordung, welche Unternehmen zur Gewinnermittlung durch Einnahmenüberschussrechnung berechtigt sind.

Nach § 141 der Abgabenordung sind diese Unternehmen zur Gewinnermittlung durch Einnahmenüberschussrechnung berechtigt:

Diese Unternehmen können jedoch auch freiwillig bilanzieren und ihren Gewinn durch Betriebsvermögensvergleich ermitteln. Alle anderen Personengesellschaften und Kapitalgesellschaften sind bereits aufgrund ihrer Rechtsform nicht zur Gewinnermittlung durch EÜR berechtigt.

Wenn Sie kein Kleinunternehmer sind, müssen Sie für die EÜR die Zahlungen der Vor- und Umsatzsteuer separat erfassen. Auch Privatentnahmen und -einlagen spielen eine Rolle, wozu unter anderem die private Nutzung von Dienstfahrzeugen und die dienstliche Nutzung von Privatfahrzeugen gehören. Mit der Absetzung für Abnutzung wird auch im Rahmen der EÜR der Wertverzehr des Anlagevermögens periodengerecht zugeordnet – hier spricht man von Abschreibungen.

Der Betriebsvermögensvergleich

Der Betriebsvermögensvergleich ist in § 4 Abs. 1 S. 1 EStG geregelt. Alle Unternehmen, die mit der doppelten Buchführung arbeiten und Bilanzen erstellen, müssen ihren Gewinn mithilfe dieser Methode ermitteln. In den folgenden Fällen ist die Gewinnermittlung durch Betriebsvermögensvergleich verpflichtend:

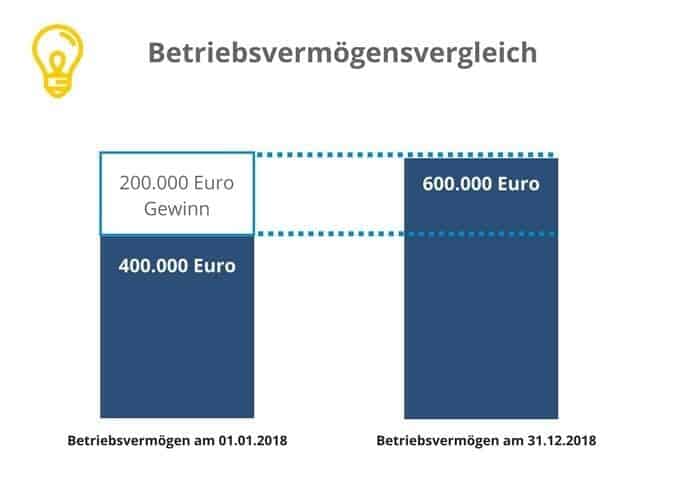

Wenn Sie das Betriebsvermögen (Eigenkapital) am Ende des Wirtschaftsjahres mit dem am Ende des vorangegangenen Wirtschaftsjahres vergleichen, erkennen Sie die Mehrung oder -minderung, welche dem Gewinn oder Verlust entspricht.

EÜR vs. Betriebsvermögensvergleich: Vor- und Nachteile

Einige Unternehmer können zwischen der Einnahmenüberschussrechnung und dem Betriebsvermögensvergleich wählen. Beide Methoden haben Vor- und Nachteile:

| EINNAHMENÜBERSCHUSSRECHNUNG | BETRIEBSVERMÖGENSVERGLEICH | |

|---|---|---|

| Zeitumfang/ Kosten | Weniger aufwendig | Zeitlich und finanziell aufwendiger |

| Verursachungs- gerechte Zuordnung | Zeitliche Zuordnung der Aufwendungen und Erträge nicht immer verursachungsgerecht | Genauere zeitliche Zuordnung der Aufwendungen und Erträge möglich |

| Auswertungen | Betriebswirtschaftliche Auswertungen nur eingeschränkt möglich | Gut für betriebswirtschaftliche Auswertungen geeignet |

| Steuerung Forderungen/ Verbindlichkeiten | Überwachung der Forderungen und Verbindlichkeiten muss separat erfolgen | Überwachung der Forderungen und Verbindlichkeiten mithilfe der Buchführung möglich |

| Durchführbarkeit/ Fachwissen | Einfacher durchführbar | Erfordert relativ viel Fachwissen |

| Externe Unterstützung | Hilfe durch Steuerberater ist nicht immer oder nur in relativ geringem Umfang erforderlich | Intensivere Unterstützung durch Steuerberater notwendig |

Weitere Methoden der Gewinnermittlung

Die Gewinnermittlung nach Durchschnittssätzen

Land- und Forstwirte dürfen unter bestimmten Voraussetzungen ihren Gewinn nach Durchschnittssätzen ermitteln, wobei sie diese Methode als Alternative zum Betriebsvermögensvergleich oder zur Einnahmenüberschussrechnung wählen können. Die gesetzliche Grundlage für diese Form der Gewinnermittlung ist § 13a EStG. Diese vereinfachte Form der Gewinnermittlung kann kleinere Betriebe entlasten, denn sie erfordert keine laufende Buchführung.

Die tatsächlich erzielten Gewinne oder Verluste spielen keine Rolle. Vielmehr geht man von der bewirtschafteten Fläche beziehungsweise der Menge gehaltener Tiere aus. Bis zu sechs Gewinnbestandteile werden einzeln in pauschalisierter Form berechnet und anschließend zusammengefasst.

Die Schätzung der Besteuerungsgrundlagen

Die Schätzung ist keine reguläre Form der Gewinnermittlung. Wenn ein Steuerpflichtiger seinen Buchführungs- und Aufbewahrungspflichten nicht nachgekommen ist, kann das Finanzamt den Gewinn als Besteuerungsgrundlage schätzen. Die rechtliche Grundlage dafür ist § 162 AO.

Unsere Excel-Vorlage für die EÜR – kostenfreier Download

Für viele kleinere Unternehmen und Freiberufler ist die Einnahmenüberschussrechnung die praktischste Form der Gewinnermittlung. Unsere Vorlage für Excel unterstützt Sie dabei. Diese können Sie hier kostenfrei herunterladen.

Bitte beachten Sie, dass Sie bei der Abgabe Ihrer jährlichen Einnahmeüberschussrechnung die amtlich vorgeschriebenen Anlagen nutzen müssen. Innerhalb eines Geschäftsjahres können Sie natürlich die einzelnen Geschäftsvorfälle in unserer Excel Vorlage dokumentieren. Sie brauchen dann am Jahresende nur noch die Jahressummen in die Anlage EÜR in Elster übertragen.

Die Einnahmenüberschussrechnung – so gehen Sie vor

Wenn Sie Ihren Gewinn mithilfe der Einnahmenüberschussrechnung ermitteln, zeichnen Sie über das Jahr alle Einnahmen und Ausgaben in einem Journal auf. Geeignete Software oder eine Vorlage für Excel helfen, die einzelnen Positionen so zu sortieren, dass Sie die Summen am Jahresende in die Anlage EÜR übernehmen können. Beachten Sie das Zu- und Abflussprinzip, nach dem beispielsweise ein Erlös erst mit dem Zahlungseingang als realisiert gilt. Das Datum der Rechnung ist dafür nicht relevant.

Auch im Rahmen der Einnahmenüberschussrechnung gehören Abschreibungsbeträge für das Anlagevermögen zu den Betriebsausgaben. Diese ermitteln Sie mithilfe der Anlage AVEÜR und übernehmen sie anschließend in die Anlage EÜR. Für nicht abziehbare Schuldzinsen kann zusätzlich die Anlage SZE erforderlich sein. Den im Rahmen der Einnahmenüberschussrechnung ermittelten Gewinn tragen Sie, je nach Art der Einkünfte, zusätzlich in die Anlage G (Einkünfte aus Gewerbebetrieb), S (Einkünfte aus selbstständiger Arbeit) oder L (Einkünfte aus Land- und Forstwirtschaft) Ihrer Einkommensteuererklärung ein.

Die Anlagen EÜR und eventuell AVEÜR und SZE reichen Sie in Verbindung mit Ihrer Einkommensteuererklärung und gegebenenfalls der Gewerbesteuer- und Jahresumsatzsteuererklärung auf elektronischem Weg beim Finanzamt ein. Dafür füllen Sie jedes Formular mithilfe der kostenfreien ELSTER-Software aus. Bedenken Sie, dass Sie als Unternehmer für die Übersendung ein elektronisches Zertifikat benötigen, das Sie über die ELSTER-Website beantragen können.

Die folgenden Schritte sollten Sie bei der Beantragung berücksichtigen:

- Auf der offiziellen Seite von Elster registrieren.

- Das Produkt „ElsterBasis“ auswählen.

- Voraussetzungen für die Beantragung überprüfen und auf „Zur Registrierung“ klicken.

- Angaben zu Ihrer Person, ggf. zu Ihrer Organisation machen.

- Bei der Zertifikatauswahl die Option „Persönliches Zertifikat“ wählen (in der Abwicklung recht einfach).

- Ihre Identifikationsnummer in das Feld „Identifikationsnummer“ eingeben.

- Postalische Zustellung des Anmelde-Codes bestätigen und eine Sicherheitsfrage mit passender Antwort auswählen.

- Auf den Link in der Bestätigungsemail klicken (diese erhalten Sie nach der Versendung des Formulars automatisch). So bestätigen Sie Ihre Registrierung. Sie erhalten anschließend noch eine zweite Email mit einer Aktivierungs-ID. Daneben wird Ihnen noch ein zweiter Sicherheitscode per Post zugeschickt.

- Registrierung mithilfe beider Codes auf Elster ausführen. Dafür geben Sie die Aktivierungsdaten ein und speichern das ELSTER-Zertifikat. Sie werden anschließend aufgefordert die IDs aus der Email und dem Brief einzugeben. Danach geben Sie Ihren Kontonamen und die Codes aus dem Brief ein.

- Zuletzt das Zertifikat herunterladen. Damit können Sie sich bei der Nutzung von Elster einfach einloggen.

Für jedes Unternehmen die richtige Software

Mit der passenden Software erledigen Sie Ihre Buchführung sowie die Gewinnermittlung zuverlässig und komfortabel. Zusätzlich bieten die meisten Produkte weitere Funktionen wie die Unterstützung der Umsatzsteuervoranmeldung, ein Kassenbuch oder betriebswirtschaftliche Auswertungen. Über integrierte ELSTER-Schnittstellen können Sie problemlos Daten an das Finanzamt senden.

Für die EÜR eignet sich beispielsweise die Cloud-Lösung von Sevdesk. Gute Programme für die doppelte Buchführung und Bilanzierung sind unter anderem Lexoffice und Sage 50. Mit DATEV Unternehmen online arbeiten Sie besonders effizient mit Ihrem Steuerberater zusammen.

Fazit: Unterstützung für jede Form der Gewinnermittlung oft sinnvoll

Die Berechnung des Unternehmensgewinns ist aus steuerlichen und handelsrechtlichen Gründen erforderlich. Welche Methode dabei für Sie infrage kommt, hängt von der Rechtsform sowie von der Art und Größe Ihres Unternehmens ab.

Für alle Arten der Gewinnermittlung gibt es die passende Software. Eine EÜR für einen kleineren Betrieb können Sie unterjährige auch mit Excel erledigen. Wenn Sie bilanzieren, ist professionelle Unterstützung empfehlenswert. Denn Steuerberater kennen alle aktuellen Regelungen und nützliche Steuertipps.