Steuern für Selbstständige: Überblick & Spartipps

Schnellcheck Steuern für Selbstständige – die wichtigsten Fragen auf einen Blick

Folgende Fragen tauchen häufig im Zusammenhang mit Steuern für Selbstständige auf:

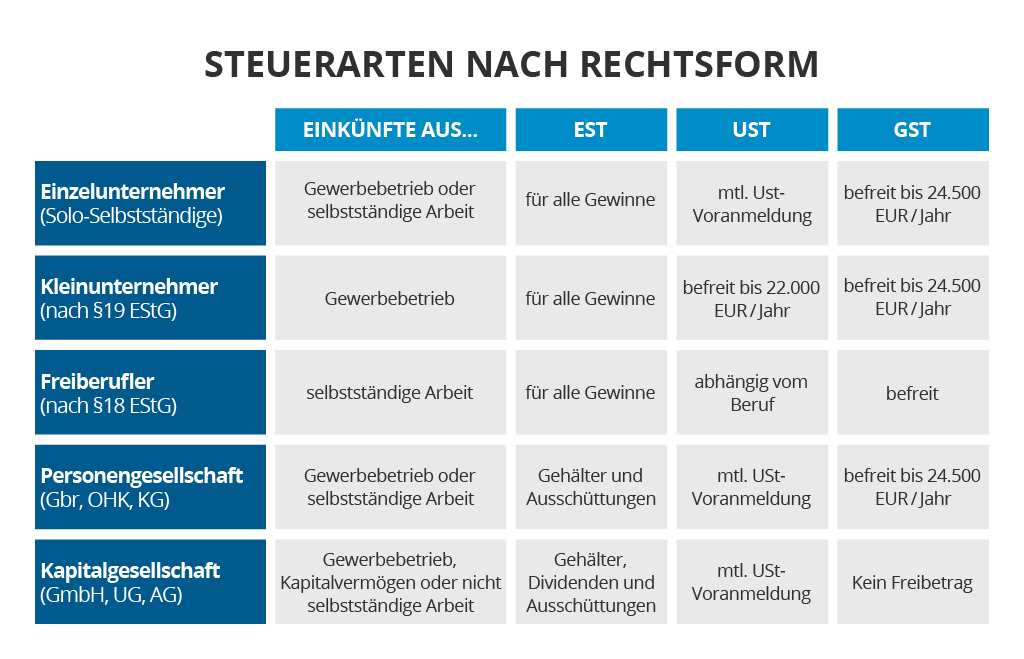

In den folgenden Abschnitten lernen Sie die für die unterschiedlichen Rechtsformen relevanten Steuern für Selbstständige kennen.

Steuern für Einzelunternehmen und Personengesellschaften

Dieser Abschnitt betrifft zum einen alle Einzelunternehmen, wozu sowohl ins Handelsregister eingetragene Kaufleute (e. K.) als auch Kleingewerbetreibende und viele Freiberufler gehören. Welche Besonderheiten für die freien Berufe gelten, wird weiter unten noch näher erläutert. Zum anderen geht es hier um Personengesellschaften wie die GbR, OHG und KG.

Einkommenssteuern als Steuern für Selbstständige

Die Einkommenssteuer betrifft alle steuerpflichtigen natürlichen Personen und gehört somit auch zu den Steuern für selbstständige Einzelunternehmer und Gesellschafter von Personengesellschaften. Sie betrifft das gesamte zu versteuernde Einkommen, das sich aus mehreren Bestandteilen zusammensetzen kann. Für Unternehmer ist dabei mindestens eine der Gewinneinkunftsarten relevant. Dazu zählen Einkünfte aus Gewerbebetrieb, aus selbstständiger Tätigkeit (Freiberufler) und aus Land- und Forstwirtschaft.

Einkommenssteuererklärung

Sie füllen für Ihre Einkommenssteuererklärung neben dem Hauptformular die entsprechende Anlage G (Gewerbe), S (Freiberufler) oder L (Land- und Forstwirtschaft) aus und übermitteln entweder die Einnahmen-Überschussrechnung (EÜR) oder die E-Bilanz an das Finanzamt. Bei Personengesellschaften muss der Gewinn auf die Gesellschafter aufgeteilt werden, sodass jeder seinen Anteil versteuert. Dafür geben Sie eine Erklärung zur einheitlichen und gesonderten Feststellung ab.

Letzter Abgabetermin für die Einkommensteuererklärung sowie alle anderen Steuererklärungen ist regulär der 31. Juli des Folgejahres, sofern Sie diese selbst erstellen. Wenn Sie einen Steuerberater beauftragen, gilt für diesen der letzte Februartag des Zweitfolgejahres. Coronabedingt wurden die Fristen vorübergehend verlängert. Demnach müssen Sie die Erklärungen ohne Steuerberatung für 2022 bis zum 2. Oktober 2023 und für 2023 bis zum 2. September 2024 abgeben. Ihr Steuerberater hat für 2022 bis zum 31. Juli 2024, für 2023 bis zum 2. Juni 2025 und für 2024 bis zum 30.04.2026 Zeit.

Zu versteuerndes Einkommen

Das gesamte zu versteuernde Einkommen für eine natürliche Person kann sich aus mehreren Einkunftsarten zusammensetzen. So ist es möglich, dass Sie zusätzlich zu den Einnahmen aus Ihrer unternehmerischen Tätigkeit als Arbeitnehmer angestellt sind und so Einkünfte aus unselbstständiger Tätigkeit erzielen. Auch Einkünfte aus Kapitalvermögen außerhalb des Unternehmens, aus nicht gewerblicher Vermietung und Verpachtung sowie sonstige Einkünfte können relevant sein.

Zusätzlich beeinflussen Ihre persönlichen Verhältnisse wie die Zusammenveranlagung mit einem Ehepartner und die Anzahl der Kinder die Steuerlast. Ebenso haben bestimmte Ausgaben aus dem privaten Bereich einen Einfluss auf die Steuern für Selbstständige. Dazu zählen außergewöhnliche Belastungen, Vorsorgeaufwendungen und Sonderausgaben.

Solidaritätszuschlag und Grundfreibetrag

Ab einem bestimmten Steuerbetrag erhebt das Finanzamt auf diesen zusätzlich 5,5 Prozent Solidaritätszuschlag. Im Jahr 2023 betrifft das einen Einkommenssteuerbetrag ab 17.543 € pro Jahr, der einem zu versteuernden Einkommen von 65.516 Euro entspricht. Für zusammenveranlagte Ehepaare gilt die doppelte Summe.

Keine Einkommenssteuer fällt an, wenn das gesamte zu versteuernde Einkommen unter dem Grundfreibetrag liegt. Auch dieser ändert sich regelmäßig und beträgt im Jahr 2023 10.908 Euro. Mit dem Einkommenssteuerrechner des BMF können Sie aus dem zu versteuernden Einkommen Ihre Steuer für ein Jahr berechnen.

Einkommenssteuervorauszahlungen

Anders als Arbeitnehmer zahlen Selbstständige keine monatliche Lohnsteuer, aber in den meisten Fällen quartalsweise Einkommenssteuervorauszahlungen. Voranmeldungen sind dafür nicht notwendig, denn das Finanzamt setzt den Vorauszahlungsbetrag jeweils für ein Jahr fest, sofern im Vorjahr die Einkommenssteuer bei mindestens 400 Euro lag. Nehmen Sie diese Steuern für Selbstständige in Ihre Liquiditätsplanung auf.

Termine für die Einkommenssteuervorauszahlungen sind jeweils der 10. März, Juni, September und Dezember. Wenn es sich dabei um einen Samstag, Sonntag oder Feiertag handelt, ist jeweils der nächste Werktag relevant. Das gilt auch für die Zahlungstermine der anderen Steuern für Selbstständige.

Steuern für Selbstständige: Umsatzsteuer

Unternehmer müssen grundsätzlich für ihre Verkäufe Umsatzsteuer erheben. Das bedeutet, dass Sie diese Ihren Kunden in Rechnung stellen und später an das Finanzamt abführen. Im Gegenzug können Sie die Steuer, die Sie an Ihre Lieferanten und Dienstleister gezahlt haben, als Vorsteuer von Ihrer Umsatzsteuerschuld abziehen. Versteuert wird daher nur der im Unternehmen erwirtschaftete Mehrwert, weshalb man informell auch den Begriff Mehrwertsteuer verwendet.

Nur eine korrekte Rechnung berechtigt zum Vorsteuerabzug, weshalb sowohl die von Ihnen empfangenen als auch ausgestellten Rechnungen die Anforderungen des § 14 UStG erfüllen müssen. Achten Sie auf die korrekte Anwendung und den Ausweis der unterschiedlichen Steuersätze von 19 bzw. 7 Prozent.

Umsatzsteuervoranmeldung und -erklärung

In den monatlichen oder quartalsweisen Umsatzsteuervoranmeldungen führen Sie Ihre Umsätze sowie die eingenommenen Umsatzsteuerbeträge und die gezahlte Vorsteuer der jeweiligen Periode auf. Die sich daraus ergebende Umsatzsteuerschuld zahlen Sie an das Finanzamt oder Sie erhalten eine Erstattung. Nach Abschluss eines Kalenderjahres geben Sie die Umsatzsteuererklärung als Abrechnung für das gesamte Jahr ab, woraus sich noch Berichtigungen ergeben können.

Lag Ihre im gesamten Vorjahr gezahlte Umsatzsteuer unter 1.000 Euro, können Sie sich von der Voranmeldung befreien lassen. Hat sie 7.500 Euro nicht überstiegen, ist die quartalsweise Abgabe möglich. Termine sind bei monatlicher Voranmeldung jeweils der 10. des Folgemonats und bei vierteljährlicher der 10. Januar, April, Juli und Oktober. Falls Ihnen die Zeit für die monatliche Erstellung zu knapp ist, beantragen Sie gegen eine Sondervorauszahlung die Dauerfristverlängerung. Sie haben dann jeweils einen Monat mehr Zeit.

Steuerbefreiungen und Kleinunternehmerregelung

Es gibt einige steuerbefreite Umsätze, die in § 4 UStG aufgeführt sind, zum Beispiel für Heilbehandlungen. Weitere Steuerbefreiungen sind im Zusammenhang mit grenzüberschreitenden Geschäften zu beachten.

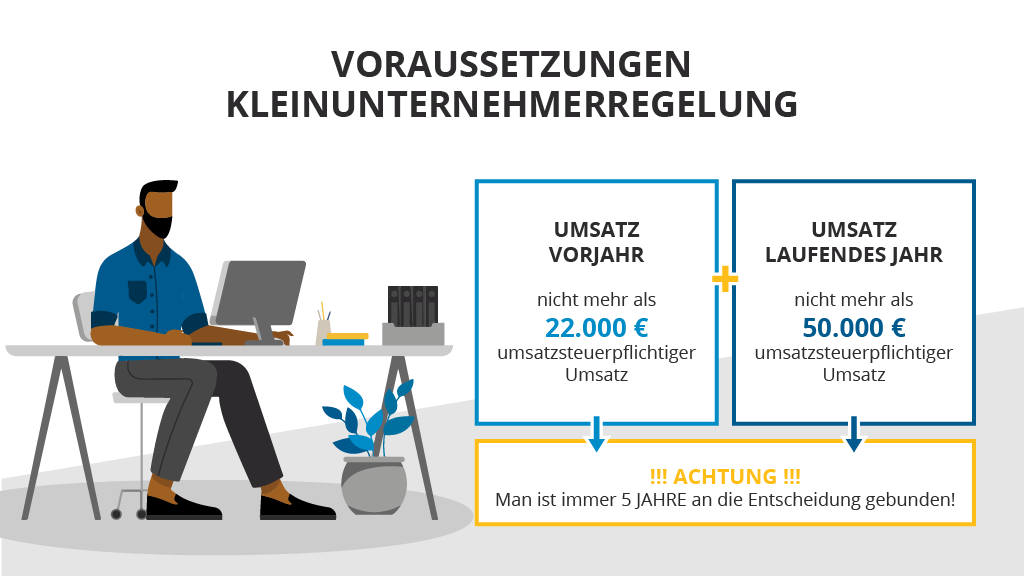

Auch Kleinunternehmer sind gemäß § 19 UStG steuerbefreit. Die Voraussetzungen für diese Regel erfüllen Sie, wenn Ihr Vorjahresumsatz 22.000 Euro nicht überstiegen hat und im aktuellen Jahr voraussichtlich 50.000 Euro nicht übersteigen wird. Sie dürfen Ihren Kunden in diesem Fall keine Umsatzsteuer in Rechnung stellen und sparen den Aufwand für die Voranmeldungen. Der Vorsteuerabzug entfällt jedoch ebenfalls. Deshalb dürfen Sie auch die Regelbesteuerung wählen, sind aber 5 Jahre an diese Entscheidung gebunden. Eine Umsatzsteuerjahreserklärung müssen Sie trotzdem abgeben.

Gewerbesteuer – Steuern für selbstständige Gewerbetreibende

Voraussetzung für die Gewerbesteuerpflicht ist eine gewerbliche Tätigkeit. Das bedeutet, für Freiberufler nach § 18 EStG sowie Land- und Forstwirte spielt diese Steuer grundsätzlich keine Rolle. Wodurch ein Gewerbe gekennzeichnet ist, lesen Sie in unserem weiterführenden Artikel zur Gewerbesteuer.

Um die Grundlage dieser Steuern für Selbstständige zu ermitteln, korrigieren Sie Ihren Gewinn zunächst um die Hinzurechnungen und Kürzungen gemäß §§ 8 und 9 GewStG und gegebenenfalls um Verluste vergangener Perioden. Davon können Einzelunternehmen und Personengesellschaften einen Freibetrag von 24.500 Euro abziehen. Falls Sie diesen nicht erreichen, ist die Gewerbesteuer für Ihr Unternehmen nicht relevant und Sie müssen auch keine Erklärung abgeben.

Die Berechnung der Gewerbesteuer erfolgt in 2 Schritten:

Beispiel:

Wenn der gekürzte Gewerbeertrag 40.000 Euro beträgt und der Hebesatz 400 Prozent, ergibt sich eine Gewerbesteuer von 5.600 Euro.

Es zählt der individuelle Hebesatz der Gemeinde, in der das Unternehmen seinen Standort hat. Die Steuermesszahl von 3,5 gilt hingegen für ganz Deutschland.

Sofern Sie gewerbesteuerpflichtig sind, leisten Sie vierteljährlich Vorauszahlungen. Mit jedem Gewerbesteuerbescheid legt das Finanzamt den festen Vorauszahlungsbetrag dieser Steuern für Selbstständige fest, weshalb keine Voranmeldungen notwendig sind. Zahlungstermine sind jeweils der 15. Februar, Mai, August und November.

Steuer für Kapitalgesellschaften

Zu den Kapitalgesellschaften gehören die Rechtsformen UG haftungsbeschränkt, GmbH, KGaA, EU-Gesellschaft und AG. Lesen Sie hier, welche Steuern für diese Unternehmen relevant sind.

Körperschaftsteuer

Die Körperschaftsteuer lässt sich als „Einkommenssteuer“ für juristische Personen betrachten, zu denen die Kapitalgesellschaften gehören. Der Steuersatz beträgt einheitlich 15 Prozent, unabhängig von der Höhe des zu versteuernden Einkommens. Zusätzlich zur Körperschaftsteuer fallen 5,5 Prozent vom Steuerbetrag als Solidaritätszuschlag an.

Berechnung, Steuererklärung und Vorauszahlung

Die Bemessungsgrundlage entspricht dem Steuerbilanzgewinn, der in vielen Fällen noch aufgrund einiger Vorschriften des Körperschaftsteuergesetzes korrigiert werden muss. Das Berechnungsschema finden Sie in unserem Artikel zur Körperschaftsteuer.

Die Körperschafsteuererklärung besteht aus dem Hauptformular und den Anlagen, die für Ihr Unternehmen relevant sind. Zusätzlich müssen Sie Ihren Jahresabschluss als E-Bilanz übermitteln.

Auch für die Körperschaftsteuer legt das Finanzamt Vorauszahlungsbeträge fest, die Sie viermal im Jahr an festgelegten Terminen bezahlen. Die Zahlungen sind jeweils am 10. März, Juni, September und Dezember fällig.

Gewinnausschüttungen und Kapitalertragsteuer

Bei Gewinnausschüttungen ist die Kapitalertragsteuer zu beachten. Steuerpflichtige sind in diesem Fall die Anteilseigner, welche die Ausschüttung erhalten. Da es sich jedoch um eine Quellensteuer handelt, ist sie von der ausschüttenden Kapitalgesellschaft an das Finanzamt abzuführen, und zwar bis zum 10. des Folgemonats zusammen mit einer Kapitalertragsteuer-Anmeldung.

Die Kapitalertragsteuer ist eine besondere Erhebungsform der Einkommenssteuer für natürliche Personen und der Körperschaftsteuer für juristische Personen. Sie beträgt 25 % der Ausschüttung. Zusätzlich wird ein Solidaritätszuschlag in Höhe von 5,5 % auf den Steuerbetrag fällig und eventuell Kirchensteuer. Die Steuerschuld ist mit der Abführung abgegolten, weshalb man auch von Abgeltungssteuer spricht.

Die ausschüttende Gesellschaft stellt eine Bescheinigung über die abgeführte Kapitalertragsteuer aus. So können Privatpersonen im Rahmen der Einkommenssteuererklärung gegebenenfalls eine Besteuerung nach dem individuellen Steuersatz beantragen, falls dieser niedriger ist als 25 %. Beteiligte Arbeitnehmer können einen Freistellungsauftrag erteilen, sodass die Gesellschaft weniger oder keine Kapitalertragsteuer abführen muss.

Unter bestimmten Voraussetzungen können private Anteilseigner zwischen der Kapitalertragsteuer als Abgeltungssteuer und dem Teileinkünfteverfahren wählen. Ist der Anteilseigner eine körperschaftsteuerpflichtige juristische Person, kann diese erhaltene Gewinnausschüttungen bei der Berechnung des eigenen zu versteuernden Einkommens für die KSt abziehen.

Umsatzsteuer – keine Unterschiede zu den Steuern für Selbstständige

Was die Umsatzsteuer angeht, so gelten die gleichen oben bereits erläuterten Vorschriften für Einzelunternehmen und Personengesellschaften. Die Regel der Kleinunternehmerbesteuerung ist für diese Rechtsform weniger relevant, da es sich bei Kapitalgesellschaften tendenziell um größere Unternehmen handelt. Wer aber zum Beispiel mit einer UG (haftungsbeschränkt) oder als Ein-Personen-GmbH startet, kann die Voraussetzungen für die Kleinunternehmerregelung in der Anfangszeit durchaus erfüllen.

Gewerbesteuer

Kapitalgesellschaften sind kraft ihrer Rechtsform gewerbesteuerpflichtig. Das gilt auch, wenn sie Leistungen erbringen, die grundsätzlich nicht der Gewerbesteuer unterliegen. So muss zum Beispiel ein landwirtschaftlicher Betrieb Gewerbesteuer zahlen, wenn er als GmbH oder als eine gewerblich geprägte Personengesellschaft wie die GmbH & Co. KG geführt wird.

Den der Steuerberechnung zugrundeliegenden Gewinn ermitteln Kapitalgesellschaften nach dem Körperschaftsteuergesetz. Anders als Einzelunternehmen und Personengesellschaften dürfen sie bei der Ermittlung des gekürzten Gewerbeertrags keinen Freibetrag von 24.500 Euro abziehen. Abgesehen von diesen Unterschieden gilt das oben bereits vorgestellte Verfahren.

Steuern für Selbstständige: Freiberufler

Welche Tätigkeiten als freiberuflich gelten, ist in § 18 EStG Abs. 1 Nr. 1 aufgelistet. Dazu gehören unter anderem selbstständige Ärzte, Künstler und Ingenieure.

Viele Freiberufler arbeiten als Einzelunternehmer, sodass die oben bereits erläuterten Steuern für Selbstständige relevant sind. Als natürliche Personen unterliegen sie der Einkommenssteuerpflicht und geben zu ihrer ESt-Erklärung die Anlage S ab. Gewerbesteuer fällt nicht an, da es sich um keine gewerblichen Tätigkeiten handelt.

Auch hinsichtlich der Umsatzsteuer gelten die gleichen Vorschriften wie für alle anderen Unternehmen. Einige Freiberufler erbringen steuerfreie Leistungen nach § 4 UStG, vor allem in medizinischen Berufen sowie unter bestimmten Voraussetzungen als selbstständige Künstler und Lehrer.

Freiberufler können sich auch zu Partnergesellschaften zusammenschließen. Das sind Personengesellschaften, bei denen der Freiberuflerstatus der Partner erhalten bleibt. Die Gewinnermittlung erfolgt mit der EÜR. Die Einkünfte werden laut Vertrag aufgeteilt und jeder Partner trägt sie in seine Anlage S zur Einkommenssteuererklärung ein.

Weitere mögliche Steuern für Selbstständige

Wenn Sie Mitarbeiter beschäftigen, müssen Sie regelmäßig Lohnsteuer an das Finanzamt abführen. Steuerpflichtig sind in diesem Fall nicht Sie, sondern Ihre Arbeitnehmer, denn die Lohnsteuer ist eine Vorauszahlung auf deren Einkommenssteuerschuld.

Sie sind jedoch als Arbeitgeber dazu verpflichtet, monatlich bis zum 10. des Folgemonats Lohnsteueranmeldungen abzugeben und die einbehaltene Steuer an das Finanzamt abzuführen. Lagen die Lohnsteuerbeträge im Vorjahr insgesamt nicht über 5.000 Euro, genügt die quartalsweise Lohnsteueranmeldung und haben Sie die Grenze von 1.080 Euro nicht überschritten, reicht die jährliche Abrechnung bis zum 10. Januar des Folgejahres.

Es gibt noch weitere Steuern für Selbstständige, die in spezifischen Situationen relevant sein können. Dazu gehören zum Beispiel

Steuern sparen – welche Möglichkeiten habe ich als Selbstständiger?

Steuern für Selbstständige lassen sich vor allem über die vollständige oder zeitlich optimierte Erfassung der Betriebsausgaben reduzieren. Das sind einige Beispiele dafür:

Informieren Sie sich jeweils über die konkreten Voraussetzungen und prüfen Sie, was sich wirtschaftlich für Sie lohnt.

3 Tipps, damit Steuern nicht zur Belastungsprobe werden

Steuern für Selbstständige reduzieren den Ertrag der unternehmerischen Tätigkeit und belasten die Liquidität. Damit das nicht zur Gefahr für Ihr Unternehmen wird, beachten Sie folgende Tipps.

Ausreichend Steuerrücklagen bilden

Die vom Finanzamt festgesetzten Vorauszahlungen auf verschiedene Steuerarten schützen Sie bereits bis zu einem gewissen Grad vor einer übermäßigen Liquiditätsbelastung durch hohe Nachzahlungen der Steuer. Sie orientieren sich an den Verhältnissen des Vorjahres, die sich aber ändern können. Schätzen Sie mögliche Nachzahlungen und nehmen Sie sowohl diese als auch die Vorauszahlungen in Ihre Liquiditätsplanung auf.

Für die Einkommenssteuer könnte die Schätzung folgendermaßen aussehen (Die Berechnung der ESt erfolgte mit dem BMF-Steuerrechner.):

2022 | 2023 | DIFFERENZ | |

Umsatz | 40.000 € | 50.000 € | |

Betriebsausgaben | 7.200 € | 8.500 € | |

Gewinn | 32.800 € | 41.500 € | |

Sonderausgaben | 4.000 € | 4.000 € | |

zu versteuerndes Einkommen | 28.800 € | 37.500 € | |

ESt | 4.592 € | 7.010 € | 2.418 € |

Da Sie die Steuerlast des Vorjahres als Vorauszahlungen abführen, können Sie in diesem Fall etwa 2.400 Euro Nachzahlungen erwarten. Sie müssen wissen, dass die Berechnung nur der groben Orientierung dienen kann, da Umsatz und Betriebsausgaben Schätzwerte sind.

Steuerberatung in Anspruch nehmen

Für die meisten Unternehmen lohnt es sich, einen Steuerberater zu beauftragen. Denn die Rechnungslegungsvorschriften und das Steuerrecht sind komplex und halten einige Fallstricke bereit.

Sie können individuell vereinbaren, welche Leistungen Sie in Anspruch nehmen möchten. Dazu gehören häufig die laufende Buchhaltung, die Steuererklärung für Selbstständige und die Beratung zu seriösen Steuersparmöglichkeiten.

Erfahren Sie hier alles zum Thema Steuerberatung und wie Sie einen Steuerberater finden.

Geeignete Buchführungssoftware verwenden

Buchhaltungssoftware, die zu den Ansprüchen Ihres Unternehmens passt, erleichtert die gesetzlich vorgeschriebene Rechnungslegung und hilft bei der Fehlervermeidung im Zusammenhang mit den Steuern für Selbstständige. Auch das regelmäßige Erstellen der Umsatzsteuervoranmeldungen funktioniert damit relativ einfach und schnell.

Fazit: Steuern für Gründer und Selbstständige

Unternehmer müssen ihre steuerlichen Pflichten kennen und Termine einhalten. Wichtigste Voraussetzung dafür ist eine regelmäßige korrekte Buchhaltung. Welche Steuern für Selbstständige relevant sind, hängt im Wesentlichen von der Rechtsform ab. Ein geeignetes Buchführungsprogramm und ein Steuerberater mit umfangreichem Wissen auf diesem Gebiet helfen Ihnen dabei, diese Herausforderungen zu bewältigen.

Roul Radeke ist Gründer und Geschäftsführer von Selbststaendigkeit.de. Das Onlineportal bietet Existenzgründern und Unternehmern News aus der Gründer- und Unternehmerszene, hilfreiches Wissen für die Gründung und Führung von Unternehmen, geförderte Existenzgründungsberatung (AVGS-Coaching) sowie digitale Produkte für die Selbstständigkeit.