Buchhaltung für Selbstständige – alles Wichtige auf einen Blick

Warum ist die Buchführung für Selbstständige so wichtig?

Mit der Buchhaltung dokumentieren Sie alle Vorgänge, die Ihren Unternehmenserfolg und die Wertentwicklung Ihres Betriebsvermögens beeinflussen. Auf dieser Basis lassen sich Besteuerungsgrundlagen ermitteln, vor allem für die Einkommen- oder Körperschaftsteuer, Umsatzsteuer und Gewerbesteuer. Das ist auch der Grund, warum Sie bei der Buchhaltung steuerrechtliche Vorschriften beachten müssen.

Auch handelsrechtlich ist das externe Rechnungswesen, zu dem die Buchführung gehört, gesetzlich reguliert. Denn es informiert Anteilseigner, Kreditgeber, potenzielle Investoren und Geschäftspartner über die Ertrags- und Vermögensverhältnisse Ihres Unternehmens.

Nicht zuletzt gewinnen Sie selbst aus Ihrer Buchhaltung, dem Jahresabschluss und den daraus erstellten Auswertungen wertvolle Daten, zum Beispiel folgende:

Mit der regelmäßigen betriebswirtschaftlichen Auswertung behalten Sie die Entwicklung Ihres Unternehmens im Blick. Diese BWA können Sie mit vielen Buchhaltungsprogrammen auf Knopfdruck erstellen.

Die Grundsätze ordnungsmäßiger Buchführung

Auf der Grundlage der Buchhaltung erstellen Sie oder Ihr Steuerberater den Jahresabschluss und die Steuererklärungen. Für Kapitalgesellschaften und Unternehmen, die aufgrund ihrer Größe oder Organisation gemäß § 1 HGB als Kaufleute gelten, umfasst dieser die Bilanz und die Gewinn-und-Verlust-Rechnung. Für bestimmte Rechtsformen sind zusätzliche ein Anhang und/oder Lagebericht Pflicht. Kleinere Unternehmen und Freiberufler können ihren Gewinn mit der Einnahmenüberschussrechnung ermitteln.

Die Buchhaltung für Selbstständige muss übersichtlich sein und darf sich nicht manipulieren lassen. Aus diesem Grund sind die Grundsätze ordnungsmäßiger Buchführung (GoB) zu beachten. Sie resultieren aus Gesetzen, der Rechtsprechung und kaufmännischen Gepflogenheiten. Einige beziehen sich speziell auf Bewertungen im Rahmen des Jahresabschlusses. Für die laufende Buchhaltung müssen Sie hauptsächlich Folgendes beachten.

GoB kurz zusammengefasst:

- Richtigkeit

Konten und Beträge müssen bei jedem gebuchten Geschäftsvorfall stimmen. - Vollständigkeit

Sie dürfen keine buchungspflichtigen Geschäftsvorfälle weglassen. - Zeitliche Ordnung

Die Reihenfolge der Buchungen richtet sich nach der zeitlichen Abfolge der Geschäftsvorfälle. - Keine Buchung ohne Beleg

Buchungsbelege sind 10 Jahre lang geordnet aufzubewahren. - Rechtzeitigkeit

Halten Sie Ihre Buchführung aktuell. - Klarheit und Übersichtlichkeit

Ein sachkundiger Außenstehender muss in angemessener Zeit alles nachvollziehen können.

Ein gutes Buchhaltungsprogramm hilft Ihnen bei der Einhaltung der GoB. So können Sie Buchungsfehler nicht direkt löschen, sondern nur stornieren und korrekt neu buchen. Jeder Schritt bleibt nachvollziehbar.

Das folgende Kurzvideo zeigt Ihnen ein Beispiel zu diesem Thema:

Buchführung als Grundlage der Kosten- und Leistungsrechnung

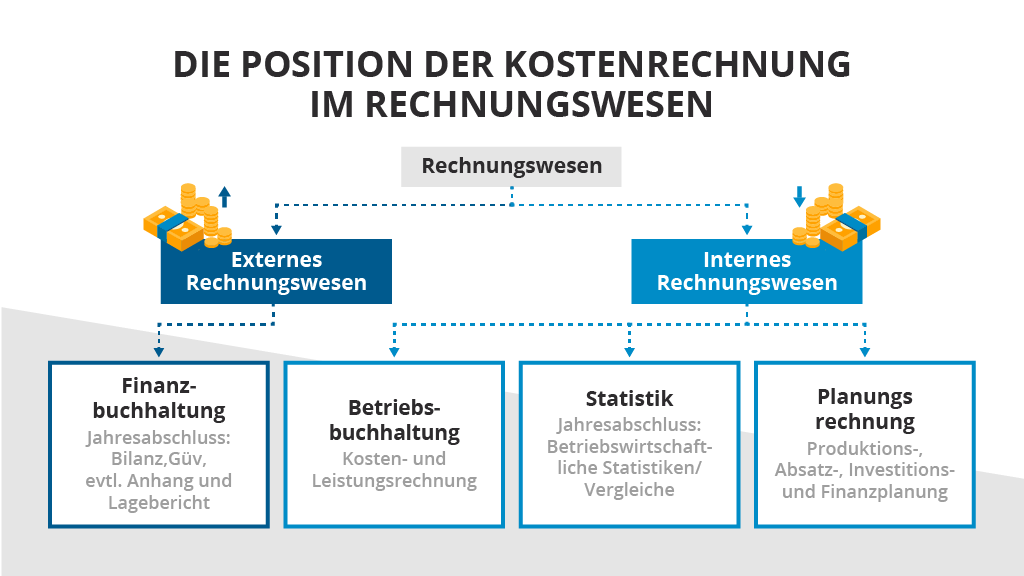

Die Finanzbuchhaltung gehört zum externen Rechnungswesen. Dieses richtet sich an Adressaten außerhalb des Unternehmens und ist deshalb gesetzlich reguliert. Daneben gibt es noch das interne Rechnungswesen. Hier steht die Informationsfunktion für unternehmensinterne Interessenten im Mittelpunkt, weshalb rechtliche Vorschriften keine Rolle spielen. Ein Teil des internen Rechnungswesens ist die Kosten- und Leistungsrechnung oder auch Betriebsbuchhaltung.

Die Hauptaufgabe der Kostenrechnung besteht in der Zuordnung der angefallenen Kosten zu den einzelnen Produkten und Leistungen. Das ist die Grundlage für die Ermittlung der Preise, denn diese müssen hoch genug sein, damit die Kosten gedeckt und ein angemessener Gewinn erwirtschaftet werden können. Weiterhin unterstützt sie unternehmerische Entscheidungen, denn Sie erkennen zum Beispiel, welche Produkte oder Prozesse zu hohe Kosten verursachen. Ihre Ausgangsdaten bezieht die Kosten- und Leistungsrechnung zu einem großen Teil aus der Buchhaltung.

Die Teilbereiche der Finanzbuchhaltung

Bevor sich die elektronische Buchführung etablierte, zeichneten Kaufleute ihre Geschäftsvorfälle in Handelsbüchern auf, wodurch sich der Begriff „Buchhaltung“ entwickelte. Noch heute unterscheidet man deshalb folgende Bücher, auch wenn diese in die Buchhaltungssoftware integriert sind:

Grundbuch: Im Grundbuch werden alle Geschäftsvorfälle chronologisch mit folgenden Informationen erfasst: laufende Nummer, Buchungsdatum, Verweis zum Beleg, Betrag, Buchungstext, Kontierung (zu bebuchende Konten).

Hauptbuch: Hier werden die aus dem Grundbuch übernommenen Geschäftsvorfälle auf den Konten laut Kontenplan des Unternehmens gebucht. Beispiel: Ein Unternehmen verkauft Produkte im Wert von 1.000 € (netto) an einen Kunden, der auf Rechnung zahlt. Der Buchungssatz beim Verkauf lautet:

Forderungen aus Lieferungen und Leistungen 1.190 Euro

an Umsatzerlöse 1.000 Euro

an Umsatzsteuerverbindlichkeiten 190 Euro

Nebenbücher: Nebenbücher widmen sich bestimmten Teilbereichen der Buchhaltung und schlüsseln einzelne Konten detaillierter auf. So wird die Forderung aus dem oben beschriebenen Beispiel auf einem Konto der Debitorenbuchhaltung erfasst, das speziell für den jeweiligen Kunden angelegt wurde. Alle Debitorenkonten zusammen gehen in das übergeordnete Konto Forderungen aus Lieferungen und Leistungen ein.

Es gibt in der Buchhaltung folgende Nebenbücher:

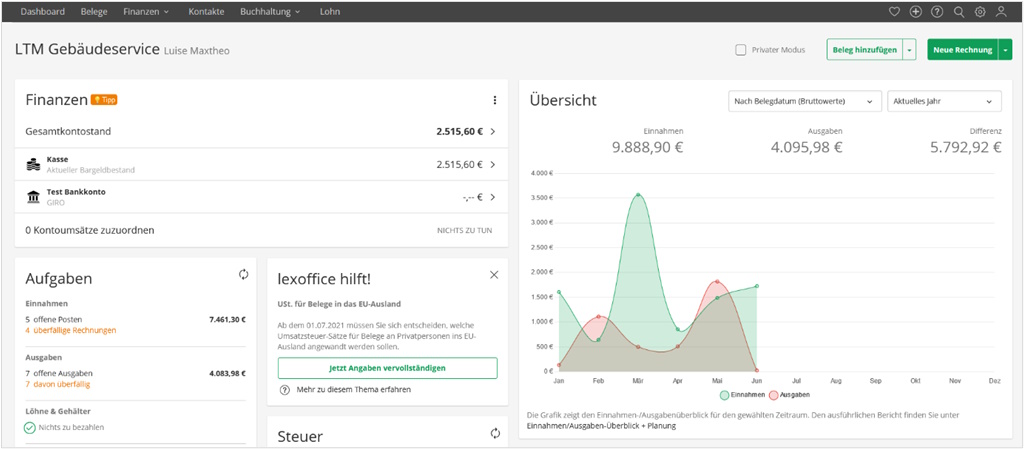

Größere Unternehmen beschäftigen für die Nebenbuchhaltungen oft spezialisierte Buchhalter mit Expertenwissen. In kleinen Betrieben kümmert sich eine Buchführungsfachkraft um alle Bereiche, meist unterstützt durch einen externen Buchhaltungsservice oder ein Steuerbüro unter Einsatz von Lexoffice. Im Folgenden ein Beispiel des Lexoffice-Dashboards:

Debitorenbuchhaltung und Forderungsmanagement

Debitoren sind die Kunden eines Unternehmens, die auf Ziel, das heißt auf Rechnung kaufen. In der Debitorenbuchhaltung führen Sie für jeden Debitor ein eigenes Konto. Auf diesem buchen Sie alle ihm gestellten Rechnungen als Forderungen sowie die zugehörigen Zahlungseingänge. Auf dieser Grundlage kann Ihnen Ihr Buchhaltungsprogramm eine Offene-Posten-Liste mit sämtlichen noch unbezahlten Rechnungen ausgeben. Die Software bietet in den meisten Fällen auch die Funktion, überfällige und bereits angemahnte Forderungen zu identifizieren.

Wenn der Kunde nicht zahlt, hat er es wahrscheinlich vergessen. Es können aber auch ernsthaftere Ursachen zugrunde liegen. Im schlimmsten Fall ist er zahlungsunfähig. Die Debitorenbuchhaltung hat deshalb im Hinblick auf das Forderungsmanagement eine besondere Bedeutung. Ein hoher Bestand an ausstehenden Forderungen ist für viele Unternehmen ein großes Problem, das die eigene Liquidität gefährden kann.

Deshalb ist es wichtig, dem Kunden bei Überschreitung des Zahlungsziels nach einer angemessenen Frist eine freundliche Zahlungserinnerung zu senden. Oft hat das Erfolg, aber falls nicht, müssen Sie eine weitere Mahnung schreiben. Inklusive der Zahlungserinnerung sind 3 Mahnstufen üblich, bevor man das gerichtliche Mahnverfahren beantragt. Ein Inkassobüro oder ein Anwalt können beim Mahnwesen helfen.

Kreditorenbuchhaltung und Zahlungsorganisation

Kreditoren Ihres Unternehmens sind Lieferanten und Dienstleister, bei denen Sie selbst auf Rechnung gekauft haben. In der Kreditorenbuchhaltung führen Sie für jeden Kreditor ein eigenes Konto, auf dem Sie Eingangsrechnungen sowie die zugehörigen Zahlungsausgänge buchen. So behalten Sie den Überblick über die anstehenden Zahlungen. Die Salden der Kreditorenkonten gehen in das übergeordnete Sachkonto „Verbindlichkeiten aus Lieferungen und Leistungen“ ein.

Zu den Aufgaben der Kreditorenbuchhalter gehört es in der Praxis auch, Eingangsrechnungen zu prüfen und zu bezahlen. Sie tragen dafür Verantwortung, zum einen Zahlungsfristen einzuhalten, um Mahngebühren oder die Verschlechterung der Zahlungsbedingungen zu vermeiden. Zum anderen können sie die eigene Liquidität durch die bewusste Ausnutzung von Zahlungszielen steuern, oder alternativ bei sofortiger Bezahlung Skonto ziehen.

Lohnbuchhaltung – eine Aufgabe des Personalwesens

Eine Lohnbuchhaltung brauchen Sie, wenn Sie als Arbeitgeber Personal beschäftigen. Falls Sie eine Personalabteilung haben, ist diese dafür verantwortlich. Alternativ kann auch ein externer Buchhaltungsservice oder ein Steuerbüro diese Funktion übernehmen.

Zu den Aufgaben der Lohnbuchhaltung gehört es, regelmäßig Löhne und Gehälter zu zahlen und zu verbuchen sowie die Lohnsteuer und Sozialabgaben abzuführen. Die Pflege der sensiblen Personaldaten gehört ebenfalls zum Verantwortungsbereich.

Anlagenbuchhaltung – Überblick über Vermögenswerte

Die Anlagenbuchhaltung beschäftigt sich mit den Vermögenswerten, die für den dauerhaften Einsatz im Unternehmen vorgesehen sind. Dazu gehören:

Sie führen eine Anlagekartei mit detaillierten Informationen zu jedem einzelnen Wirtschaftsgut im Anlagevermögen. Weiterhin buchen Sie Abschreibungen sowie Neuzugänge und Abgänge von Anlagegegenständen.

Auf dieser Grundlage behalten Sie den Überblick über den Wert und Zustand Ihres Anlagevermögens, was auch für die Planung von Investitionen und Reparaturen wichtig ist. Für Versicherungsfälle oder Bewertungen durch Kreditgeber sind die Informationen aus der Anlagenbuchhaltung ebenfalls wichtig. Hier ein Beispiel aus Lexoffice:

Das Kassenbuch – alle Bargeschäfte im Blick

Die Kassenbuchhaltung betrifft alle Geschäftsvorfälle, bei denen mit Bargeld gezahlt wird. Bilanzierende Unternehmen sind dazu verpflichtet, Einnahmen-Überschuss-Rechner nicht. Ein- und Auszahlungen sind einzeln im Kassenbuch mit den wichtigsten Angaben aufzuzeichnen. Die Eintragungen dürfen nicht geändert werden, sondern sind bei Fehlern gegebenenfalls zu stornieren. Es muss jederzeit ein Abgleich von Soll- und Istbestand möglich sein, und grundsätzlich ist zu jedem Vorgang ein Beleg auszugeben.

Aus diesen Gründen muss jedes elektronische Kassensystem, ob als Registrier- oder PC-Kasse, mit einer vom BSI zertifizierten technischen Sicherheitseinrichtung (TSE) ausgestattet sein. Diese speichert alle Transaktionen mit Signatur, Signaturzähler und Zeitstempel und verhindert somit nachträgliche Manipulationen.

Es besteht aber nicht die Pflicht, ein elektronisches Kassensystem zu verwenden. Wenn Sie eine offene Ladenkasse nutzen, führen Sie ein Kassenbuch und erstellen täglich einen Kassenbericht.

Buchhaltungssoftware umfasst häufig eine Kassenbuchfunktion, die den gesetzlichen Anforderungen entspricht. Excel eignet sich dafür nicht, weil sich die Eintragungen nachträglich ändern lassen. Nur als Einnahmen-Überschuss-Rechner dürfen Sie Tabellenkalkulationen zur Dokumentation der Ein- und Auszahlungen verwenden, da Sie nicht zur Kassenbuchführung verpflichtet sind.

Bestandskontrolle mit der Lagerbuchhaltung

Bei der Lagerbuchhaltung erfassen Sie softwaregestützt kontinuierlich die Zu- und Abgänge an Material und Waren. Sie sind gesetzlich nicht dazu verpflichtet, profitieren aber vor allem bei umfangreichen Lagerbewegungen von dieser Nebenbuchhaltung.

Sie hilft dabei, Bestellmengen zu optimieren. Auf der Grundlage der Lagerbestandsentwicklung lässt sich auch der zukünftige Bedarf abschätzen.

Pflicht ist jedoch die jährliche Inventur, bei der Sie die Ist- mit den Sollbeständen laut Lagerbuchführung abgleichen. Die Inventurlisten müssen Sie 10 Jahre lang aufbewahren.

Vereinfachte Gewinnermittlung mit der Einnahmen-Überschuss-Rechnung

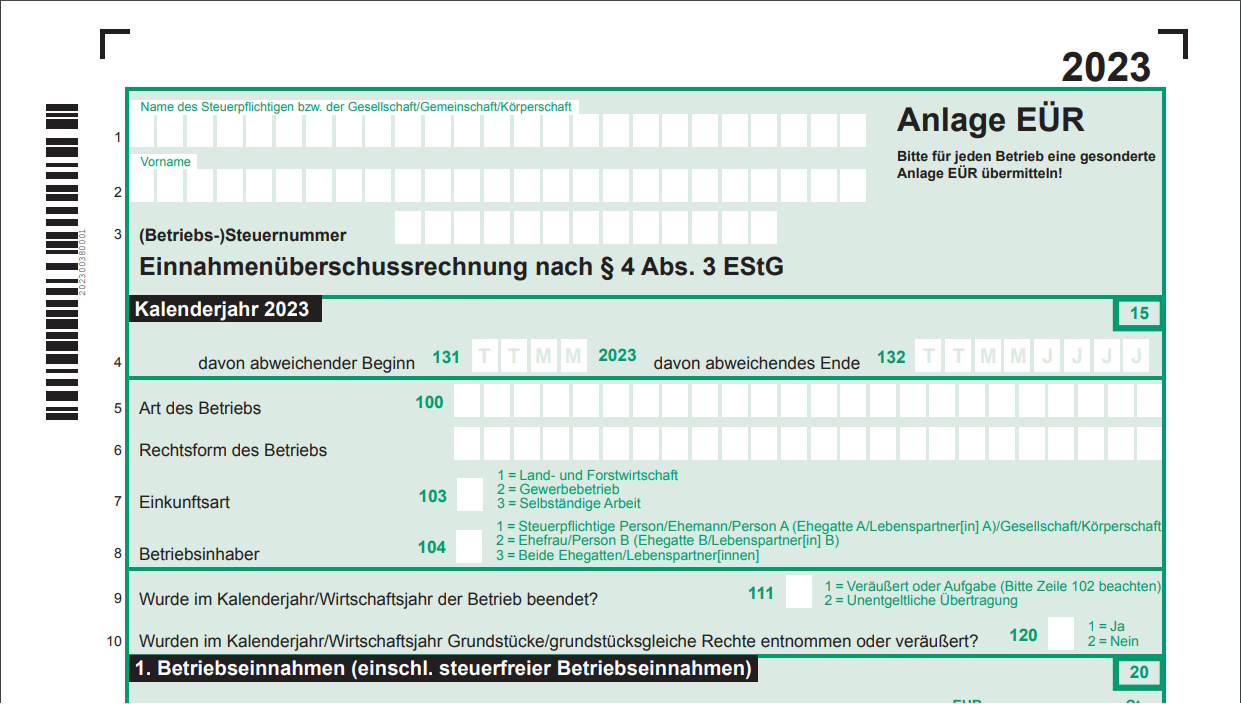

Freiberufler sowie Kleingewerbetreibende dürfen ihren Gewinn mit der Einnahmen-Überschuss-Rechnung (EÜR) ermitteln. Das ist eine vereinfachte Methode, die nur Einnahmen und Ausgaben gegenüberstellt und keine doppelte Buchführung erfordert. Forderungen und Verbindlichkeiten werden nicht erfasst.

Als Kleingewerbetreibender gilt, wer pro Jahr nicht mehr als 600.000 Euro Umsatz und 60.000 Euro Gewinn erzielt und nicht nach anderen Gesetzen zur doppelten Buchführung verpflichtet ist, etwa aufgrund einer Eintragung ins Handelsregister. Zum Beispiel kommt die EÜR für eine kleine UG (haftungsbeschränkt) nicht infrage, weil es sich dabei um eine Kapitalgesellschaft handelt, die ins Handelsregister eingetragen werden muss.

Ihrer jährlichen Steuererklärung fügen Sie die Anlage EÜR bei. Diese beinhaltet auch die Anlage AVEÜR als Anlagenverzeichnis.

Doppelte Buchführung und Bilanzierung

Bei der doppelten Buchführung berührt jeder Geschäftsvorfall mindestens zwei Konten. Es gibt Bestandskonten, die aus den Bilanzpositionen abgeleitet werden, und Erfolgskonten, denen die Positionen der Gewinn-und-Verlustrechnung (GuV) zugrunde liegen. Diese Methode ist genauer als die EÜR und erlaubt auch die Buchung von Forderungen sowie Verbindlichkeiten.

Jeder Geschäftsvorfall lässt sich durch einen Buchungssatz abbilden:

Beispiel Buchungssatz: Ein Unternehmer zahlt 500 Euro aus der Kasse auf das Geschäftskonto ein.

Bank 500 Euro

an Kasse 500 Euro

Für die doppelte Buchführung nutzt jedes Unternehmen seinen eigenen Kontenplan, dem ein offizieller Kontenrahmen zugrunde liegt. Sie haben jederzeit einen Überblick über die Salden der einzelnen Konten. Im Rahmen des Jahresabschlusses gehen diese in die Bilanz und in die GuV ein, woraus sich auch der steuerpflichtige Gewinn ergibt. Für die Bilanzierung sind noch weitere Abschlussarbeiten notwendig, die relativ kompliziert sein können und deshalb häufig vom Steuerberater erledigt werden.

Wissenswertes zur Umsatzsteuer

Für Ihre Umsätze, die Sie durch den Verkauf von Produkten oder Leistungen erzielen, müssen Sie 7 oder 19 % Umsatzsteuer abführen. Abziehen können Sie davon die Vorsteuer, die Ihr Unternehmen für Einkäufe gezahlt hat. In der Buchhaltung werden diese Steuerbeträge separat gebucht, sodass sie sich einfach ermitteln lassen.

Sie müssen nicht nur jährlich eine Umsatzsteuererklärung abgeben, sondern auch unterjährig regelmäßig Umsatzsteuervoranmeldungen per ELSTER-Formular an das Finanzamt übermitteln. In Abhängigkeit von der Höhe der fälligen Umsatzsteuer ist das monatlich oder quartalsweise notwendig. Sie stellen dabei die von Ihnen im jeweiligen Zeitraum eingenommene Umsatzsteuer der gezahlten Vorsteuer gegenüber, woraus sich eine Nachzahlung oder eine Erstattung ergibt.

Wenn Ihr Umsatz im vorangegangenen Kalenderjahr oder Gründungsjahr nicht über 22.000 Euro lag und im laufenden Jahr 50.000 Euro voraussichtlich nicht übersteigen wird, können Sie die Kleinunternehmerregelung in Anspruch nehmen. Sie müssen in diesem Fall keine Umsatzsteuervoranmeldungen abgeben, dürfen keine USt auf Ihren Rechnungen ausweisen und keine Vorsteuer abziehen. Ihre Ausgangsrechnungen müssen einen Hinweis auf die Kleinunternehmerschaft enthalten.

Das spart viel Aufwand, kann aber bei einem hohen Vorsteueraufkommen auch nachteilig sein. Deshalb besteht ein Wahlrecht. Zur jährlichen Umsatzsteuererklärung sind Sie trotzdem verpflichtet, damit das Finanzamt die Erfüllung der Voraussetzungen prüfen kann.

Der Fragebogen zur steuerlichen Erfassung

Innerhalb eines Monats nach der Gründung müssen Sie sich ohne Aufforderung mit dem Fragebogen zur steuerlichen Erfassung beim Finanzamt anmelden. Die Übermittlung der Daten erfolgt online über das ELSTER-Portal oder durch Ihren Steuerberater.

Für ELSTER müssen Sie sich registrieren. Bis Sie die Zugangsdaten erhalten, können 2 Wochen vergehen. Wählen Sie dann den zu Ihrer Rechtsform passenden Fragebogen aus. Als Einzelunternehmer tragen Sie unter anderem Folgendes ein:

Aufbewahrungsfristen für Belege und Dokumente

Damit Ihre Buchhaltung für Selbstständige auch noch nach längerer Zeit nachvollziehbar bleibt, zum Beispiel für eine Betriebsprüfung, müssen Sie Aufbewahrungsfristen beachten. Diese sind hauptsächlich in der Abgabenordnung und im Handelsgesetzbuch reguliert, zum Teil auch in anderen Gesetzen.

Eine Aufbewahrungsfrist von 10 Jahren nach Ablauf des Kalenderjahres gilt für:

Empfangene sowie die Kopien versendeter Handels- und Geschäftsbriefe und sonstige für die Besteuerung relevante Unterlagen müssen Sie 6 Jahre lang aufbewahren.

Immer mehr Belege und Dokumente werden elektronisch erstellt und archiviert, wobei die GoBD zu beachten sind. Wichtiger Bestandteil ist eine Verfahrensdokumentation, die nachträgliche Manipulationen ausschließt. Viele Buchführungsprogramme bieten entsprechende Funktionen.

Selbst buchen oder externe Fachleute beauftragen

Wer Bücher führt, braucht umfangreiches Fachwissen. Je größer und komplexer ein Unternehmen ist, desto anspruchsvoller ist die Buchhaltung, desto eher lohnt sich aber auch die Anstellung von Fachpersonal.

Wenn Ihre Geschäftsvorfälle überschaubar sind und Sie über ausreichende Kenntnisse auf diesem Gebiet verfügen, können Sie die Buchhaltung selber machen. Den Jahresabschluss übernehmen häufig Steuerberater, die auch Steuererklärungen erstellen und betriebswirtschaftlich beraten.

Steuerbüros erledigen ebenso die laufende und auf den Abschluss vorbereitende Buchhaltung und übernehmen Umsatzsteuervoranmeldungen. Eine preisgünstigere Alternative dazu kann ein Buchführungsservice sein. Überlegen Sie, wie Sie die Buchhaltung individuell organisieren und wer welche Teilaufgaben übernehmen soll.

Buchhaltungssoftware im Vergleich

Wenn Sie selbst buchen, brauchen Sie ein geeignetes Buchführungsprogramm. Achten Sie bei der Auswahl darauf, dass es alle Funktionen hat, die für Ihr Unternehmen wichtig sind. Oft können Sie Buchhaltungssoftware kostenlos testen.

Es gibt in diesem Bereich klassische Desktop-Software sowie Lösungen, mit denen Sie online über die Cloud arbeiten. Wenn Sie oft unterwegs sind, lohnt es sich, die Buchhaltung mit einer App für mobile Geräte zu unterstützen. Lernen Sie im Folgenden einige beliebte Softwarelösungen für die Buchführung kennen.

Lexoffice

Lexoffice Buchhaltung ist für kleine Unternehmen und Selbstständige konzipiert, die wenig Erfahrung mit der Buchführung haben. Sie können damit Belege fotografieren, für die Sie dank der OCR-Texterkennung automatisch Buchungsvorschläge erhalten. EÜR oder GuV lassen sich aus dem Programm heraus erstellen, eine Bilanz jedoch nicht. Es gibt eine Offene-Posten-Verwaltung mit Erinnerungsfunktion und eine Chef-Übersicht mit allen wichtigen Informationen. Die Software wird in 4 Tarifen mit unterschiedlichem Funktionsumfang angeboten.

sevDesk Buchhaltung

Die Buchführungssoftware sevDesk Buchhaltung bietet ebenfalls die automatische Belegerkennung. Sie können Kontakte mit Ihren Geschäftspartnern dokumentieren, Angebote und Rechnungen schreiben, Lieferscheine erstellen und Zahlungserinnerungen versenden. EÜR oder GuV lassen sich ausgeben und auch für die Anlagenbuchhaltung sind Funktionen vorhanden.

DATEV Unternehmen online

Die Nutzung von DATEV Unternehmen online setzt die Beauftragung eines Steuerberaters oder Anwalts voraus, der Mitglied der DATEV eG ist. Die Hauptfunktion der Software besteht darin, dass Sie Belege digital erfassen und an Ihren Berater übermitteln. Dafür steht auch eine App zur Verfügung. Kunden- und Lieferantendaten sowie Personaldaten für die Lohnabrechnung erfassen Sie mit dem Programm ebenfalls.

Folgende Tabelle vergleicht einige Funktionen und Eigenschaften der vorgestellten Buchführungsprogramme:

Sollten Sie neben einer Buchhaltungssoftware weitere Module wie Auftragsbearbeitung, Fakturierung, Warenwirtschaft und Lohnabrechnung benötigen, könnte die kaufmännische Komplettlösung von Lexware interessant für Sie sein.

FAQ zur Buchhaltung für Selbstständige

Folgende FAQ-Antworten fassen die wichtigsten Informationen zur Buchhaltung für Selbstständige noch einmal kompakt zusammen:

1. Was ist Buchführung, einfach erklärt?

2. Wofür braucht man die Buchhaltung?

3. Wer ist buchführungspflichtig?

4. Wie kann ich die Buchhaltung organisieren?

5. Wie lange müssen Buchführungsunterlagen aufbewahrt werden?

6. Warum ist die Buchführung gesetzlich geregelt?

7. Wie funktioniert die doppelte Buchführung?

8. Wer übernimmt die Buchhaltung?

9. Wie sortiert man Belege für die Buchhaltung?

10. Wo kann man Buchhaltung lernen?

Fazit zur Buchhaltung für Selbstständige

Eine korrekte, aktuelle und übersichtliche Buchhaltung ist nicht nur für das Finanzamt und die Bank interessant, sondern vor allem für Sie als Unternehmer. Denn auf diesen Werten beruht Ihr Controlling, das Ihre unternehmerischen Entscheidungen stützt. Ein gutes Buchführungsprogramm hilft Ihnen bei der Bewältigung dieser Aufgaben, für die Sie sich auch von externen Fachleuten helfen lassen können.

Roul Radeke ist Gründer und Geschäftsführer von Selbststaendigkeit.de. Das Onlineportal bietet Existenzgründern und Unternehmern News aus der Gründer- und Unternehmerszene, hilfreiches Wissen für die Gründung und Führung von Unternehmen, geförderte Existenzgründungsberatung (AVGS-Coaching) sowie digitale Produkte für die Selbstständigkeit.