Was ist ein Kleinunternehmen?

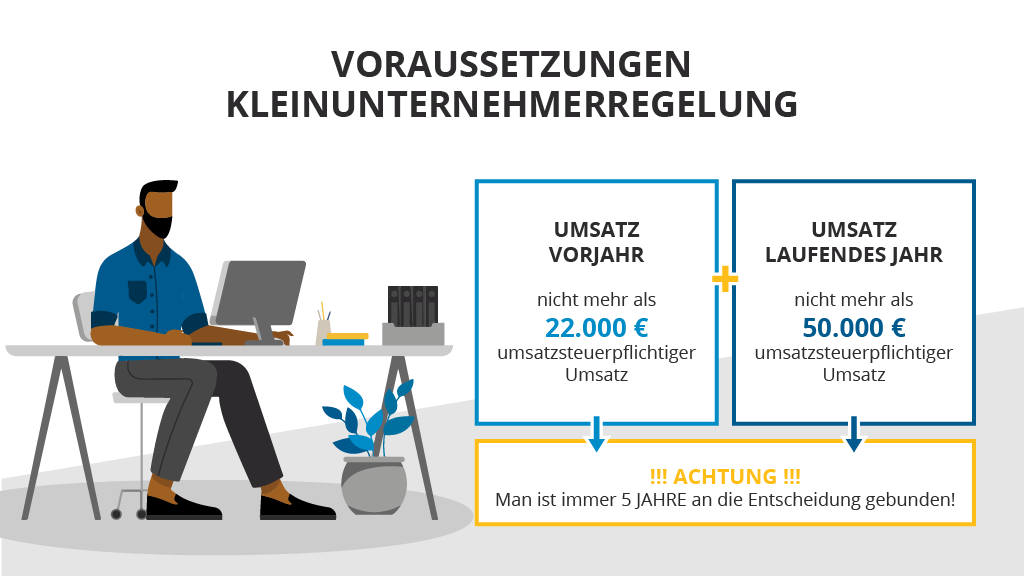

Wenn ein Unternehmer im Vorjahr weniger als 22.000 Euro verdient hat und im laufenden Jahr voraussichtlich weniger als 50.000 Euro verdienen wird, kann er sich als Kleinunternehmer behandeln lassen und von der sogenannten Kleinunternehmerregelung profitieren. Das bedeutet, er ist von der Umsatzsteuerpflicht und dem damit verbundenen Aufwand befreit, darf aber auch keine Vorsteuer aus Eingangsrechnungen vom Finanzamt zurückfordern.

Die Kleinunternehmerregelung basiert auf § 19 des UStG. Sie können wählen, ob Sie diese Möglichkeit nutzen möchten oder nicht, falls die Voraussetzungen dafür gegeben sind.

In diesem Video erfahren Sie, wie Sie ein Kleinunternehmen richtig anmelden und worauf Sie achten sollten:

FAQ: Die 10 wichtigsten Fragen zum Thema Kleinunternehmen gründen

Sie spielen mit dem Gedanken, ein Kleinunternehmen zu gründen? Die folgenden Antworten auf häufige Fragen liefern Ihnen die wichtigsten Informationen zu diesem Thema.

1. Kleinunternehmen gründen: Welche Vorteile bringt es?

2. Wer kann von der Kleinunternehmerregelung Gebrauch machen?

3. Welche Rechtsformen sind für ein Kleinunternehmen zulässig?

4. Welche Umsatzgrenzen gelten für die Kleinunternehmerregelung?

5. Was ist, wenn der Kleinunternehmer die Umsatzgrenze überschreitet?

6. Kleinunternehmen gründen: Wie viel kostet es?

7. Darf ein Kleinunternehmer Mitarbeiter einstellen?

8. Kann man gemeinsam mit anderen Personen ein Kleinunternehmen gründen?

9. Wie lange ist die Regelung für Kleinunternehmer gültig?

10. Was unterscheidet ein Kleinunternehmen von einem Kleingewerbe?

Das folgende Video fasst alle wichtigen Punkte zur Kleinunternehmerregelung zusammen:

Checkliste: 2024 Schritt für Schritt ein Kleinunternehmen gründen

Die folgende Checkliste unterstützt Sie dabei, ein Kleinunternehmen zu gründen. Die meisten Schritte unterscheiden sich nicht von denen für die Gründung anderer Unternehmen.

| FRAGEN | JA / NEIN |

|---|---|

| 1. Sind alle Voraussetzungen für die Kleinunternehmereigenschaft erfüllt? | |

| 2. Falls es die Rechtsform erfordert oder Sie sich freiwillig dafür entscheiden: Haben Sie die Firma in das Handelsregister eintragen lassen? | |

| 3. Wenn Ihr Unternehmen gewerblichen Charakter hat, haben Sie es beim Gewerbeamt angemeldet? | |

| 4. Ist der Fragebogen zur steuerlichen Erfassung für das Finanzamt ausgefüllt worden? | |

| 5. Erfolgte die Anmeldung bei der IHK oder Handwerkskammer? | |

| 6. Haben Sie das Unternehmen bei der Berufsgenossenschaft gemeldet und gegebenenfalls eine Betriebsnummer bei der Agentur für Arbeit beantragt? | |

| 7. Haben Sie eventuell weitere rechtsformspezifische Besonderheiten beachtet? |

1. Voraussetzungen für die Kleinunternehmereigenschaft prüfen

Wenn Sie ein Kleinunternehmen gründen, müssen Sie Ihren Umsatz prognostizieren. Auf ein vollständiges Jahr gerechnet, darf er 22.000 Euro nicht überschreiten. Da das Gründungsjahr meist ein Rumpfjahr ist, rechnen Sie diesen Betrag um. Beispielsweise sollte bei einer Existenzgründung im September der Umsatz bis Jahresende 7.333 Euro (22.000/12×4) voraussichtlich nicht übersteigen.

2. Eintragung ins Handelsregister

Das dürfte bei Kleinunternehmen zwar nur selten der Fall sein. Sie können jedoch auch eine UG (haftungsbeschränkt) oder eine andere eintragungspflichtige Gesellschaft als Kleinunternehmen gründen oder sich als Einzelunternehmer freiwillig in das Handelsregister eintragen lassen.

3. Gewerbeanmeldung

Einen Gewerbebetrieb müssen Sie beim kommunalen Gewerbeamt anmelden. Für Freiberufler entfällt dieser Schritt. Beachten Sie, dass bestimmte Berufsgruppen als Voraussetzung für die Anmeldung verschiedene Genehmigungen und Nachweise brauchen.

4. Finanzamt: Fragebogen zur steuerlichen Erfassung

Beim Finanzamt melden Sie sich, indem Sie den Fragebogen zur steuerlichen Erfassung ausfüllen, am besten online über ELSTER. Der Fragebogen enthält auch einen Abschnitt, in dem Sie sich für die Kleinunternehmerregelung entscheiden.

5. Anmeldung bei der IHK oder Handwerkskammer

Einen Handwerksbetrieb melden Sie bei der Handwerkskammer an und ein sonstiges Gewerbe bei der IHK. Die Beitragshöhen richten sich nach dem Gewinn und der Rechtsform. Viele Kleinunternehmer sind zwar Mitglieder, zahlen wegen des geringen Gewinns jedoch keine Beiträge.

6. Meldung bei der Berufsgenossenschaft und der Agentur für Arbeit

Wenn Sie planen, Mitarbeiter zu beschäftigen, müssen Sie bei der Agentur für Arbeit eine Betriebsnummer beantragen. Die Meldung bei der zuständigen Berufsgenossenschaft sollte hingegen in jedem Fall erfolgen. Denn auch Sie als Unternehmer sind möglicherweise gesetzlich unfallversicherungspflichtig.

7. Beachtung rechtsformspezifischer Besonderheiten

Wenn Sie eine Personengesellschaft gründen, ist ein Gesellschaftsvertrag empfehlenswert. Für Kapitalgesellschaften gelten gesetzliche Vorgaben hinsichtlich des Gesellschaftsvertrages und des Gründungsprozesses, der auch eine notarielle Beurkundung erfordert.

Download Checkliste "Kleinunternehmen gründen"

Weitere Tipps, wenn Sie ein Kleinunternehmen gründen

Wenn Sie ein Kleinunternehmen gründen, gehen Sie vor wie bei jeder anderen Existenzgründung auch. Das bedeutet, Sie erstellen einen Businessplan, in dem Sie die Wirtschaftlichkeit Ihrer Geschäftsidee sowie einige Punkte zu den Themen Finanzen, Recht oder Marketing festhalten. Außerdem eröffnen Sie ein Geschäftskonto – dies ist zwar keine Pflicht, aber auch als Kleinunternehmer sinnvoll. Eventuell brauchen Sie einen Kredit für Selbstständige von einer Bank zur Finanzierung Ihrer Geschäftsausstattung. Informieren Sie sich in diesem Zusammenhang über die Möglichkeiten der Förderung.

Falls Sie Mitarbeiter einstellen möchten, nutzen Sie unser Muster für den Arbeitsvertrag. Darüber hinaus ist es auch wichtig, sich über notwendige Versicherungen zu informieren. Beschäftigen Sie sich darüber hinaus mit dem Thema Buchhaltung und wählen Sie eine geeignete Buchhaltungssoftware aus.

Als Unternehmer müssen Sie AGB erstellen, und Ihren Kunden zugänglich machen. Wenn Sie eine eigene Firmenwebsite betreiben, brauchen Sie eine Datenschutzerklärung. Sollten Sie noch keine Datenschutzerklärung haben, hilft Ihnen diese Muster-Datenschutzerklärung weiter. Unabhägngig davon sollten Sie für alle Fragen im Zusammenhang mit der Existenzgründung auch die Möglichkeiten der geförderten Beratung nutzen.

Rechnung schreiben als Kleinunternehmer – das sollten Sie beachten

Wenn Sie die Kleinunternehmerregelung in Anspruch genommen haben, hat das auch Auswirkungen auf Ihre Ausgangsrechnungen. Rechnungen von Kleinunternehmern müssen zwar grundsätzlich alle Pflichtbestandteile einer normalen Rechnung enthalten. Allerdings müssen auch zwei Besonderheiten berücksichtigt werden:

Das folgende Muster für eine Kleinunternehmerrechnung von sevdesk können Sie hier kostenlos herunterladen:

Weitere Informationen zum Thema Kleinunternehmerrechnung liefert Ihnen unser Artikel zur Kleinunternehmerrechnung.

4 typische Fehler, die Sie vermeiden sollten, wenn Sie ein Kleinunternehmen gründen

Im Zusammenhang mit der Kleinunternehmerregelung kommt es gelegentlich zu Missverständnissen. Die folgenden Beispiele zeigen häufige Fehler:

#1 Der Umsatz wurde falsch kalkuliert: Netto und Brutto nicht verwechseln

Die in § 19 UStG genannten Grenzen sind Bruttobeträge, denn im Gesetz steht die Formulierung: „Umsatz zuzüglich der darauf entfallenden Steuer“. Das bedeutet jedoch nicht, dass Sie als Kleinunternehmer bei der Kalkulation des voraussichtlichen Umsatzes den Steuerbetrag zusätzlich aufschlagen müssen. Denn Ihre Einnahmen enthalten bereits einen Umsatzsteueranteil. Die Steuer wird aufgrund der Befreiung lediglich nicht erhoben.

Anders muss gerechnet werden, wenn ein Unternehmer der Regelbesteuerung unterliegt und ab dem Folgejahr die Steuerbefreiung für Kleinunternehmer in Anspruch nehmen möchte. Dann muss er überprüfen, ob im Vorjahr der Bruttoumsatz die Grenze von 22.000 Euro nicht überschritten hat. Wenn beispielsweise Nettoumsätze von 2.000 Euro mit 7 % Versteuerung und 4.500 Euro mit 19 % Steuern erzielt wurden, so ergibt sich ein Gesamt-Bruttoumsatz von 7.495 Euro, womit die Voraussetzung für die Kleinunternehmereigenschaft gegeben wäre.

#2 Der Hinweis auf Umsatzsteuerbefreiung wird in Rechnungen vergessen oder Mehrwertsteuer ausgewiesen

Wenn Sie auf einer Rechnung versehentlich Umsatzsteuer ausweisen, müssen Sie den entsprechenden Betrag abführen. Denn Ihr Kunde kann in diesem Fall die Vorsteuer geltend machen. Das ist auch vorstellbar, wenn Sie auf der Rechnung den Hinweis auf Ihre Steuerbefreiung als Kleinunternehmer vergessen.

#3 Die 5-Jahres-Frist war nicht bekannt

Da Sie als Gründer in der Anfangsphase viele Ausgaben haben, könnten Sie auf Idee kommen, lieber die Option der Regelbesteuerung zu wählen, obwohl die Voraussetzungen für die Steuerbefreiung gegeben wären. Denn dann wäre es möglich, die relativ umfangreichen Vorsteuerbeträge gelten zu machen.

Doch Sie sollten wissen: Wenn Sie die Umsatzgrenzen der Kleinunternehmerregelung erfüllen und sich für die Kleinunternehmerregelung entscheiden, dann sind Sie an diese freiwillige Entscheidung 5 Jahre lang gebunden. Erst danach können Sie sich gegebenenfalls wieder gegen die Kleinunternehmerregelung entscheiden.

#4 Der Gründer führt mehrere Unternehmen, mit denen er über die Umsatzgrenze kommt

Die Kleinunternehmereigenschaft ist immer an eine Person gebunden. Das bedeutet, wenn Sie mehrere Einzelunternehmen führen, wird deren Umsatz zur Überprüfung der Grenzüberschreitung addiert.

Gesellschaften werden in diesem Zusammenhang jedoch als eigenständige Unternehmer betrachtet. Wenn Sie beispielsweise ein Einzelunternehmen führen und gleichzeitig mit einer anderen Person eine GbR betreiben, werden die Umsätze zur Beurteilung der Kleinunternehmerschaft nicht addiert.

Fazit: Kleinunternehmen gründen und Verwaltungsaufwand sparen

Wenn Sie voraussichtlich nur relativ geringe Umsätze mit Ihrer Selbstständigkeit erzielen, können Sie ein Kleinunternehmen gründen. Dies lohnt sich vor allem für nebenberufliche Gründer oder für Unternehmen mit geringen Betriebsausgaben. Der Vorteil besteht im reduzierten Verwaltungsaufwand. Achten Sie jedoch auf die Einhaltung der Umsatzgrenzen und die Besonderheiten bei der Rechnungserstellung.