Liquiditätsmanagement: So können Sie Ihren Finanzfluss sichern und langfristig planen

Schnellcheck Liquiditätsmanagement – die wichtigsten Fragen auf einen Blick

Sie möchten in Ihrem Unternehmen das Liquiditätsmanagement ausbauen? Das sind häufige Fragen dazu:

Lesen Sie im nächsten Abschnitt, welche Aufgaben das Liquiditätsmanagement umfasst und warum es so wichtig ist.

Was gehört zu einem guten Liquiditätsmanagement?

In jedem Unternehmen fallen regelmäßig Ausgaben, an sich gut planen lassen, z. B. für Lohnzahlungen oder die Materialbeschaffung. Darüber hinaus müssen Sie aber auch mit außergewöhnlichen finanziellen Belastungen rechnen, etwa wenn eine Maschine unerwartet ersetzt werden muss oder wenn Kunden ihre Rechnungen nicht bezahlen. So kann schnell ein Mangel an liquiden Mitteln entstehen und damit verbunden Probleme, Ihre eigenen Verbindlichkeiten zu begleichen. Zu den liquiden Mitteln gehören im Wesentlichen Bank- und Bargeldbestände, da Sie diese jederzeit für Zahlungen verwenden können.

Warum ist das Liquiditätsmanagement wichtig?

Liquiditätsengpässe sind auch bei guter Auftragslage und soliden Erträgen möglich, vor allem bei einem hohen Bestand an offenen Forderungen. Selbst wenn sich eine solche Situation schnell beheben lässt, können negative Folgen für das Unternehmen daraus resultieren, z. B. Reputationsverlust bei Lieferanten und Banken. Falls die Schwierigkeiten bestehen bleiben, droht im schlimmsten Fall die Insolvenz.

Mit einem guten Liquiditätsmanagement können Sie dieses Risiko deutlich reduzieren. Es hat die Aufgabe, Zahlungsströme zu analysieren, zu planen und mit geeigneten Maßnahmen so zu steuern, dass die Zahlungsfähigkeit auf kurz-, mittel- und langfristige Sicht jederzeit gegeben ist. Andererseits geht es aber auch darum, einen zu hohen Bestand an liquiden Mitteln zu vermeiden, da dieser die Rentabilität des Unternehmens mindert. In dieser Hinsicht muss das Liquiditätsmanagement die optimale Balance finden.

Regelmäßige Aufgaben des Liquiditätsmanagements

Das Liquiditätsmanagement ist ein fortlaufender Prozess, der mehrere regelmäßige Planungs- und Steuerungsaufgaben umfasst. Dazu gehört Folgendes:

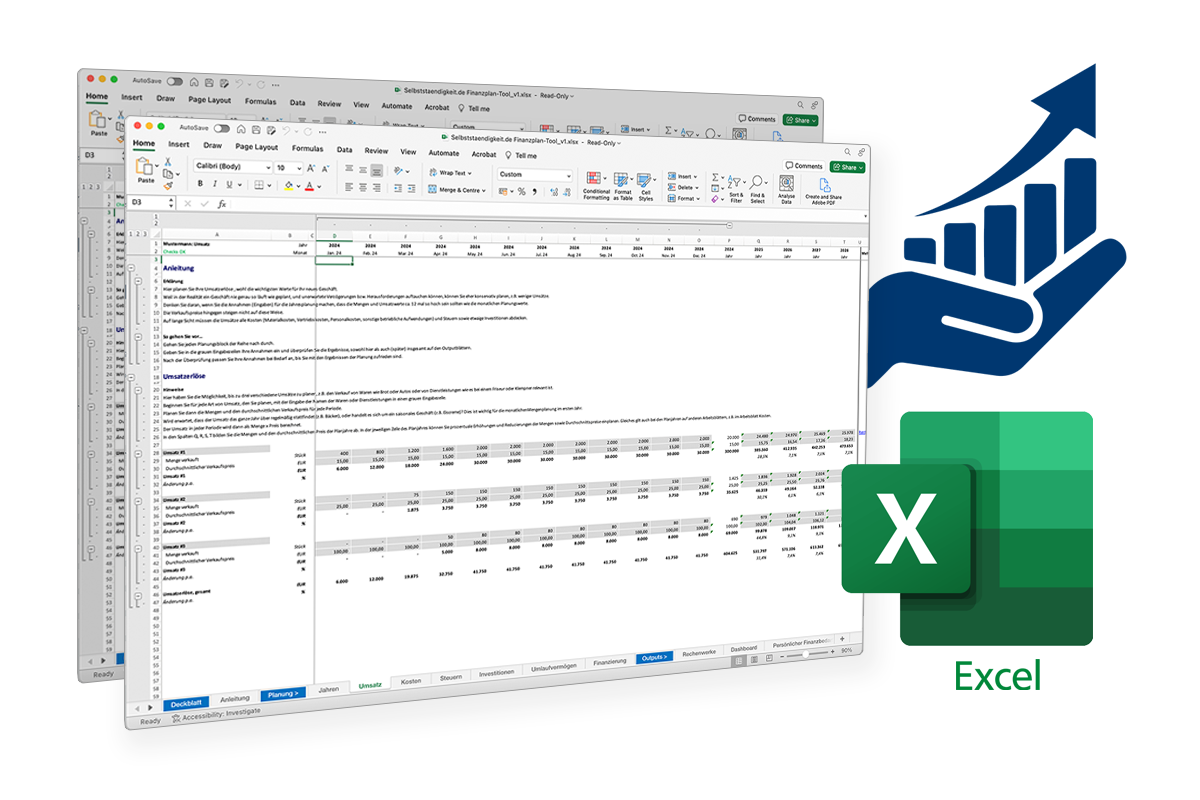

Tipp: Nutzen Sie die Liquiditätsplanung in unserem kostenlosen Finanzplan-Tool. Sparen Sie dadurch Zeit und vermeiden Sie typische Fehler:

Erstellen Sie einfach einen professionellen und umfassenden Finanzplan für sich, Investoren oder für Anträge bei Banken & Förderprogrammen wie den AVGS.

Mit seinen Planungs-, Kontroll- und Steuerungsfunktionen lässt sich das Liquiditätsmanagement auch als Controlling der Zahlungsströme betrachten.

Kurzfristige, mittelfristige und langfristige Planung

Sowohl das operative Geschäft als auch Investitionen und Finanzierungen beeinflussen den Cash Flow. Das bedeutet, Ein- und Auszahlungen lassen sich mit unterschiedlicher Fristigkeit planen. Der Liquiditätsstatus als aktuelle Momentaufnahme und die Liquiditätsvorschau mit einem Planungshorizont von wenigen Wochen sind Instrumente des operativen Cash-Managements.

Mit dem Liquiditätsplan haben Sie aber auch die Möglichkeit mittel- und langfristige Entwicklungen zu analysieren, indem Sie einen entsprechend längen Planungshorizont betrachten. Ein- und Auszahlungen, die Sie noch nicht genau kennen, müssen Sie prognostizieren und die Daten regelmäßig aktualisieren. Legen Sie bei den Prognosen verschiedene mögliche Szenarien zugrunde, wie sich das Unternehmen sowie das Unternehmensumfeld entwickeln könnten, bewerten Sie deren Wahrscheinlichkeit und leiten Sie entsprechende Finanzierungsstrategien ab.

Liquiditätsengpass erkennen – verhindern – beheben

Es kann passieren, dass ein Unternehmen seinen Zahlungsverpflichtungen vorübergehend nur verzögert nachkommen kann. Wenn sich diese Schwierigkeiten schnell beheben lassen, spricht man von einem Liquiditätsengpass. Gründe dafür sind oft unvorhersehbare Ereignisse oder Krisen, aber auch eine unzureichende Liquiditätsplanung oder eine zu geringe Liquiditätsreserve.

Selbst wenn ein Engpass nur kurze Zeit dauert, kann er negative Folgen haben, z. B. ein Ausbremsen des laufenden Unternehmensbetriebs durch Beschaffungsprobleme, die Verschiebung notwendiger Investitionen, höhere Zinsen für kurzfristig aufgenommenes Fremdkapital oder Reputationsverlust bei Lieferanten und Banken.

Im schlimmsten Fall können die Zahlungsprobleme chronisch werden und zur Insolvenz führen. Dazu muss es aber nicht kommen, wenn Sie die Gefahr rechtzeitig erkennen und Gegenmaßnahmen einleiten. Worauf Sie dabei achten müssen und wie Sie vorgehen können, lesen Sie in unserem speziellen Artikel zum Liquiditätsengpass.

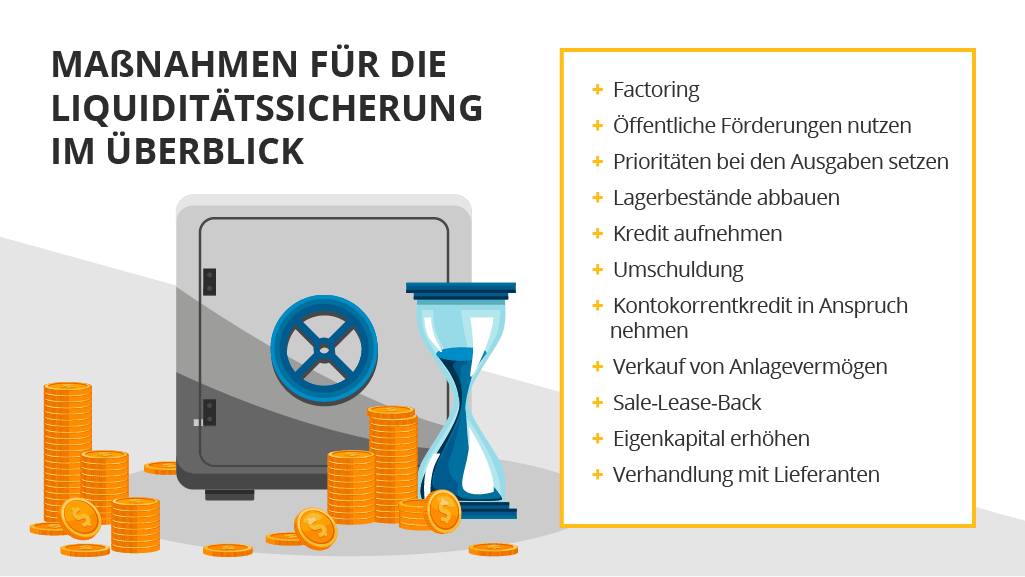

Maßnahmen für die Liquiditätssicherung im Überblick

Ob vorbeugend oder zur Bekämpfung eines akuten Mangels an Zahlungsmitteln, Sie haben verschiedene Möglichkeiten, Ihre Liquidität kurzfristig zu sichern. Das sind einige Beispiele dafür:

Wägen Sie gut ab, welche Maßnahmen sich für Ihr Unternehmen eignen. Beispielsweise sichern Factoring sowie Sale-Lease-Back zwar die Liquidität, verursachen aber laufende Kosten. Wenn ein Einzelunternehmer über ausreichend privates Kapital verfügt, kann eine Privateinlage zum Ausgleich des Liquiditätsmangels eine unkomplizierte Lösung sein. Die Bitte um Zahlungsaufschub wird einer langjährigen, zuverlässigen Lieferantenbeziehung mit geringerer Wahrscheinlichkeit schaden als einer neuen. Das folgende Video liefert noch einige weitere Anregungen für die Liquiditätssicherung.

Tipp: Langfristige Planungen dank Liquiditätsmanagement

Beim Liquiditätsmanagement geht es nicht nur darum, die Zahlungsströme so zu steuern, dass die Zahlungsfähigkeit in den folgenden Wochen und Monaten sichergestellt ist. Vielmehr gehören auch Maßnahmen dazu, die auf die langfristige Liquiditätssicherung und damit auch auf die Erhaltung der Kreditwürdigkeit hinwirken. Dazu gehört z. B. die Bildung von Liquiditätsreserven für nicht vorhersehbare Schwierigkeiten und Krisen sowie für geplante Investitionen.

Die strategische Liquiditätsplanung macht auch sichtbar, wie sich die Aufnahme von Darlehen oder Krediten sowie die darauffolgenden Ratenzahlungen auf die zukünftige Liquiditätssituation auswirken. Sie bildet daher eine wichtige Grundlage für die Planung des Unternehmenswachstums. Denn Sie können auf dieser Basis geeignete Zeitpunkte für Investitionen erkennen und die Finanzierung organisieren. Sie sehen, wann die Aufnahme von Fremdkapital sinnvoll ist, wann sie lieber unterbleiben sollte und wie hoch die idealen Kreditsummen sind.

Eine weitere Aufgabe des Liquiditätsmanagements besteht darin, die richtige Balance zwischen der Liquiditätssicherung und einer angemessenen Kapitalrentabilität zu finden. Denn ein zu hoher Bestand an liquiden Mitteln führt dazu, dass zu viel Kapital nicht für die unternehmerische Wertschöpfung eingesetzt oder lukrativ angelegt werden kann, wodurch das Unternehmen sein Ertragspotenzial nicht ausschöpft.

Liquiditätsmanagement = Finanzmanagement?

Das Liquiditätsmanagement ist nicht mit dem Finanzmanagement gleichzusetzen, sondern vielmehr ein Teil davon. Das Finanzmanagement umfasst noch weitere Aufgaben, u. a.:

Wer im Unternehmen für das Finanzmanagement verantwortlich ist, kümmert sich deshalb in den meisten Fällen auch um das Liquiditätsmanagement. Letztendlich hängt die Aufgabenverteilung aber von der Unternehmensgröße und der individuellen Struktur ab.

Fazit: Gutes Liquiditätsmanagement für anhaltende Zahlungsfähigkeit

Auch Unternehmen mit vollen Auftragsbüchern und guter Ertragslage können von Liquiditätsengpässen betroffen sein. Ein gutes Liquiditätsmanagement hilft dabei, diese vorausschauend zu erkennen und rechtzeitig passende Maßnahmen zu ergreifen. Wichtig ist hierbei vor allem die regelmäßige Aktualisierung der laufenden Liquiditätsplanung. Damit schaffen Sie auch eine solide Basis für Investitionen und das Unternehmenswachstum.

Roul Radeke ist Gründer und Geschäftsführer von Selbststaendigkeit.de. Das Onlineportal bietet Existenzgründern und Unternehmern News aus der Gründer- und Unternehmerszene, hilfreiches Wissen für die Gründung und Führung von Unternehmen, geförderte Existenzgründungsberatung (AVGS-Coaching) sowie digitale Produkte für die Selbstständigkeit.