Steuererklärung für das Kleingewerbe oder Kleinunternehmer – die Unterschiede

Beachten Sie, dass die beiden ähnlich klingenden Begriffe Kleinunternehmen und Kleingewerbe verschiedene Sachverhalte beschreiben. Entsprechend kann es auch Unterschiede hinsichtlich der Steuererklärung für Kleinunternehmer oder Kleingewerbetreibende geben, vor allem was die Umsatzsteuer angeht.

Der Begriff des Kleinunternehmers kommt aus dem Umsatzsteuerrecht und ist in § 19 UStG geregelt. Wenn Sie die dort aufgeführten Umsatzgrenzen nicht überschreiten, können Sie sich vom Finanzamt als Kleinunternehmer behandeln lassen und müssen keine Umsatzsteuer abführen. Dementsprechend brauchen Sie keine Umsatzsteuervoranmeldungen einreichen. Dies spart Verwaltungsaufwand.

Wenn Sie festgestellt haben, dass ihr Gründungsvorhaben die Eigenschaften eines Gewerbebetriebs erfüllt, geht es nun um die Abgrenzung, ob Sie Kleingewerbetreibender sind oder ein normales Gewerbe betreiben. Das Kriterium hierfür ist die Kaufmannseigenschaft. Gemäß § 1 des HGB sind das grundsätzlich alle Gewerbebetriebe. Wenn aber ein nach Art und Umfang in kaufmännischer Weise eingerichteter Geschäftsbetrieb nicht erforderlich ist, gilt das HGB nicht. In diesem Fall handelt es sich um ein Kleingewerbe. Wenn bei Ihnen ein Kleingewerbe vorliegt, erfolgt kein Eintrag ins Handelsregister. Grundlage für alle Geschäftsbeziehungen ist dann das Bürgerliche Gesetzbuch und nicht des Handelsgesetzbuches.

Die verschiedenen Elemente Ihrer Steuererklärung

Die Steuererklärung für ein Geschäftsjahr müssen Sie bis zum 31. Mai des Folgejahres abgeben. Wenn Ihnen die Frist zu knapp ist, können Sie eine Verlängerung bis zum 30. September beantragen. Diese sollten Sie aber unbedingt schriftlich beantragen und sich wiederum schriftlich durch das Finanzamt bestätigen lassen. Für die Abgabe der Steuererklärungen 2018 ff. wird es zukünftig eine längere Abgabefrist bis zum 31. Juli geben.

Übrigens: Steuerberater, die die Erklärung für ihre Mandanten erstellen, haben bis zum Ende des Jahres Zeit.

Die Steuererklärung kann grundsätzlich die folgenden Elemente enthalten, wobei nicht jede Teilerklärung für den Kleinunternehmer und den Kleingewerbetreibenden relevant sein muss. Hier spielen die jeweils individuellen Verhältnisse eine Rolle.

Die folgenden Teilerklärungen können Bestandteil Ihrer Steuererklärung sein:

Die Einkommensteuererklärung – Anlage zur Einkunftsart nicht vergessen

Fast jede Steuererklärung für Kleinunternehmer oder Kleingewerbetreibende enthält die persönliche Einkommensteuererklärung. Denn damit erklären Einzelunternehmer oder Anteilseigner einer Personengesellschaft dem Finanzamt unter anderem ihre Einkünfte aus der jeweiligen unternehmerischen Tätigkeit, unabhängig von der Kleinunternehmer- oder Kleingewerbeeigenschaft. Im Zusammenhang mit einem Unternehmen kommen folgende Einkunftsarten infrage, für die Sie jeweils die entsprechenden Anlagen zusätzlich einreichen müssen:

In die Ermittlung Ihres zu versteuernden Einkommens fließen alle von Ihnen bezogenen Einkünfte ein. Neben den genannten Einkunftsarten können das zusätzlich auch Einkünfte aus Vermietung und Verpachtung sein (Anlage V), wenn diese keinen gewerblichen Charakter haben.

Weiterhin finden außergewöhnliche Belastungen und Sonderausgaben Beachtung. Auch die Anzahl Ihrer Kinder spielt eine Rolle, ebenso wie die Einkünfte Ihres Ehepartners bei Zusammenveranlagung. Daraus ergeben sich letztendlich Ihr individueller Steuersatz sowie die zu bezahlenden Steuern.

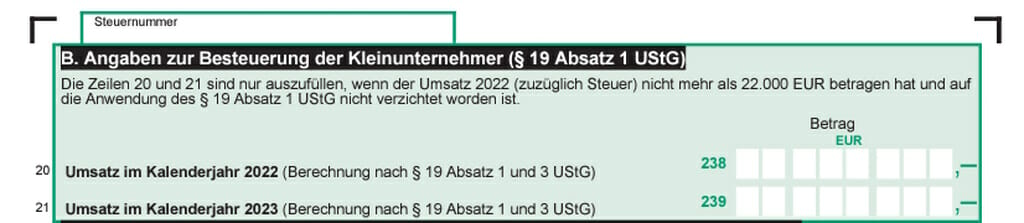

Die Umsatzsteuererklärung – auch für Kleinunternehmer verpflichtend

Auch zu einer Steuererklärung für Kleinunternehmer gehört die jährliche Umsatzsteuererklärung, obwohl Sie in diesem Fall von der Umsatzsteuerpflicht befreit sind. Diese erfordert jedoch keinen großen Aufwand, denn neben den allgemeinen Angaben in Abschnitt A tragen Sie nur in Abschnitt B die Jahresumsätze für das vergangene Geschäftsjahr sowie dessen Vorjahr ein. Anhand dieser Angaben überprüft das Finanzamt, ob Ihr Unternehmen die Voraussetzungen für die Kleinunternehmerregelung erfüllt.

Auszug Steuererklärung, Abschnitt B für Kleinunternehmer

Kleingewerbetreibende sind zwar in vielen Fällen Kleinunternehmer, aber nicht immer. Einerseits kann ein Kleingewerbe bei Überschreiten der Umsatzgrenzen des § 19 UStG noch gegeben sein. Andererseits können Kleingewerbetreibende auch freiwillig auf die Behandlung als Kleinunternehmer verzichten. In diesen Fällen gehört zur Steuererklärung für das Kleingewerbe auch eine ausführliche Umsatzsteuererklärung.

Diese Jahresumsatzsteuererklärung ist eine Zusammenfassung Ihrer über das Jahr abgegebenen Umsatzsteuervoranmeldungen. Sie hat eine Kontrollfunktion, wobei mitunter Korrekturen notwendig sein können. Aber Achtung: Wenn Sie als Unternehmer Lieferungen oder Leistungen ausgeführt haben, die von der Umsatzsteuer befreit sind, oder aufgrund der Umkehr der Steuerschuldnerschaft zum Steuerschuldner wurden, müssen Sie die Anlage UR ausfüllen und zusammen mit Ihrer Umsatzsteuer-Jahreserklärung abgeben.

Die Gewerbesteuererklärung – in vielen Fällen Freistellung möglich

Zur Steuererklärung für Kleinunternehmer oder Kleingewerbetreibende kann auch eine Gewerbesteuererklärung gehören. Dabei spielt die Gewerbesteuer nur für Gewerbetreibende eine Rolle. Das bedeutet, wenn Sie freiberuflich oder land- und forstwirtschaftlich tätig sind, müssen Sie sich darüber keine Gedanken machen.

Kleingewerbetreibende sind zwar grundsätzlich zur Abgabe einer Gewerbesteuererklärung verpflichtet, können sich in vielen Fällen jedoch von dieser Pflicht befreien lassen. Grund dafür ist, dass für Einzelunternehmen und Personengesellschaften ein Freibetrag von 24.500 Euro gilt. Das bedeutet, wenn Ihr jährlicher Gewerbeertrag diesen Betrag nicht übersteigt, müssen Sie keine Gewerbesteuer zahlen. Beachten Sie dabei, dass der Gewerbeertrag nicht unbedingt dem Gewinn entspricht, sondern dieser noch durch bestimmte Hinzurechnungen und Kürzungen korrigiert wird.

Bei Kleingewerbetreibenden, die auch Kleinunternehmer sind, wird der Freibetrag aufgrund des geringen Umsatzes nicht überschritten. Ein kleingewerbliches Unternehmen mit höheren Umsätzen kann jedoch einen Gewerbeertrag von 24.500 Euro und mehr erwirtschaften, wodurch Gewerbesteuer fällig wird. Gleiches gilt für den eher seltenen Fall, dass zwar die Kleinunternehmereigenschaft vorliegt, es sich jedoch um eine Kapitalgesellschaft handelt, zum Beispiel um eine UG oder GmbH. Denn für diese gilt der Freibetrag nicht.

Die Körperschaftsteuererklärung – wenn juristische Personen Kleinunternehmer sind

Der Körperschaftsteuer unterliegen nur juristische Personen, etwa Kapitalgesellschaften. Deshalb ist sie für ein Kleingewerbe nicht relevant. Denn dieses kann ausschließlich von einem Einzelunternehmer oder einer GbR betrieben werden.

In einer Steuererklärung für Kleinunternehmer kann die Körperschaftsteuererklärung jedoch in seltenen Fällen notwendig sein. Denn es ist möglich, dass Kapitalgesellschaften, wie beispielsweise die UG, nur wenig Umsatz erwirtschaften und somit die Voraussetzungen für die Kleinunternehmerregelung erfüllen.

EÜR – Gewinnermittlung als Basis für die Einkommensteuer- und Gewerbesteuererklärung

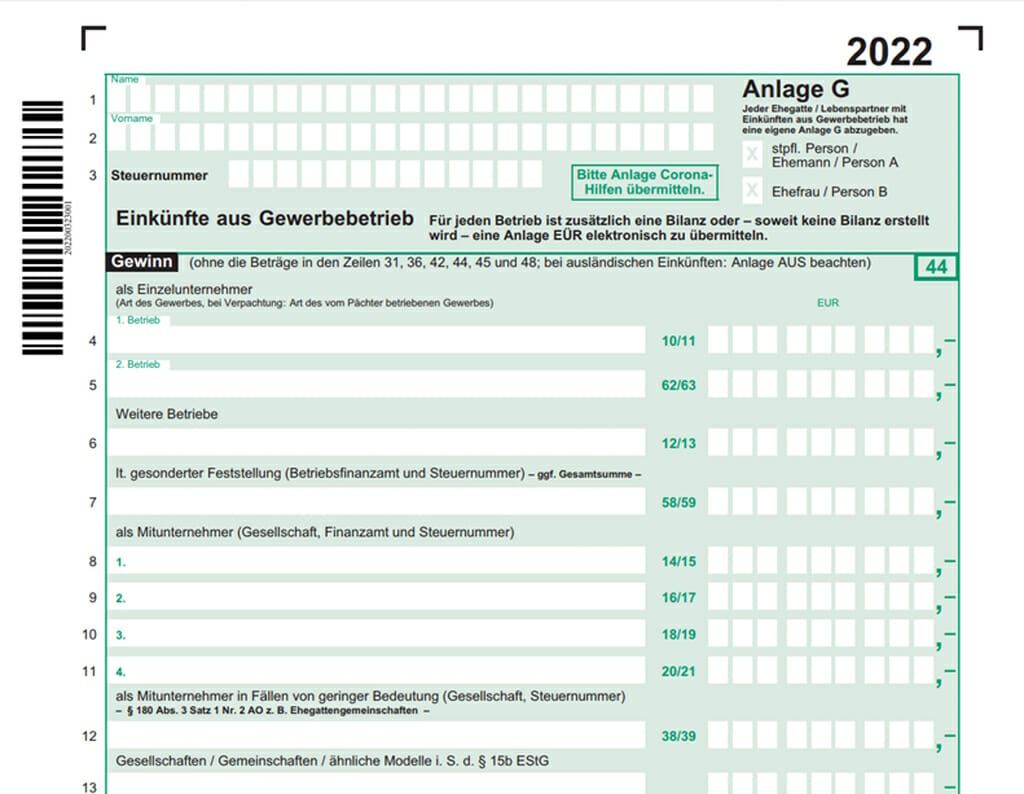

Basis für die Ermittlung der Einkommen- oder Körperschaftsteuer und der Gewerbesteuer ist der Jahresgewinn. Dieser ergibt sich aus Ihrer Buchführung. Sie tragen ihn in die entsprechende Anlage G, S oder L zur Einkommensteuererklärung oder bei Kapitalgesellschaften in die Körperschaftsteuererklärung ein.

Alle Kleingewerbetreibenden und die meisten Kleinunternehmer können ihren Gewinn mithilfe der vereinfachten Einnahmen-Überschuss-Rechnung ermitteln. § 141 der Abgabenordnung legt für die Berechtigung zur EÜR die Jahresgrenzen von 600.000 Euro Umsatz und 60.000 Euro Gewinn fest. Für juristische Personen mit Kleinunternehmereigenschaft besteht diese Möglichkeit jedoch nicht, denn diese sind aufgrund ihrer Rechtsform zur doppelten Buchführung und Bilanzierung verpflichtet.

Im Rahmen der EÜR zeichnen Sie alle Einnahmen und Ausgaben auf, wobei das Zu- und Abflussprinzip gilt. Das bedeutet, Sie rechnen grundsätzlich jeden Geschäftsvorfall dem Jahr zu, in dem Sie das Geld dafür erhalten oder gezahlt haben. Am Jahresende ergibt sich als Differenz der Gewinn oder Verlust. Eine Ausnahme davon liefert die 10-Tage Regel. Demnach gilt für wiederkehrende Einnahmen und Ausgaben: Werden diese kurz vor oder nach dem Jahreswechsel bezahlt, wirken sie sich auf den Gewinn des anderen Jahres aus. Als kurze Zeit werden 10 Tage vor dem Jahreswechsel beziehungsweise 10 Tage nach dem Jahreswechsel angesehen.

Damit die Mitarbeiter des Finanzamts Ihre Gewinnermittlung nachvollziehen können, reichen Sie zusammen mit Ihrer Steuererklärung für Kleinunternehmer oder Kleingewerbetreibende die Anlage EÜR ein. Auf diesem Formular sind die verschiedenen Einnahmen und Ausgaben aufgeschlüsselt. Wenn Sie ein Buchführungsprogramm nutzen, welches die Einnahmen-Überschuss-Rechnung unterstützt, ist das Ausfüllen der Anlage EÜR kein Problem.

Regelmäßige Umsatzsteuervoranmeldungen als Grundlage der Umsatzsteuererklärung

Wenn Sie ein Kleingewerbe betreiben, jedoch die Kleinunternehmerregelung wegen zu hoher Umsätze nicht nutzen können oder freiwillig darauf verzichten, müssen Sie während des Geschäftsjahres regelmäßig über ELSTER Umsatzsteuervoranmeldungen abgeben. Diese sind letztendlich auch die Grundlage für Ihre Umsatzsteuererklärung am Jahresende, in der Sie die Angaben der Voranmeldungen zusammenfassen.

In den ersten beiden Jahren nach der Gründung reichen Sie monatlich eine Umsatzsteuervoranmeldung ein. Danach hängt der Rhythmus von der Zahllast im Vorjahr ab, die sich als Differenz aus der Umsatzsteuerschuld und dem Vorsteuer-Erstattungsanspruch ergibt. Ist sie höher als 7.500 Euro, bleibt es bei der monatlichen Voranmeldung. Liegt die Steuerschuld bei 7.500 Euro oder darunter erfolgt die Anmeldung quartalsweise und bei einer Zahllast von unter 1.000 Euro genügt die Jahresumsatzsteuererklärung.

Die monatliche Voranmeldung müssen Sie regulär bis zum 10. Tag des folgenden Monats einreichen. Erfolgt sie quartalsweise, sind die Termine dafür der 10. April, 10. Juli, 10.Oktober und 10. Januar. Sind Ihnen die Fristen zu kurz, können Sie gegen eine Sondervorauszahlung beim Finanzamt die Dauerfristverlängerung beantragen. Wird eine solche Dauerfristverlängerung erteilt, kann die Umsatzsteuervoranmeldung einen Monat nach der ursprünglichen Abgabefrist beim Finanzamt eingereicht werden.

So geben Sie Ihre Steuererklärung per Elster ab

Sie müssen Ihre Steuererklärung als Kleinunternehmer oder Kleingewerbetreibender elektronisch über ELSTER abgeben. Buchführungsprogramme haben im Normalfall eine ELSTER-Schnittstelle, sodass sich viele Daten komfortabel exportieren lassen. Aber auch ohne diese Möglichkeit können Sie ELSTER nutzen. In unserem Beitrag „Buchhaltung für Gründer – eine umfassende Einführung“ finden Sie einen umfassenden Vergleich beliebter Buchhaltungsprogramme.

Auch für Ihre Steuererklärung als Kleinunternehmer oder Kleingewerbetreibender steht für jede Teilerklärung und jede Anlage das notwendige Elsterformular zur Verfügung. Ein wichtiger Unterschied zur privaten Nutzung besteht jedoch darin, dass alle Steuerzahler, die Gewinneinkünfte erzielen, Ihre Steuererklärungen elektronisch abgeben müssen. Privatpersonen können hier frei wählen. Für die elektronische Übermittlung können Sie ein ELSTER-Zertifikat nutzen, das in der Basisversion kostenlos ist. Beachten Sie, dass die Beantragung des Zertifikats etwas Zeit in Anspruch nimmt, da Sie einen Anmeldecode mit der Post erhalten.

Welche Bestandteile der Erklärung Sie ausfüllen müssen, hängt unter anderem von den oben beschriebenen Faktoren ab. Folgende Elsterformulare kommen für die Steuererklärung als Kleinunternehmer oder Kleingewerbetreibender infrage:

Kleinunternehmerregelung und Steuererklärung – ein Beispiel

Frau Kunze hat sich als Einzelunternehmerin mit einem kleinen Handwerksbetrieb selbständig gemacht. Der Umsatz wird die Grenze des § 19 UStG in den ersten Jahren voraussichtlich nicht überschreiten. Frau Kunze nutzt deshalb die Option der Kleinunternehmerregelung. Darüber hinaus lässt sich der Betrieb als Kleingewerbe einstufen, sodass sie den Gewinn mithilfe der Einnahmen-Überschuss-Rechnung ermitteln kann.

Nach Ablauf des ersten Geschäftsjahres gibt Frau Kunze ihre Steuererklärung mit folgenden Bestandteilen ab:

Von der Pflicht zur Gewerbesteuererklärung hat sich Frau Kunze befreien lassen. Umsatzsteuervoranmeldungen muss sie dank ihrer Kleinunternehmereigenschaft nicht abgeben.

Fazit zur Steuererklärung für Kleinunternehmer und Kleingewerbetreibende

Die Steuererklärung für Kleinunternehmer und Kleingewerbetreibende ist in einigen Punkten weniger kompliziert als bei größeren Unternehmen. Kleinunternehmer und Kleingewerbetreibende müssen keine Bilanz erstellen. Hier genügt in den meisten Fällen, eine einfache Einnahmen-Überschussrechnung.

Von der Pflicht zur Gewerbesteuererklärung können sich viele Kleinunternehmer und Kleingewerbetreibende befreien lassen. Zur Umsatzsteuererklärung ist hingegen jedes Unternehmen verpflichtet. Dabei dient im Fall der Kleinunternehmerregelung die Steuererklärung nur der Bestätigung der Umsatzhöhe. Beim Erstellen der Steuererklärung für Kleinunternehmer oder Kleingewerbetreibende können Steuerberater helfen – denn größere Fehler sollten Sie sich bei Ihrer Steuererklärung auch als kleines Unternehmen nicht erlauben.