Schnellcheck Anlage EÜR – die wichtigsten Fragen auf einen Blick

Sie suchen grundlegende Informationen zur Anlage EÜR? Lesen Sie hier Antworten auf die häufigsten Fragen:

Lesen Sie zunächst, für wen die Anlage EÜR relevant ist und in welcher Verbindung sie zur Steuererklärung steht.

Wer muss die Anlage EÜR ausfüllen und was ist zu beachten?

Die Anlage EÜR geben alle Selbstständigen und Unternehmen, die ihren Gewinn mit der Einnahmen-Überschuss-Rechnung (EÜR) ermitteln, zusammen mit ihrer Einkommensteuererklärung ab. Zur EÜR berechtigt sind:

Je nach Einkunftsart tragen Sie den ermittelten Gewinn in die Anlage G (Gewerbebetrieb), S (Freiberufler) oder L (Land- und Forstwirtschaft) Ihrer Einkommensteuererklärung ein.

Weiterhin müssen auch steuerbegünstigte Körperschaften im Sinne des § 5 Abs. 1 Nr. 9 KStG (gemeinnützige, mildtätige oder kirchliche Zwecke) für ihren wirtschaftlichen Geschäftsbetrieb die Anlage EÜR einreichen, sofern sie mit diesem mehr als 45.000 Euro Jahresumsatz erzielen.

Das folgende Video zeigt Ihnen Schritt für Schritt, wie Sie die Anlage EÜR mit ELSTER online ausfüllen.

Aufbau der Anlage EÜR

Neben der Anlage EÜR müssen Sie eventuell noch andere Formulare abgeben. Was diese im Detail enthalten, wird weiter unten näher erläutert. Das sind die möglichen Bestandteile:

Ausfüllhilfe: Das Formular der EÜR im Detail

Die folgenden Abschnitte stellen zuerst die Anlage EÜR und danach ihre Zusatzformulare vor. Sie können die detaillierten Informationen neben der amtlichen Anleitung oder der Eingabehilfen im ELSTER-Portal als Ausfüllhilfe verwenden.

Angaben zum Betrieb

Am Anfang stehen die allgemeinen Angaben zu ihrem Unternehmen oder Ihrer Selbstständigkeit:

In Zeile 9 erfassen Sie grundsätzlich den Wert 1, außer wenn das Unternehmen bei zusammenveranlagten Ehe- oder Lebenspartnern nur von einer Person betrieben wird, aber die gemeinsame Einkommensteuererklärung mit der Anlage EÜR unter derselben Steuernummer übermittelt wird. In Zeile 10 ist nur ein Eintrag notwendig, wenn Sie den Betrieb im Wirtschaftsjahr veräußert, aufgegeben oder unentgeltlich übertragen haben. Zeile 11 erfordert eine Angabe dazu, ob Sie im Wirtschaftsjahr Grundstücke oder grundstücksgleiche Rechte entnommen beziehungsweise verkauft haben.

Betriebseinnahmen

Im nächsten Abschnitt der Anlage EÜR tragen Sie als Grundlage der Gewinnermittlung alle Betriebseinnahmen ein. Diese erfassen Sie grundsätzlich zum Zeitpunkt des Zuflusses. Es gibt einige Ausnahmen, die in § 11 Abs. 1 des EStG geregelt sind, zum Beispiel regelmäßig wiederkehrende Einnahmen kurz nach dem Abschlussstichtag. Falls Sie eine Energiepreispauschale erhalten haben, müssen Sie diese nicht in der Anlage EÜR als Betriebseinnahme angeben.

Von der Umsatzsteuer befreite Kleinunternehmer tragen Ihre Betriebseinnahmen in Zeile 12 ein sowie nicht steuerbare oder bestimmte steuerfreie Umsätze in Zeile 13. Land- und Forstwirte welche die Durchschnittssatzbesteuerung nach § 24 UStG anwenden, erfassen ihre Betriebseinnahmen in Zeile 14.

Regulär umsatzsteuerpflichtige Betriebseinnahmen erfassen Sie in Zeile 15, außer die zum ermäßigten Steuersatz von 0 %. Tragen Sie den Nettobetrag ein. Zeile 16 beinhaltet umsatzsteuerfreie Einnahmen, etwa Zinsen, und nicht umsatzsteuerbare wie Entschädigungen oder öffentliche Zuschüsse. Auch Einnahmen zum ermäßigten Steuersatz von 0 % und solche, für die der Leistungsempfänger aufgrund des Reverse-Charge-Verfahrens die Umsatzsteuer schuldet, tragen Sie hier ein.

In Zeile 17 gehört die Umsatzsteuer, die Sie für die in den Zeilen 15 und 19 eingetragenen Betriebseinnahmen vereinnahmt haben und für unentgeltliche Wertabgaben gemäß der Zeilen 19 bis 21 ansetzen müssen. Zeile 18 ist für vom Finanzamt erstattete oder verrechnete Umsatzsteuerbeträge vorgesehen. Falls Sie Anlagevermögen entnommen beziehungsweise veräußert haben, tragen Sie den Verkaufserlös, oder bei Entnahme den Teilwert, in Zeile 19 ein, jeweils ohne Umsatzsteuer. Nach § 24 UStG pauschalierende Land- und Forstwirte notieren hier den Bruttowert.

Zeile 20 erfasst die private Nutzung von zum Betriebsvermögen gehörenden Fahrzeugen. Verwenden Sie ein Kfz zu mehr als 50 % betrieblich, wird dieser Wert grundsätzlich pauschal nach der 1-Prozent-Regel festgelegt. Alternativ ist es möglich, den tatsächlichen privaten Nutzungsumfang mit einem Fahrtenbuch zu ermitteln. Rechnen Sie ein zu weniger als 50 % betrieblich genutztes Fahrzeug dem Betriebsvermögen zu, müssen den tatsächlichen privaten Nutzungsumfang plausibel nachweisen.

In Zeile 21 tragen Sie Privatanteile für Sach-, Nutzungs- und Leistungsentnahmen ein, jeweils ohne Umsatzsteuer. Das können Barentnahmen sein, aber auch die private Nutzung betrieblicher Maschinen oder die Beschäftigung von Arbeitnehmern für nicht betriebliche Zwecke. Bei einer Aufwandsentnahme setzen Sie die entstandenen Selbstkosten an. In die Zeile 22 übertragen Sie den Betrag aus Zeile 105, der später noch erläutert wird. In Zeile 23 ergibt sich die Summe der Betriebseinnahmen, die Sie in Zeile 76 übertragen.

Betriebsausgaben

Die Betriebsausgaben tragen Sie grundsätzlich mit ihren Nettobeträgen ein und die zugehörigen Vorsteuerbeträge in Zeile 57. Zeile 24 erfasst eine Betriebsausgabenpauschale, die bestimmte Berufsgruppen anstatt der tatsächlichen Betriebsausgaben ansetzen können. Diese Möglichkeit existiert für:

Wie hoch die jeweiligen Prozentsätze und Maximalbeträge für die Pauschale sind, entnehmen Sie der amtlichen Ausfüllanleitung zur Anlage EÜR. Zeile 25 kann für Weinbaubetriebe relevant sein und Zeile 26 für Forstwirte. Hier tragen Sie gegebenenfalls einen Wert ein, den Sie aus der Anlage LuF übernehmen.

In Zeile 27 erfassen Sie die Ausgaben für Waren, Rohstoffe und Hilfsstoffe einschließlich der Nebenkosten. Bezogene Fremdleistungen, beispielsweise Kosten für Dienstleistungen und freie Mitarbeiter oder Provisionen, erfassen Sie in Zeile 29. Gehälter, Löhne und Sozialversicherungsbeiträge für das eigene Personal tragen Sie in Zeile 29 ein. Zeile 28 fasst die Werte der Zeilen 24 bis 27 zusammen.

Die Betriebsausgaben umfassen auch Absetzungen für Abnutzung (AfA). In der Anlage EÜR ist in den Zeilen 31 bis 38 jeweils angegeben, aus welchen Zeilen der Anlage AVEÜR Sie die Werte übernehmen. Lediglich in Zeile 35 müssen Sie gegebenenfalls Herabsetzungsbeträge nach § 7 g Abs. 2 S. 3 EStG angeben und diese auf einem separaten Blatt erläutern.

Als Betriebsausgaben erfassen Sie in der Anlage EÜR weiterhin Raumkosten und sonstige Grundstücksaufwendungen in den Zeilen 39 bis 41. Die für ein häusliches Arbeitszimmer gehören hier jedoch nicht mit dazu. Die Miete oder Pacht für Geschäftsräume und betrieblich genutzte Grundstücke tragen Sie in Zeile 39 ein. Falls Aufwendungen für die doppelte Haushaltsführung relevant sind, etwa die Miete, erfassen Sie diese in Zeile 40. Dazu gehören jedoch nicht die Mehraufwendungen für Verpflegung oder die Kosten für Familienheimfahrten. Zeile 41 enthält sonstige Aufwendungen für betrieblich genutzte Grundstücke, zum Beispiel die Grundsteuer oder Instandhaltungsaufwendungen. Schuldzinsen und AfA-Beträge gehören nicht mit dazu. In die Zeile 42 tragen Sie die in Zeile 41 enthaltenen Erhaltungsaufwendungen ein.

In den Zeilen 43 bis 60 erfassen Sie weitere unbeschränkt abziehbar Betriebsausgaben. Zu Zeile 44 ist zu beachten, dass es hier um Reisekosten für Geschäftsreisen des Steuerpflichtigen geht, nicht um Reisen der Arbeitnehmer. Verpflegungsmehraufwendungen und Fahrtkosten zählen hier nicht mit dazu.

Bürokratie als Hürde

Zeile 57 ist für gezahlte Vorsteuerbeträge vorgesehen, die in den Eingangsrechnungen für Ihre Betriebsausgaben enthalten sind. Nach Durchschnittssätzen ermittelte Vorsteuerbeträge land- und forstwirtschaftlicher Betriebe zählen hier nicht mit dazu. In Zeile 60 tragen Sie unter anderem erhaltene Corona-Hilfen ein, die Sie wieder zurückgezahlt haben.

In den Zeilen 62 bis 67 erfassen Sie beschränkt abziehbare Betriebsausgaben. Diese müssen Sie jeweils in abziehbar sowie nicht abziehbar aufteilen und entsprechend eintragen. Die einzelnen Prozentsätze entnehmen Sie der amtlichen Anleitung zum Ausfüllen der Anlage EÜR. Im Einzelnen geht es hier um:

Fahrzeug- und Fahrtkosten, auch für öffentliche Verkehrsmittel, erfassen Sie in den Zeilen 68 bis 73. Wenn Sie Ihr privates Kfz betrieblich genutzt haben, wird das als Nutzungseinlage behandelt, die Sie in Zeile 71 eintragen. Das ist entweder mit 0,30 Euro je Kilometer oder mit den anteiligen tatsächlichen Kosten möglich.

Die Zeilen 72 und 73 widmen sich den Kosten für Fahrten zwischen Wohnung und Betrieb sowie Familienheimfahrten. Hierfür ist ebenfalls der pauschalierte oder tatsächliche Ansatz möglich. Es gibt eine Entfernungspauschale, die mindestens abziehbar ist. In Zeile 74 tragen Sie zu Korrekturzwecken Beträge ein, die den Gewinn nicht mindern dürfen, aber in den Zeilen 27 bis 73 enthalten sind. Die sich in Zeile 75 ergebende Summe der Betriebsausgaben übertragen Sie in Zeile 77.

Gewinnermittlung und zusätzliche Angaben

Es folgt die Berechnung des Gewinns in den Zeilen 76 bis 97. Nachdem Sie die Einnahmen und Ausgaben übernommen und subtrahiert haben, erfolgen noch einige Korrekturen:

Falls es für Sie relevant ist, folgen noch weitere Hinzurechnungen oder Abzüge, bis sich in Zeile 97 der steuerpflichtige Gewinn ergibt. Zeile 98 ist für die gesonderte Feststellung bei Personengesellschaften relevant und modifiziert die letzten Schritte der Rechnung.

Die folgenden ergänzenden Angaben in den Zeilen 99 bis 105 der Anlage EÜR beziehen sich auf die Ermittlung der Auflösungsbeträge von Rücklagen und stillen Reserven, die als Teil der Betriebseinnahmen in Zeile 22 eingetragen werden. Für Einzelunternehmen sind weiterhin zusätzliche Angaben zu Entnahmen oder Einlagen von Geld- und Sachwerten beziehungsweise Leistungen in die Zeilen 106 und 107 einzutragen.

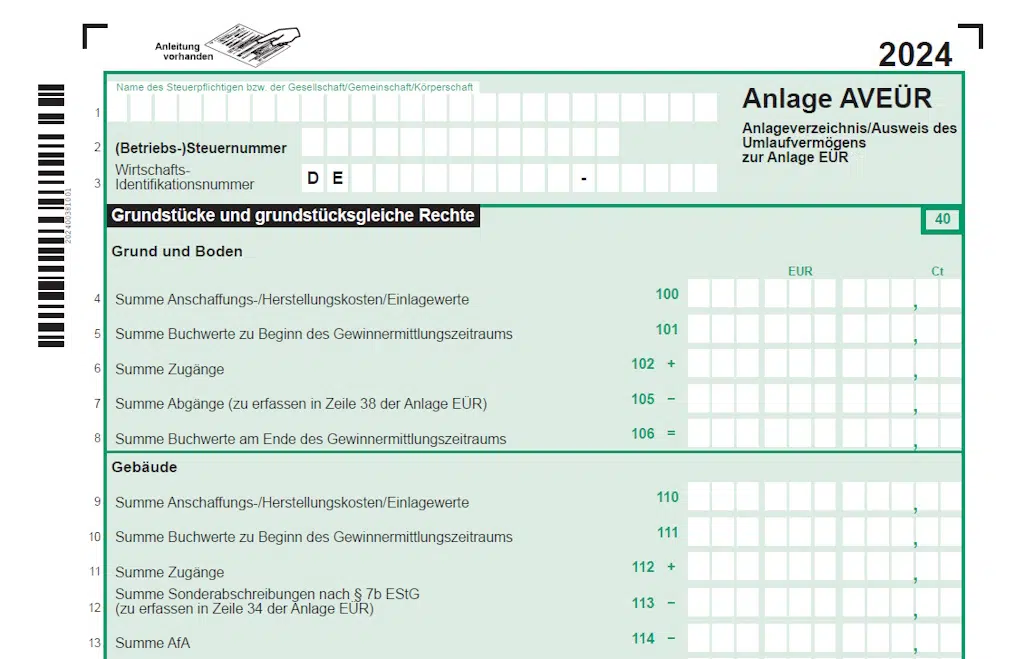

Anlage AVEÜR

Die Anlage AVEÜR widmet sich dem Anlagevermögen sowie bestimmten Gegenständen des Umlaufvermögens und dient sowohl als Anlageverzeichnis als auch der Ermittlung von AFA-Beträgen, die als Betriebsausgaben in die Einnahmen-Überschuss-Rechnung eingehen.

In die ersten beiden Zeilen tragen Sie Name und Steuernummer ein, danach folgen Abschnitte zu den einzelnen Positionen des Anlagevermögens:

In jedem Fall werden die Anschaffungs- oder Herstellungskosten beziehungsweise Einlagewerte erfasst, die Summe der Buchwerte zu Beginn des Ermittlungszeitraums, die Zugänge und Abgänge sowie gegebenenfalls AfA-Beträge und Sonderabschreibungen.

Die Zeilen 63 bis 81 sind für Sie relevant, wenn Sie für geringwertige Wirtschaftsgüter die Poolabschreibung gewählt haben. Hier verzeichnen Sie die Sammelposten der letzten 5 Jahre und ermitteln die Summe der Auflösungsbeträge für die Anlage EÜR.

Anlage SZ

Die Anlage SZ ist nur für Einzelunternehmer relevant, deren Schuldzinsen im Wirtschaftsjahr 2.050 Euro überstiegen haben, wobei hier die Zinsen für Darlehen zur Finanzierung des Anlagevermögens ausgenommen sind. Hintergrund ist, dass Zinsen, die aus Kontoüberziehungen durch Überentnahmen resultieren, nur begrenzt abzugsfähig sind. Überentnahmen liegen vor, wenn die Summe der Privatentnahmen größer war als die aus Privateinlagen und Gewinn.

Mit der Rechnung in der Anlage SZ wird ein Hinzurechnungsbetrag ermittelt, den Sie in die Zeile 96 der Anlage EÜR übernehmen. In den Zeilen 5 bis 11 wird zunächst der für diese Zwecke maßgebliche Gewinn oder Verlust ermittelt und in die Zeile 13 übernommen. Ausgehend von den in Zeile 106 der Anlage EÜR erfassten Entnahmen erfolgt in den Zeilen 12 bis 17 die Berechnung der Über- oder Unterentnahmen. Unter Beachtung vorangegangener Wirtschaftsjahre ermitteln Sie in den Zeilen 18 bis 24 den kumulierten Entnahmenüberschuss.

Berechnen Sie für die Eintragung in Zeile 25 6 % des niedrigeren Wertes aus Zeile 16 (kumulierte Über-/Unterentnahmen) oder 24 (kumulierter Entnahmenüberschuss). Ist der Betrag negativ, tragen Sie 0 ein. Die Rechnung in den folgenden Zeilen ergibt den Höchstbetrag der nicht abziehbaren Schuldzinsen, den Sie in Zeile 29 eintragen. Bei einem negativen Ergebnis ist das ebenfalls eine 0. Den niedrigeren Betrag aus Zeile 25 oder 29 erfassen Sie in Zeile 30 und übertragen ihn in Zeile 96 der Anlage EÜR.

Anlagen SE, AVSE, ER für Personengesellschaften

Die Anlage ER (Ergänzungsrechnung) geben einzelne GbR-Gesellschafter ab, sofern Korrekturen zu den Wertansätzen der Wirtschaftsgüter in der Gewinnermittlung der Gesellschaft notwendig sind. Das kann zum Beispiel bei einem Gesellschafterwechsel der Fall sein. Hier werden Differenzbeträge zwischen den dem Gesellschafter zuzurechnenden Anschaffungskosten des Wirtschaftsgutes und dem anteiligen Buchwert bei der Gesellschaft eingetragen. Im Formular erfassen Sie getrennt die einzelnen Mehr- und Minderbeträge.

Wenn bei einem Gesellschafter Sonderbetriebseinnahmen oder -ausgaben angefallen sind, gibt dieser die Anlage SE (Sondergewinnermittlung) ab. Sonderbetriebsvergütungen der Zeilen 8 bis 10 sind zum Beispiel Geschäftsführervergütungen sowie von der Gesellschaft gezahlte Zins- oder Mieteinnahmen. Zu den sonstigen Sonderbetriebseinnahmen der Zeile 11 gehören unter anderem Zinseinnahmen aus Wertpapieren des Sonderbetriebsvermögens, Vorteilsgewährungen aufgrund der Gesellschafterstellung und Pensionszahlungen. Die Zeilen 19 bis 69 sind für verschiedene Sonderbetriebsausgaben vorgesehen.

In den Zeilen 70 bis 92 wird der Gewinn der Sonderberechnung ermittelt. Der Gesamtbetrag aus Zeile 88 geht in die Anlage FE 1 für die gesonderte und einheitliche Feststellungserklärung ein, die Teil der Steuererklärung von Personengesellschaften ist. Bei Bildung, Übertragung und Auflösung von Rücklagen und stillen Reserven erfolgen Eintragungen in den Zeilen 93 bis 99.

Die Anlage AVSE ist das Anlagenverzeichnis zur Anlage SE. Sie ist wie die Anlage AVEÜR aufgebaut. Sie müssen sie nur übermitteln, wenn Sonderbetriebsvermögen vorliegt. Das sind Wirtschaftsgüter, die nicht zum Eigentum der Gesamthand gehören, sondern einem oder mehreren Gesellschaftern, die aber der Gesellschaft dienen.

Anlage LuF für Weinbau- und Forstwirtschaftsbetriebe

Die Anlage LuF müssen Sie nur abgeben, wenn Richtbeträge für Betriebsausgaben für Weinbaubetriebe oder pauschale Betriebsausgaben bei forstwirtschaftlicher Holznutzung geltend gemacht werden sollen. Ist das der Fall, dürfen die pauschal abgegoltenen Betriebsausgaben nicht in die Anlage EÜR eingehen, oder sie müssen dort in Zeile 74 eingetragen und wieder hinzugerechnet werden.

Anlage EÜR: Ausfüllbare PDF als Download

Die Anlage EÜR füllen Sie Schritt für Schritt online aus oder übermitteln sie mithilfe Ihres Buchhaltungsprogramms. Zur Vorbereitung ist es jedoch hilfreich, dass Sie sich bereits vorab mit dem offiziellen Formular des BMF zur Anlage EÜR 2024 beschäftigen. Deshalb können Sie dieses hier als PDF-Datei herunterladen.

Steuererklärung über ELSTER einreichen – so gehts

Unternehmer müssen ihre Steuererklärungen inklusive der Anlage EÜR und anderer notwendiger Anlagen elektronisch authentifiziert übermitteln. Nur in Härtefällen ist die Abgabe der Erklärungen in Papierform möglich, was Sie jährlich separat beantragen müssten. Für die Art der Einreichung haben Sie grundsätzlich 3 Möglichkeiten:

Welche Methode sich für Sie eignet, hängt auch von Ihren Fachkenntnissen auf diesem Gebiet sowie der Komplexität Ihrer Geschäftsvorfälle ab.

KI in der Buchhaltung

Vielleicht haben Sie sich bereits gefragt, ob sich die künstliche Intelligenz für die Unterstützung bei dieser Aufgabe eignet. Als Bestandteil von Buchführungs- und Steuersoftware kann KI bereits vieles vereinfachen und beschleunigen.

KI-Sprachmodelle wie ChatGPT oder Google Bard eignen sich für Laien jedoch nicht als Hilfsmittel bei der Erstellung der Anlage EÜR beziehungsweise der Steuererklärung. Damit recherchierte Informationen sind zwar mit einer gewissen Wahrscheinlichkeit korrekt, aber nicht absolut zuverlässig. Nur wenn Sie sich selbst sehr gut mit einem Thema auskennen, können KI-Sprachmodelle zusätzliche Ideen liefern. Diese müssen Sie jedoch mithilfe seriöser Quellen überprüfen. Beauftragen Sie lieber einen Steuerberater, wenn Sie sich nicht sicher fühlen.

Fazit: Ausfüllen der Anlage EÜR kann anspruchsvoll sein

Die Einnahmen-Überschuss-Rechnung ist zwar einfacher als die Bilanzierung. Am Umfang der dafür vorgesehenen Formulare erkennen Sie jedoch bereits, dass es sich auch dabei nicht immer um eine simple Aufgabe handelt. Zwar sind nicht jedes Zusatzformular und jede Angabe für alle Unternehmen relevant. Mit einem einfachen Geschäftsmodell können Sie deshalb die Anlage EÜR nach einer gründlichen Einarbeitung auch selbst ausfüllen. In vielen Fällen empfiehlt sich jedoch die Unterstützung durch einen Steuerberater.