Kleinunternehmer-Rechnung schreiben – die drei wichtigsten Fragen auf einen Blick

Sie suchen als Kleinunternehmer Informationen zur Rechnungsstellung? Folgende Fragen liefern erste wichtige Fakten:

Lesen Sie im nächsten Abschnitt, unter welchen Voraussetzungen Sie als Kleinunternehmer gelten.

Sind Sie überhaupt ein Kleinunternehmer?

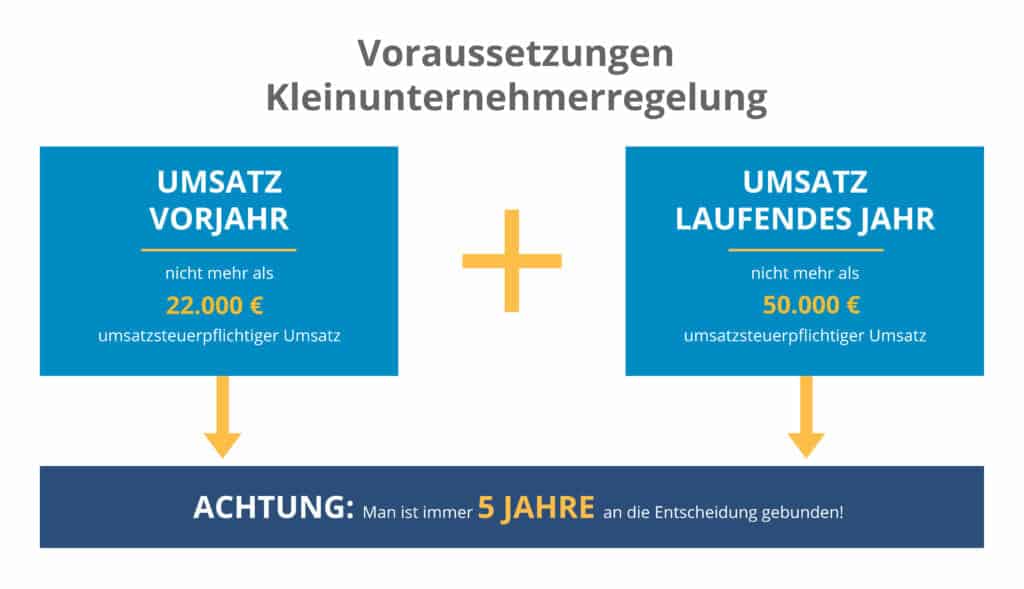

Wer als Kleinunternehmer gilt, geht aus § 19 UStG hervor. Danach darf der Umsatz im Vorjahr die Grenze von 22.000 Euro nicht überschritten haben und im laufenden Geschäftsjahr voraussichtlich 50.000 Euro nicht übersteigen.

Als Unternehmensgründer müssen Sie Ihren voraussichtlichen Umsatz schätzen, wobei für das Gründungsjahr die Umsatzgrenze von 22.000 Euro gilt. Da der Gründungszeitpunkt in den seltensten Fällen auf den Beginn eines Geschäftsjahres fällt, ermitteln Sie den anteiligen Grenzbetrag.

Beispiel:

Sie gründen Ihr Unternehmen am 10. Juli und als Geschäftsjahr gilt, wie in den meisten Fällen, das Kalenderjahr. Sie erfüllen die Voraussetzungen für die Kleinunternehmerregelung, wenn Ihr Umsatz bis zum Ende des Jahres 11.000 Euro (22.000 Euro / 12 Monate x 6 Monate) voraussichtlich nicht übersteigen wird.

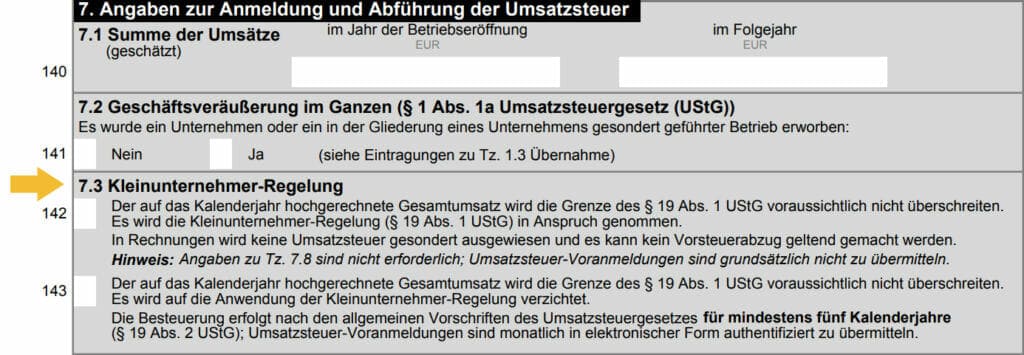

Auch wenn die Bedingungen für die Kleinunternehmerregelung gegeben sind, können Sie die Option der Regelbesteuerung wählen. Diese Entscheidung teilen Sie dem Finanzamt auf dem Fragebogen zur steuerlichen Erfassung mit, den jeder Gründer ausfüllen muss. Dies können Sie unter „7. Angaben zur Anmeldung und Abführung der Umsatzsteuer“ vornehmen. Hier ein Auszug:

Wenn Sie freiwillig auf die Anwendung der Kleinunternehmerregelung verzichten, können Sie jedoch frühestens nach fünf Jahren von der Regelbesteuerung zum Kleinunternehmerstatus wechseln, falls dann die Voraussetzungen dafür noch gegeben sind. Für die Anwendbarkeit der Kleinunternehmerregelung spielt es übrigens keine Rolle, ob Sie gewerblich, freiberuflich oder land- und forstwirtschaftlich tätig sind.

Falls Sie mehrere Unternehmen betreiben, darf deren Gesamtumsatz die genannten Grenzen nicht überschreiten, damit Sie die Kleinunternehmerregelung anwenden können. Steuerbefreite Umsätze, die in § 4 UStG aufgeführt sind, beziehen Sie in diesem Fall nicht in die Ermittlung des Gesamtumsatzes ein. Wenn Sie beispielsweise Bausparverträge vermitteln und zusätzlich einen kleinen Onlineshop für Hobbyartikel betreiben, zählt für die Bewertung der Kleinunternehmereigenschaft nur der Umsatz des Onlineshops. Denn die Umsätze aus dem Bauspargeschäft sind umsatzsteuerbefreit.

Hier noch einmal die Voraussetzungen für die Kleinunternehmerregelung im Überblick:

Achtung!

Der Kleinunternehmer unterscheidet sich von einem Kleingewerbe. Hier gibt es diverse Unterschiede. Hier erfahren Sie mehr über das Kleingewerbe.

Besonderheiten bei der Rechnung von Kleinunternehmern

Wenn Sie als Kleinunternehmer eine Rechnung erstellen, müssen Sie im Wesentlichen alle Vorschriften beachten, die auch für andere Unternehmen gelten. Es gibt nur zwei wesentliche Unterschiede, die jedoch sehr wichtig sind:

- Sie dürfen auf Ihren Rechnungen keine Umsatzsteuer ausweisen.

- Jede Rechnung muss einen Hinweis auf die Steuerbefreiung nach § 19 UStG enthalten.

Da Sie keine Umsatzsteuer ausweisen dürfen, unterscheiden Sie auch nicht zwischen Brutto- und Nettobeträgen. Die Aufgliederung des Gesamtumsatzes nach verschiedenen Steuersätzen entfällt ebenfalls. Somit ist das Schreiben einer Rechnung als Kleinunternehmer weniger aufwendig als im Fall der Regelbesteuerung.

Was den Hinweis zur Kleinunternehmerregelung auf den Rechnungen angeht, existiert keine vorgeschriebene Formulierung. Bringen Sie zum Ausdruck, dass der Rechnungsbetrag keine Umsatzsteuer beziehungsweise Mehrwertsteuer enthält und verweisen Sie auf den § 19 UStG, wenn Sie als Kleinunternehmer eine Rechnung schreiben.

Hier ein Formulierungsbeispiel für den Hinweis auf die Steuerbefreiung nach § 19 UStG:

„Der Rechnungsbetrag enthält gemäß § 19 UStG keine Umsatzsteuer."

„Gemäß § 19 UStG berechne ich keine Umsatzsteuer.“

„Es wird gemäß § 19 UStG keine Umsatzsteuer erhoben.“

„Kein Ausweis von Umsatzsteuer aufgrund der Kleinunternehmerregelung (§ 19 UStG).“

„Als Kleinunternehmer im Sinne des § 19 UStG berechne ich keine Umsatzsteuer.“

Falls Sie bereits im Gründungsjahr die Umsatzgrenze des § 19 UStG überschreiten, verlieren Sie den Kleinunternehmerstatus erst im folgenden Jahr. In diesem Fall müssen Sie mit Beginn des neuen Geschäftsjahres auf Ihren Rechnungen Umsatzsteuer sowie die Brutto- und Nettobeträge ausweisen. Gegebenenfalls ist auch eine Aufgliederung der Umsätze nach unterschiedlichen Steuersätzen erforderlich. Sie sind selbst dafür verantwortlich, die Voraussetzungen für die Kleinunternehmereigenschaft durch Ermittlung des Vorjahresumsatzes rechtzeitig zu überprüfen.

Kostenloser Download: Rechnungs-Vorlage für Kleinunternehmer

Um Aufwand zu sparen, können Sie als Kleinunternehmer für Ihre Rechnung eine Vorlage mit Word oder Excel erstellen.

Noch einfacher ist es, wenn Sie das folgende Muster von sevdesk verwenden, das Sie hier kostenlos herunterladen können.

Mit dieser Vorlage schreiben Sie speziell bei Anwendung der Kleinunternehmerregelung Ihre Rechnung schnell und einfach.

Sie müssen die Rechnungsvorlage nur noch um alle individuellen Informationen ergänzen.

So vergessen Sie keine Pflichtangaben. Und natürlich ist hier auch der wichtige Hinweis auf die Steuerbefreiung integriert.

Download Rechnungs-Vorlage für Kleinunterunternehmer

Was passiert bei fehlerhafter Rechnungsstellung?

Falls Sie fälschlicherweise Umsatzsteuer auf der Kleinunternehmerrechnung ausweisen, müssen Sie diese auch an das Finanzamt abführen. Grund dafür ist, dass Ihre Geschäftskunden in diesem Fall den Betrag als Vorsteuer von ihrer eigenen Umsatzsteuerschuld abziehen können. Auch wenn Sie auf der Rechnung den Hinweis auf die Anwendung der Kleinunternehmerregelung vergessen, kann es zu Missverständnissen und gegebenenfalls zu Steuernachzahlungen kommen.

Im Zusammenhang mit der Kleinunternehmerregelung und der Rechnungsstellung kann noch ein weiterer Fehler unerwartete Nachzahlungen zur Folge haben. Wenn der Umsatz Ihres Unternehmens im Vorjahr 22.000 Euro überschritten hat, können Sie die Kleinunternehmerregelung nicht mehr anwenden. Falls Sie diesen Umstand zu spät erkennen und weiterhin als Kleinunternehmer Ihre Rechnung ohne Mehrwertsteuer ausstellen, sind Sie dem Finanzamt die auf den Rechnungsbetrag entfallende Umsatzsteuer schuldig.

Rechnungsstellung als Kleinunternehmer ins EU-Ausland

Bei Geschäften mit ausländischen Kunden findet die Kleinunternehmerregelung keine Anwendung. Das bedeutet auch, dass entsprechende Umsätze bei der Bewertung der Kleinunternehmereigenschaft nicht mit eingerechnet werden.

Während für Geschäftsbeziehungen in Nicht-EU-Staaten jeweils individuelle umsatzsteuerliche Vorschriften gelten, gibt es für B2B-Geschäfte innerhalb der EU ein einheitliches Verfahren, das Reverse-Charge-Verfahren. Wenn Sie Waren an einen Geschäftskunden in einem EU-Staat verkaufen, muss dieser die dafür fällige Umsatzsteuer in seinem Land auf der Grundlage des dort gültigen Steuersatzes abführen.

Hinweis - Beachten Sie bei der Rechnungsstellung folgende Besonderheiten:

- Der Rechnungsbetrag darf nur netto ausgewiesen werden.

- Ihre Umsatzsteuer-Identifikationsnummer sowie die des Rechnungsempfängers müssen aufgeführt sein.

- Die Rechnung muss den Hinweis „Reverse Charge“ enthalten.

Wenn Sie als Unternehmer selbst Waren aus dem EU-Ausland beziehen, müssen Sie diese in Deutschland mit 19 oder 7 Prozent versteuern. In diesem Zusammenhang entsteht Ihnen durch die Kleinunternehmereigenschaft ein Nachteil, denn anders als vorsteuerabzugsberechtigte Unternehmer können Sie sich diese Beträge nicht als Vorsteuer erstatten lassen.Eine Umsatzsteuer-Identifikationsnummer brauchen Sie nur für Geschäfte mit Unternehmen in anderen EU-Staaten. Als Gründer können Sie diese Nummer über den Fragebogen zur steuerlichen Erfassung beim Finanzamt beantragen. Auch später ist eine schriftliche oder Online-Beantragung beim Bundeszentralamt für Steuern möglich.

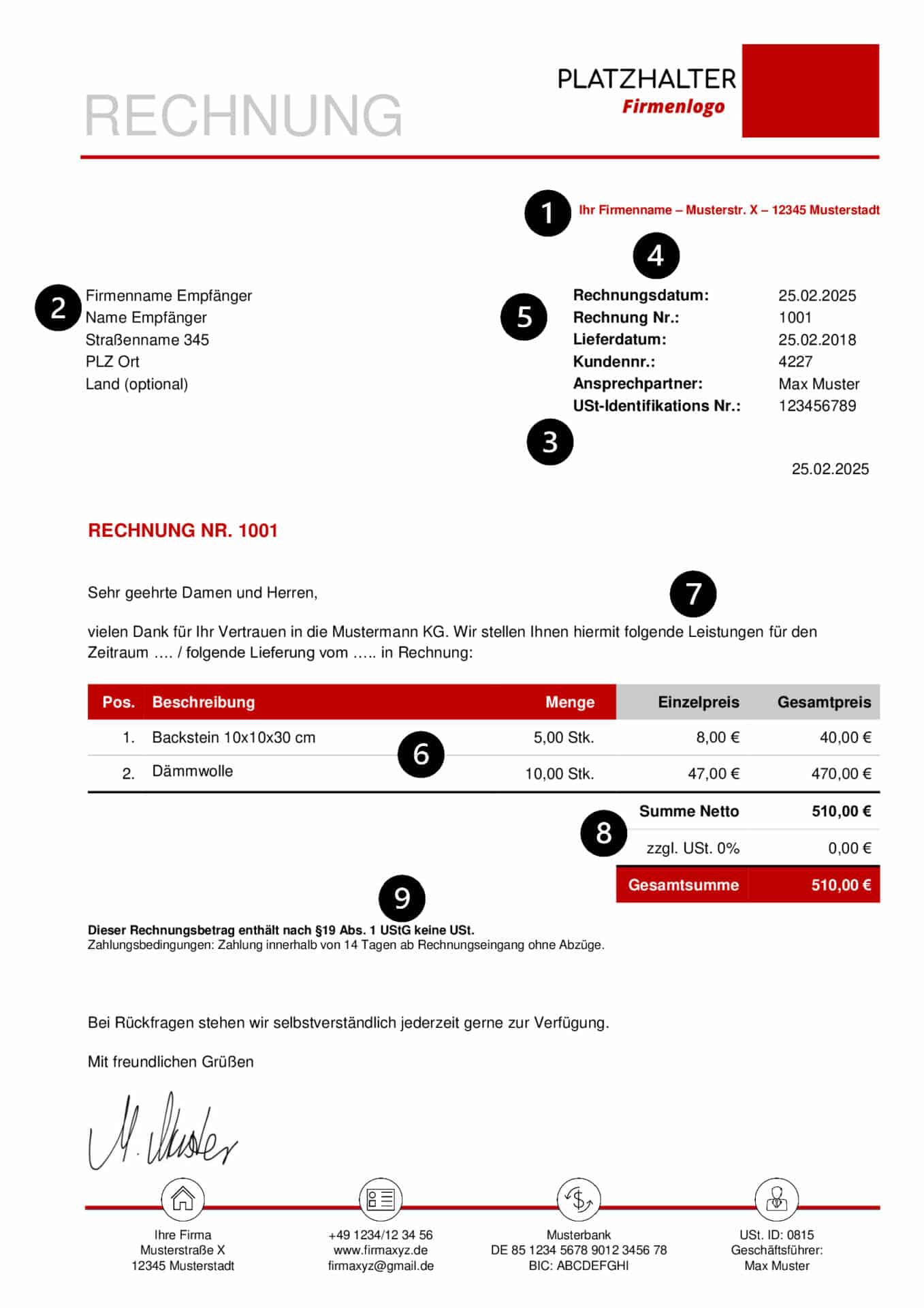

Diese Pflichtangaben gehören auf eine Rechnung

Rechnungen sind sowohl für Sie als auch für Ihre Kunden wichtige Belege, nicht zuletzt für steuerliche Zwecke. Deshalb sind die Pflichtangaben auf Rechnungen in § 14 Abs. 4 UStG geregelt. So muss speziell bei Anwendung der Kleinunternehmerregelung eine Rechnung folgende Informationen enthalten:

- Name und Anschrift Ihres Unternehmens

- Name und Anschrift des Kunden

- Ihre Steuernummer oder Umsatzsteuer-Identifikationsnummer

- Ausstellungsdatum der Rechnung

- Rechnungsnummer

- Art und Menge der Waren oder Art und Umfang der Leistung

- Zeitpunkt der Lieferung oder Leistung

- Entgelt und gegebenenfalls Minderungen (Rabatte, Boni, Skonti, Abschlagszahlungen)

- Hinweis auf Steuerbefreiung gemäß § 19 UStG

- bei grundstücksbezogenen Leistungen für Privatpersonen Hinweis auf die zweijährige Aufbewahrungspflicht

- Hinweis „Gutschrift“, falls der Leistungsempfänger nach entsprechender Vereinbarung die Rechnung ausstellt

Sogenannte Kleinbetragsrechnungen über einen Betrag von bis zu 250 Euro müssen nur Name und Anschrift Ihres Unternehmens, das Ausstellungsdatum, Art und Menge der Waren oder Umfang der Leistungen, das Entgelt sowie bei Kleinunternehmern den Hinweis auf § 19 UStG enthalten. Neben diesen steuerlich relevanten Pflichtangaben ist es natürlich sinnvoll, dass die Rechnungen über die Zahlungsmodalitäten und über Ihre Bankverbindung informieren, auch wenn Sie als Kleinunternehmer eine Rechnung erstellen.

Komfortable Rechnungsstellung mit einer passenden Buchhaltungssoftware

Kaufmännische Software bietet oft die Möglichkeit, Rechnungen zu erstellen. In vielen Fällen steht das Rechnungsprogramm in Verbindung mit der Buchhaltung, sodass zusätzliche Kontrollfunktionen über Fristen und Finanzen gegeben sind. Außerdem können Sie die Daten Ihrer Kunden speichern und passende Vorlagen für Kleinunternehmerrechnungen nutzen. So erstellen Sie als Kleinunternehmer Ihre Rechnung schnell und korrekt.

In unserem Beitrag „Buchhaltung für Gründer – eine umfassende Einführung„ finden Sie einige beliebte Softwarelösungen für die Buchhaltung im Vergleich. Über den folgenden Link geht es zum Beitrag.

Entscheidungshilfe: Vor- und Nachteile der Kleinunternehmerregelung

Prüfen Sie genau, ob sich die Anwendung der Kleinunternehmerregelung für Ihr Unternehmen lohnt. Der wesentliche Vorteil besteht darin, dass Sie Verwaltungsaufwand sparen. Ihre Buchhaltung vereinfacht sich, da Sie die Umsatz- und Vorsteuerbeträge nicht buchen müssen und auch nicht separat aufführen, wenn Sie als Kleinunternehmer eine Rechnung schreiben. Außerdem brauchen Sie keine Umsatzsteuervoranmeldungen einzureichen.

Die Kleinunternehmerregelung kann unter Umständen aber auch ein Nachteil sein, insbesondere für solche Startups, die in den ersten Jahren wesentlich mehr Ausgaben als Einnahmen einplanen. In diesen Fällen lohnt sich die Kleinunternehmerregelung finanziell nicht, da hier die Vorsteuerabzugsberechtigung bares Geld bedeuten würde. Solange die Vorsteuerabzugsbeträge die Umsatzsteuerschulden wesentlich übersteigen, sollten Gründer auf die Kleinunternehmerregelung verzichten.

Da Sie als Kleinunternehmer auf Ihrer Rechnung keine Umsatzsteuer ausweisen, sind auch Ihre Kunden nicht zum Vorsteuerabzug berechtigt. Ein Vorteil kann sich ergeben, wenn Sie hauptsächlich für Privatkunden oder andere Kleinunternehmer tätig sind. Denn in diesem Fall können Sie zu günstigeren Preisen als viele Konkurrenten anbieten, da Sie keine Mehrwertsteuer aufschlagen. Bei Geschäftskunden kommt dieser Vorteil nicht zum Tragen, da die Möglichkeit der Vorsteuererstattung fehlt.

Fazit: Kleinunternehmerregelung und Rechnung

Wenn Ihr Unternehmen die Voraussetzungen des § 19 UStG erfüllt, können Sie von den Vorzügen der Kleinunternehmerregelung profitieren. Diese erleichtert vor allem Ihre Buchhaltung und erspart Aufwand. Trotzdem kann es in bestimmten Fällen auch gute Gründe geben, auf die Kleinunternehmereigenschaft zu verzichten.

Beachten Sie die Besonderheiten bei der Rechnungsstellung, um Steuernachzahlungen zu vermeiden. So dürfen Sie keine Umsatzsteuer ausweisen und müssen explizit darauf hinweisen, dass Sie als Kleinunternehmer eine Rechnung schreiben.