Vorsteuerabzug – die drei wichtigsten Fragen auf einen Blick

Sie möchten wissen, was Sie als Unternehmer beim Vorsteuerabzug beachten müssen? Hier sind einige der wichtigsten Fakten dazu:

Im nächsten Abschnitt werden die relevanten Begriffe noch etwas genauer erklärt.

Umsatzsteuer, Mehrwertsteuer, Vorsteuer: Was bedeuten diese Begriffe?

Wenn Unternehmen Waren liefern oder Leistungen erbringen, sind diese Umsätze in den meisten Fällen steuerpflichtig, sodass 19% oder 7% des Nettopreises als Umsatzsteuer (USt) an das Finanzamt gehen. In der Land- und Forstwirtschaft gelten zum Teil andere Steuersätze. Der Begriff Mehrwertsteuer ist nur eine andere Bezeichnung für die Umsatzsteuer. Er findet in den steuerrechtlichen Gesetzen und Richtlinien keine Verwendung mehr, steht aber auf vielen Rechnungen und Quittungen.

Vorsteuer nennt man die USt, die Sie als Unternehmer mit der Begleichung der Rechnungen an Ihre Lieferanten und Dienstleister zahlen. Die gezahlte Vorsteuer können Sie sich vom Finanzamt wieder erstatten lassen, sofern Sie vorsteuerabzugsberechtigt sind. Daher spricht man hier auch vom Vorsteuerabzug.

Wie funktioniert der Vorsteuerabzug?

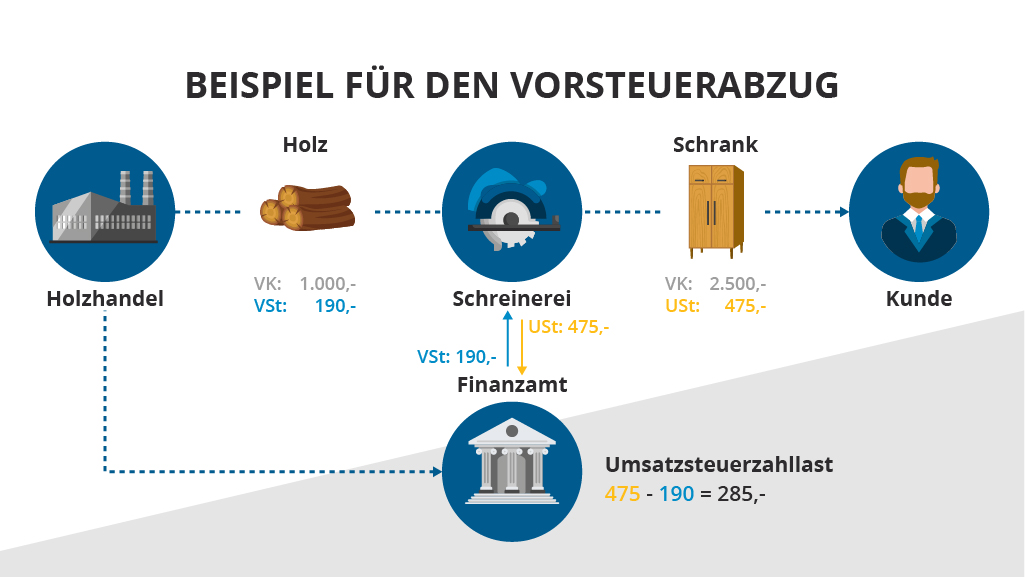

Der Vorsteuerabzug wird in der Praxis über Umsatzsteuervoranmeldungen ans Finanzamt realisiert, die Sie, je nach Größe des Unternehmens, monatlich oder quartalsweise einreichen müssen. Sie geben darin die von Ihnen an Ihre Lieferanten oder Dienstleister gezahlte Vorsteuer und die Ihren Kunden in Rechnung gestellte Umsatzsteuer an. Beides wird miteinander verrechnet, sodass es für die betreffende Periode entweder zu einer Nachzahlung oder Erstattung kommt, wie die folgende Grafik zeigt:

Am Ende des Wirtschaftsjahres werden diese Zahlungen im Rahmen der Umsatzsteuererklärung bei der Ermittlung der endgültigen Umsatzsteuerschuld bzw. des Erstattungsanspruchs für das betreffende Jahr berücksichtigt. Die USt ist für vorsteuerabzugsberechtigte Unternehmen ein durchlaufender Posten ohne Auswirkungen auf den Erfolg.

Wer ist vorsteuerabzugsberechtigt?

Egal ob Sie gewerblich, freiberuflich oder land- und forstwirtschaftlich tätig sind – wenn Sie regelmäßig Einnahmen aus Ihrer Tätigkeit erzielen, sind Sie Unternehmer und damit grundsätzlich umsatzsteuerpflichtig und auch vorsteuerabzugsberechtigt.

Privatpersonen sind nicht berechtigt die Vorsteuer geltend zu machen. Sie tragen letztendlich als Verbraucher die Umsatzsteuerlast. Auch wenn Sie als Unternehmer private Einkäufe tätigen, dürfen Sie die darauf entfallende Vorsteuer nicht von der Umsatzsteuerschuld Ihres Unternehmens abziehen.

Darüber hinaus gibt es auch Unternehmen, die nicht umsatzsteuerpflichtig sind und dadurch nicht das Recht haben, die Vorsteuer abzuziehen. Das sind einerseits Kleinunternehmen, die gesetzlich definierte Umsatzgrenzen nicht überschreiten. Andererseits gilt das auch für Unternehmen, die bestimmte, von der Steuer befreite Leistungen, erbringen.

Insgesamt müssen folgende Voraussetzungen für den Vorsteuerabzug erfüllt sein:

Gemäß § 23 UStG können bestimmte Berufsgruppen, die in der Anlage zu den §§ 69 und 70 der USt-Durchführungsverordnung aufgelistet sind, optional eine pauschale Vorsteuer abziehen, sofern sie den Gewinn nach der Einnahmen-Überschussrechnung ermitteln dürfen und eine bestimmte (veränderliche) Umsatzgrenze nicht erreichen. Beispielsweise setzen dann Bäckereien 5,4% ihres Umsatzes pauschal als Vorsteuer an, Journalisten 4,8% und Taxibetriebe 6%.

Eine Pauschalierung der Vorsteuer war bis Anfang 2023 nach § 23a UStG auch für gemeinnützige, mildtätige und kirchliche Körperschaften vorgesehen. Aufgrund einer Gesetzesänderung wurde dieser Paragraph allerdings gestrichen. Für land- und forstwirtschaftliche Betriebe gibt es die Möglichkeit der Besteuerung nach Durchschnittssätzen gemäß § 24 UStG, die sowohl die Umsatzsteuerschuld als auch das Vorsteuerguthaben betrifft.

Kleine Betriebe im Trend

Welche Unternehmen sind nicht vorsteuerabzugsberechtigt?

Wie bereits erwähnt, gibt es Unternehmen, die nicht umsatzsteuerpflichtig und damit auch keinen Vorsteuerabzug geltend machen können. Das sind zum einen die Kleinunternehmer. Wenn der Jahresumsatz die in § 19 UStG genannten Grenzen (22.000 Euro im Vorjahr und 50.000 Euro im laufenden Kalenderjahr) nicht übersteigt, ist das Unternehmen grundsätzlich umsatzsteuerbefreit und nicht vorsteuerabzugsberechtigt – sofern es sich denn für die Inanspruchnahme der Kleinunternehmerregelung entscheidet. Zweck dieser Regelung ist es, Kleinunternehmern den Aufwand zu ersparen, der mit der separaten Erfassung der Umsatz- und Vorsteuer, den Voranmeldungen und der Umsatzsteuererklärung einhergeht.

Wer als Kleinunternehmer eine Rechnung schreibt, darf darauf keine Umsatzsteuer von 7 oder 19 % ausweisen. Zusätzlich ist auf die Kleinunternehmereigenschaft und die damit verbundene Steuerbefreiung hinzuweisen. Es ist jedoch möglich, auf die Anwendung der Kleinunternehmerregelung zu verzichten und sich für die Regelbesteuerung zu entscheiden. In diesem Fall kann dann auch der Kleinunternehmer die Vorsteuer geltend machen. Dafür genügt ein Antrag beim Finanzamt. Allerdings ist der Unternehmer danach fünf Jahre lang an diese Entscheidung gebunden. Auch wenn Sie ein Kleingewerbe anmelden, kann die Kleinunternehmerregelung für Sie relevant sein.

Unabhängig von dieser sind in § 4 Nr. 8 bis 28 UStG verschiedene steuerfreie Umsätze aufgezählt, die den Vorsteuerabzug ebenfalls ausschließen.

Dazu gehören unter anderem:

Für einige dieser Umsätze besteht gemäß § 9 UStG die Möglichkeit, auf die Steuerbefreiung zu verzichten, um den Vorsteuerabzug nutzen zu können. Wer ausschließlich steuerfreie Leistungen erbringt, ist nicht vorsteuerabzugsberechtigt. Komplizierter ist es, wenn ein Unternehmer sowohl steuerfreie als auch steuerpflichtige Umsätze erzielt. Das ist beispielsweise der Fall, wenn ein Arzt neben der Diagnose, Heilung und Prävention (steuerfrei) auch Forschungsarbeiten, Gutachten oder Schönheitsoperationen (steuerpflichtig) zu seinen Einnahmequellen zählt.

Entscheiden Sie in so einem Fall am besten mit der Unterstützung Ihres Steuerberaters, ob oder zu welchem Anteil gezahlte Vorsteuerbeträge mit einer steuerpflichtigen Leistung in Zusammenhang stehen und deshalb abziehbar sind.

Wann lohnt der Verzicht auf Kleinunternehmerregelung und Vorsteuerabzug?

Die Befreiung der Kleinunternehmer von der Umsatzsteuerpflicht soll diesen hauptsächlich den umfangreichen Verwaltungsaufwand ersparen. Aus wirtschaftlichen Gründen kann es in bestimmten Fällen trotzdem sinnvoll sein, auf die Anwendung der Kleinunternehmerregelung zu verzichten. Denn wie auch Privatpersonen sind Kleinunternehmer die wirtschaftlichen Träger der Umsatzsteuer. Allerdings gelten die gezahlten Umsatzsteuerbeträge in diesem Fall als Betriebsausgaben, die wiederum die Einkommensteuerlast mindern.

Es lässt sich nicht pauschal sagen, ob die Kleinunternehmerregelung empfehlenswert ist oder nicht. Bei dieser Entscheidung spielen mehrere Aspekte eine Rolle. Folgende Gegebenheiten sprechen dafür, auf die Kleinunternehmereigenschaft zu verzichten und stattdessen die Regelbesteuerung inklusive der Berechtigung zum Vorsteuerabzug zu wählen:

Was Sie zur Kleinunternehmerregelung sonst noch wissen sollten

Wenn Sie vorwiegend für Privatkunden arbeiten, kann die Kleinunternehmereigenschaft auch ein Vorteil sein, da Sie Ihre Leistungen oder Produkte günstiger anbieten können als die umsatzsteuerpflichtige Konkurrenz. Gegenüber Geschäftskunden besteht dieser Vorteil nicht, denn diese können Ihre Rechnungen nicht für den Vorsteuerabzug nutzen.

FAQ: 10 häufige Fragen zum Thema Vorsteuerabzug

Im Zusammenhang mit dem Vorsteuerabzug treten oft Fragen zu speziellen Problemen auf. Folgende FAQ-Antworten liefern noch einige Erklärungen:

1. Welchen Sinn macht der Vorsteuerabzug?

2. Sind Freiberufler vorsteuerabzugsberechtigt?

3. Sind Vereine vorsteuerabzugsberechtigt?

4. Ist eine GmbH vorsteuerabzugsberechtigt?

5. Vorsteuerabzugsberechtigt – was muss ich bei meiner Rechnung beachten?

6. Wann buche ich Umsatzsteuer und wann Vorsteuer?

7. Wann ist die Vorsteuer erst im Folgejahr abziehbar?

8. Auf welchem Konto wird die Vorsteuer gebucht?

9. Ist das Vorsteuer-Konto aktiv oder passiv?

10. Ist der Vorsteuerabzug für Gründungskosten vor der Gewerbeanmeldung möglich?

Eine für Ihr Unternehmen geeignete Buchhaltungssoftware unterstützt Sie dabei, die Umsatz- und Vorsteuer korrekt zu verbuchen und Umsatzsteuervoranmeldungen zu erstellen.

Beispiele zur Ermittlung der Umsatzsteuer-Zahllast oder Vorsteuererstattung

Die folgenden Beispiele zeigen die Logik bei der Ermittlung von Umsatzsteuerzahllast oder -guthaben auf:

1. Beispiel: Der Maschinenteile-Fertiger

Ein Betrieb produziert Maschinenteile. Der Umsatz (netto) lag im Mai bei 35.000 Euro. Der Unternehmer hat bei jeder Rechnung 19 % USt aufgeschlagen und somit von seinen Kunden 6.650 Euro USt eingenommen. Im gleichen Monat hat er Material gekauft und Dienstleistungen in Anspruch genommen, unter anderem für Marketing, Telekommunikation und Hausmeisterarbeiten. Dafür zahlte er brutto 23.800 Euro inklusive 3.800 Euro Vorsteuer. Der Betrieb führt also umsatzsteuerpflichtige Umsätze aus und ist vorsteuerabzugsberechtigt. Im Rahmen der Umsatzsteuervoranmeldung werden die eingenommene Umsatzsteuer und die gezahlte Vorsteuer saldiert: 6.650 Euro – 3.800 Euro = 2.850 Euro. Den Betrag von 2.850 Euro Umsatzsteuer muss er für diesen Monat ans Finanzamt zahlen.

2. Beispiel: Die Heilpraktikerin

Eine Heilpraktikerin mit eigener Praxis in Berlin bietet die im Rahmen ihrer Tätigkeit üblichen Heilbehandlungen an. Im Februar hatte sie einen Umsatz von 64.498 Euro (netto). Im gleichen Monat hat sie Waren gekauft, Dienstleistungen in Anspruch genommen und höhere Investitionen in die Praxis vorgenommen. Insgesamt hat sie dafür 42.847 Euro inklusive 6.841,12 Euro USt Vorsteuer gezahlt. Da sie umsatzsteuerfreie Umsätze i.S.d. § 4 Nr. 14 Buchst. a UStG erzielt, ist sie nicht vorsteuerabzugsberechtigt und kann die bezahlten Vorsteuer i.H.v. 6.841,12 Euro daher nicht in Abzug bringen.

3. Beispiel: Der Schneider

Ein Schneider ist Kleinunternehmer. Er hat im 3. Quartal eines Jahres Kleidung und Änderungsleistungen für 3.540 Euro verkauft und Material für 869 Euro (brutto) gekauft. Mit seinen Einkäufen hat er 139 Euro USt gezahlt, die er nicht als Vorsteuer abziehen kann. Er muss auch keine Umsatzsteuer an das Finanzamt abführen.

Würde der Schneider auf die Kleinunternehmereigenschaft verzichten, müsste er auf seine Preise 19% aufschlagen und hätte in dem Quartal Bruttoeinnahmen von 4.213 Euro inklusive 673 Euro USt erzielt. Er wäre vorsteuerabzugsberechtigt, sodass er 534 Euro (673 Euro – 139 Euro) Umsatzsteuer an das Finanzamt abführen müsste.

Eine für Ihr Unternehmen geeignete Buchhaltungssoftware unterstützt Sie dabei, die Umsatz- und Vorsteuer korrekt zu verbuchen und Umsatzsteuervoranmeldungen zu erstellen.

Fazit: Vorsteuerabzug meist sinnvoll

Nur umsatzsteuerpflichtige Unternehmen sind zum Vorsteuerabzug berechtigt. Für diese ist die Umsatzsteuer ein durchlaufender Posten, der den Unternehmenserfolg nicht beeinflusst.

Als Kleinunternehmer sind Sie grundsätzlich nicht umsatzsteuerpflichtig und nicht vorsteuerabzugsberechtigt, können aber die Anwendung der Regelbesteuerung beantragen. Ihr Steuerberater unterstützt Sie bei dieser Entscheidung. Unabhängig von der Unternehmensgröße berechtigt auch das Erbringen bestimmter steuerfreier Leistungen nicht zum Vorsteuerabzug.