Sind Sie zur Lohnsteueranmeldung verpflichtet?

Die Lohnsteuer ist eine Vorauszahlung auf die Einkommensteuer. Steuerpflichtige sind in diesem Fall die Arbeitnehmer, aber der Arbeitgeber ist für die Anmeldung und Zahlung der Steuer an das Finanzamt verantwortlich. Das Verfahren ähnelt dem der Umsatzsteuervoranmeldung. Auf der Grundlage der jährlichen Einkommensteuererklärung eines Arbeitnehmers erfolgt ein Abgleich der gezahlten Lohnsteuer mit der tatsächlichen Einkommensteuerschuld.

Wie hoch die monatlich für einen Arbeitnehmer zu entrichtende Lohnsteuer ist, hängt von verschiedenen Faktoren ab. Dazu gehören die Höhe des Arbeitsentgeltes, die Steuerklasse, die Anzahl der Kinderfreibeträge und die Religionszugehörigkeit. Denn auch Kirchensteuer und Solidaritätszuschlag Ihrer Arbeitnehmer führen Sie an das Finanzamt ab. Die Lohnsteueranmeldung erfolgt über das Elster-Portal.

Jeder Unternehmer, der Arbeiter oder Angestellte beschäftigt, ist zur regelmäßigen Anmeldung der einbehaltenen Lohnsteuer und zur unverzüglichen Zahlung des Betrags an das Finanzamt verpflichtet. Dies gilt auch, wenn Sie ein Kleingewerbe anmelden. Die rechtliche Grundlage für dieses Verfahren ist § 41a EStG. Haben Sie im Anmeldungszeitraum keinen Lohn und kein Gehalt gezahlt, ist auch keine Lohnsteuer abzuführen. Trotzdem müssen Sie eine Lohnsteueranmeldung als Nullmeldung abgeben.

Falls Sie keine Arbeitskräfte mehr beschäftigen, teilen Sie das dem Finanzamt mit. Dann sind Sie auch nicht mehr zur Lohnsteueranmeldung verpflichtet. Das Gleiche gilt, wenn Sie ausschließlich Minijobber beschäftigen, für die Sie pauschal 2 Prozent des Lohnes an die Minijobzentrale abführen.

Das folgende Video erklärt in Kürze was die Lohnsteuer ist, von wem sie abgeführt und wie sie berechnet wird:

Lohnsteueranmeldung: Anmeldezeitraum und Abgabefrist

Achten Sie bei der Lohnsteueranmeldung auf die Einhaltung der Fristen, um Zwangsgelder oder Verspätungszuschläge zu vermeiden. Dafür müssen Sie zunächst wissen, welche Anmeldezeiträume für Ihr Unternehmen gelten.

Welcher Anmeldezeitraum gilt für Sie?

Ob Sie die Lohnsteueranmeldung jährlich, quartalsweise oder monatlich abgeben müssen, richtet sich nach dem Gesamtbetrag der Lohnsteuer, die Sie im Vorjahr angemeldet und abgeführt haben. Folgende Anmeldezeiträume gelten:

Folgende Anmeldezeiträume gelten:

Sie erhalten vom Finanzamt rechtzeitig eine Benachrichtigung, wenn Sie eine der Grenzen überschritten haben und sich Ihr Anmeldezeitraum dadurch ändert.

Haben Sie Ihr Unternehmen erst im Vorjahr gegründet, rechnen Sie die abgeführten Lohnsteuerbeträge auf ein Jahr hoch. Angenommen, Ihr Unternehmen besteht seit 13. September 2022 und Sie haben bis zum Ende des Kalenderjahres 1.600 Euro Lohnsteuer angemeldet. Das sind pro Monat 400 Euro und auf das Jahr umgerechnet 4.800 Euro. Demzufolge müssen Sie im Jahr 2023 die Lohnsteuer quartalsweise anmelden.

Gründen Sie im laufenden Kalenderjahr, rechnen Sie die für den ersten vollen Kalendermonat fällige Lohnsteuer auf einen Jahresbetrag um. Wenn Sie beispielsweise im April gründen, legen Sie die für Mai abzuführende Lohnsteuer zugrunde.

Abgabefristen für 2025

Letzter Termin für die Anmeldung und Abführung der Lohnsteuer ist jeweils der 10. des Monats, der auf den abgeschlossenen Anmeldezeitraum folgt. Bei einem jährlichen Rhythmus ist es demzufolge der 10. Januar. Fällt der Termin auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag ausschlaggebend. Daraus ergeben sich für 2025 folgende Termine.

MONATLICHER ANMELDEZEITRAUM | VIERTELJÄHRLICHER ANMELDEZEITRAUM | ||

Anmeldezeitraum | Termin | Anmeldezeitraum | Termin |

Januar | 10. Februar 2025 | 1. Quartal (Jan-März) | 10. April 2025 |

Februar | 10. März 2025 | ||

März | 10. April 2025 | ||

April | 12. Mai 2025 | 2. Quartal (Apr-Jun) | 10. Juli 2025 |

Mai | 10. Juni 2025 | ||

Juni | 10. Juli 2025 | ||

Juli | 11. August 2025 | 3. Quartal (Jul-Sept) | 10. Oktober 2025 |

August | 10. September 2025 | ||

September | 10. Oktober 2025 | ||

Oktober | 10. November 2025 | 4. Quartal (Okt-Dez) | 12. Januar 2026 |

November | 10. Dezember 2025 | ||

Dezember | 12. Januar 2026 | ||

Die Steuerschuld entsteht, sobald die Arbeitnehmer Lohn oder Gehalt ausbezahlt bekommen. Das bedeutet, ausschlaggebend ist der Zahlungszeitpunkt und nicht der Monat, dem der Lohn wirtschaftlich zuzurechnen ist. Angenommen, Sie zahlen den Lohn für Januar am 31.01., dann müssen Sie bei monatlichem Rhythmus die Lohnsteueranmeldung bis zum 10.02. erledigt haben. Zahlen Sie ihn am 01.02., so haben Sie bis zum 10.03. Zeit.

Wenn Sie die rechtzeitige Übermittlung der Lohnsteueranmeldung versäumen, kann das Finanzamt einen Verspätungszuschlag von maximal 10 Prozent des anzumeldenden Betrages, aber höchstens 25.000 Euro festsetzen. Ein Säumniszuschlag von einem Prozent kann anfallen, wenn Sie die abzuführende Lohnsteuer zwar rechtzeitig anmelden, aber zu spät zahlen. Denn mit der Lohnsteueranmeldung wird auch die Zahlung fällig. Zahlen Sie per Banküberweisung, muss der Betrag nach drei Tagen auf dem Konto des Finanzamts eingegangen sein.

Die Lohnsteueranmeldung per Elster übertragen: So funktioniert’s

Wie auch bei der Umsatzsteuervoranmeldung sind Sie für die Berechnung, Anmeldung und Zahlung der Lohnsteuerbeträge an das Finanzamt selbst verantwortlich. Für die Lohnsteueranmeldung verwenden Sie das amtlich vorgeschriebene Elster-Formular. Wie auch alle anderen Formulare für Steuererklärungen oder Anmeldungen müssen Sie dieses über das Elster-Portal an das Finanzamt übermitteln. Als Unternehmer benötigen Sie dafür ein elektronisches Zertifikat zur Authentifizierung. Dieses erhalten Sie, wenn Sie sich auf www.elster.de kostenlos registrieren.

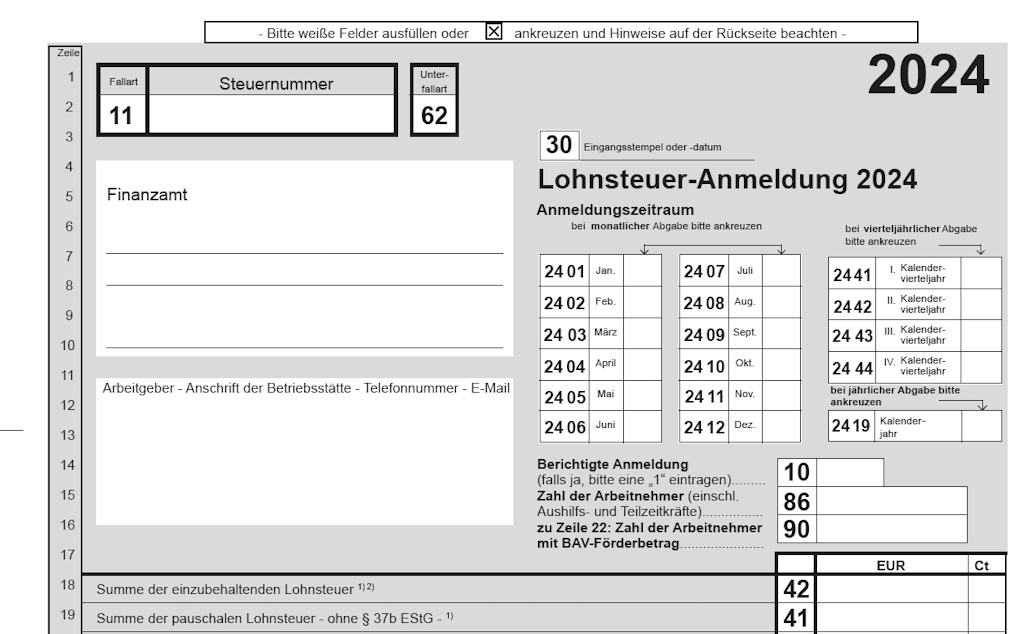

Damit Sie sich vorab orientieren können, steht Ihnen hier das Formular zur Lohnsteueranmeldung für 2024 als PDF-Download zur Verfügung.

Das Formular füllen Sie folgendermaßen aus:

Haben Sie versehentlich eine fehlerhafte oder unvollständige Lohnsteueranmeldung abgegeben, müssen Sie diese berichtigen. Das bedeutet, Sie geben noch einmal eine vollständig ausgefüllte, korrigierte Lohnsteueranmeldung für den betreffenden Zeitraum ab. Zusätzlich tragen Sie in Zeile 14 (Kennzahl 10) eine 1 ein.

Die beste Software für die Anmeldung der Lohnsteuer

Wenn Sie nur wenige Mitarbeiter beschäftigen und kaum Besonderheiten beachten müssen, können Sie die Löhne, Steuern und sonstigen Abgaben mit einem einfachen Lohnrechner ermitteln und die Lohnsteueranmeldungen direkt mit der Elster-Software ausfüllen.

Komfortabler und weniger fehleranfällig ist es, wenn Sie dafür kaufmännische Software verwenden. Die Berechnung der abzuführenden Lohnsteuer erfolgt automatisch und ist mit der Lohnrechnung und der Buchhaltung gekoppelt. Die Lohnsteueranmeldung lässt sich meist über eine Elster-Schnittstelle direkt aus dem Programm heraus erledigen.

Wir empfehlen die TÜV-geprüfte Lohnbuchhaltungssoftware von Lexware Office Lohn & Gehalt, mit der Sie mit wenigen Klicks Lohnabrechnungen für alle Branchen und alle Beschäftigungsverhältnisse erstellen können:

Folgende Programme – darunter auch klassische Buchhaltungssoftware – beinhalten die Funktion der Lohnsteueranmeldung:

Lohnsteuerjahresausgleich durch den Arbeitgeber

Als Arbeitgeber können Sie am Jahresende für Ihr Personal einen Lohnsteuerjahresausgleich nach § 42b EStG durchführen. Wenn Sie am 31.12. des betroffenen Jahres zehn Mitarbeiter oder mehr beschäftigt haben, sind Sie sogar dazu verpflichtet. Haben Sie für einen Arbeitnehmer über das Jahr mehr Lohnsteuer abgeführt, als für den gesamten Jahreslohn fällig gewesen wäre, erstatten Sie die Differenz mit der Dezember-Lohnrechnung. So muss sich der Arbeitnehmer nicht mit einer eigenen Steuererklärung die zu viel gezahlte Lohnsteuer vom Finanzamt zurückholen.

Es gibt mehrere Tatbestände, bei denen der Lohnsteuerjahresausgleich durch den Arbeitgeber nicht erlaubt ist. Das ist unter anderem der Fall bei einem Wechsel der Lohnsteuerklasse, beim Bezug von Kurzarbeitergeld oder wenn das Beschäftigungsverhältnis nicht das gesamte Kalenderjahr über bestand. Meist handelt es sich dabei um Sachverhalte, die zur Abgabe einer Einkommensteuererklärung verpflichten. Daneben kann der Arbeitnehmer auch beantragen, dass der Lohnsteuerjahresausgleich für ihn nicht durchgeführt werden soll.

Fazit: Unterstützung durch Software kann sich lohnen

Als Arbeitgeber sind Sie für die korrekte und fristgerechte Anmeldung und Zahlung der Lohnsteuer verantwortlich. Dafür nutzen Sie das amtlich vorgeschriebene Formular und senden die Daten über das Elster-Portal an das Finanzamt.

Besonders komfortabel und sicher arbeiten Sie mit kaufmännischer Software, welche die Funktion der Lohnsteuervoranmeldung beinhaltet. Denken Sie am Jahresende daran, dass Sie für Ihre Arbeitnehmer gegebenenfalls einen Lohnsteuerjahresausgleich vornehmen müssen.