Schnellcheck Factoring Unternehmen – die wichtigsten Fragen auf einen Blick

Sie suchen für das Factoring Unternehmen, die zu Ihren Ansprüchen passen? Möglicherweise haben Sie sich dabei schon folgende Fragen gestellt:

Erfahren Sie zunächst mehr darüber, wie Factoring Unternehmen helfen kann und wie es grundsätzlich funktioniert.

Was macht ein Factoring Unternehmen?

Ein Factoringanbieter kauft Forderungen aus Lieferungen und Leistungen von seinen Kunden und zahlt diesen das Geld dafür vorfällig aus. Grundlage dafür ist beim klassischen Factoring ein Factoringvertrag, in dem der laufende Forderungsankauf zu bestimmten Konditionen vereinbart wird. Einige Anbieter ermöglichen auch das Einzelfactoring, bei dem Sie bei Bedarf jede ausgewählte Forderung einzeln verkaufen können.

Neben der Finanzierungs- ist die Delkrederefunktion ein weiterer wichtiger Aspekt, warum Factoring Unternehmen Vorteile bietet. Diese umfasst die komplette Übernahme des Zahlungsausfallrisikos durch den Factoringanbieter. Das bedeutet, wenn ein Debitor des Kundenunternehmens nicht zahlt, ist das ein Verlust für den Factor. Typischerweise, auch aus organisatorischen Gründen, gehören zusätzlich das Debitoren- und Forderungsmanagement inklusive des Inkasso- und Mahnwesens zum Funktionsumfang des Factorings.

Factoring gewinnt europaweit an Bedeutung. In Deutschland erzielte die Branche im Jahr 2021 309,4 Milliarden Euro Umsatz, wobei 8,5 Milliarden auf das B2C-Factoring entfielen. Das ist ein relativ geringer Anteil, denn der Schwerpunkt liegt im B2B-Bereich. B2C-Factoring war noch vor einigen Jahren kaum üblich, hat sich jedoch mittlerweile etabliert und nimmt an Bedeutung zu. Es gab im Jahr 2021 in Deutschland insgesamt 175 Factoringanbieter und 80.000 Unternehmen, die Factoring als Kunden genutzt haben.

In Deutschland gibt es 2 Fachverbände für Factoringanbieter: den Deutschen Factoring-Verband e. V. und den Bundesverband Factoring für den Mittelstand e. V., die ihre Mitglieder unterstützen, aber auch bestimmte Qualitätskriterien fordern und überwachen. Wenn Sie für Ihr Factoring Unternehmen suchen, kann die Mitgliedschaft in einem solchen Verband ein Pluspunkt sein. Betrachten Sie das jedoch nicht als Ausschlusskriterium, denn nicht jeder vertrauenswürdige Factor ist Mitglied in einem Fachverband. Erfahren Sie hier mehr über den Prozess und Vor- und Nachteile beim Factoring.

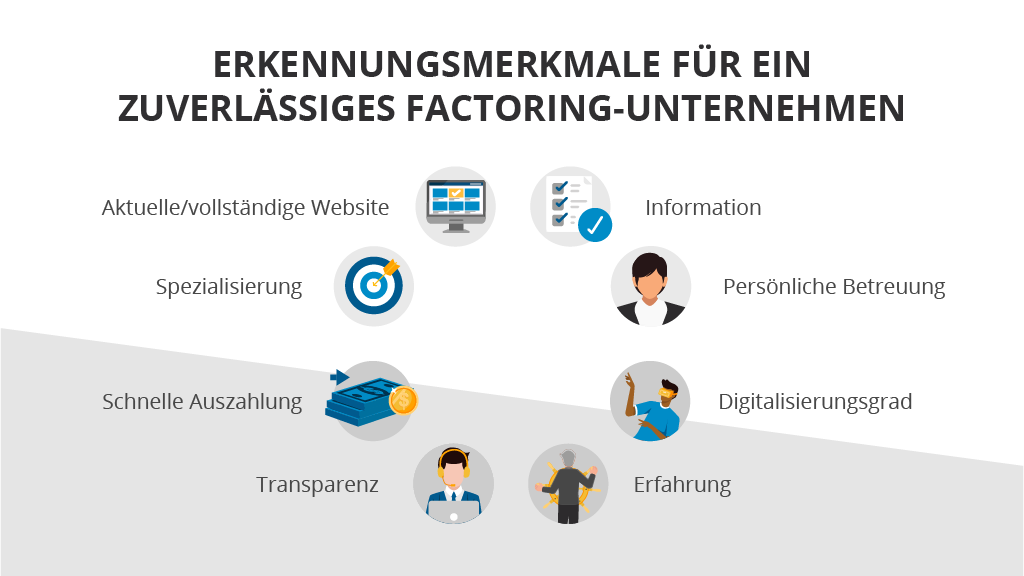

So erkennen Sie ein gutes Factoring-Unternehmen

Bei der Suche nach einem Finanzdienstleister ist es generell wichtig, auf Seriosität zu achten. Denn wenn Sie in Ihrer Firma Factoring etablieren möchten, sind Sie auf eine stabile und vertrauensvolle Zusammenarbeit mit dem Factoringanbieter angewiesen. Weiterhin muss das Factoring-Unternehmen zu Ihrem Geschäftsmodell passen. Überprüfen Sie deshalb Schritt für Schritt folgende Punkte, bevor Sie sich für einen Anbieter entscheiden:

Beziehen Sie die individuelle Situation Ihrer Firma und Ihre Präferenzen in die Entscheidung ein. Wenn Sie Factoring-Unternehmen recherchieren, informieren Sie sich auch über die Erfahrungen anderer Kunden. Überprüfen Sie Referenzen und fragen Sie auch in Ihrem persönlichen Netzwerk nach.

25 Factoringanbieter im Vergleich

Sie suchen für das Factoring Unternehmen, die zu Ihrem Betrieb passen? Mit folgender Tabelle können Sie sich einen Überblick über wichtige Factoringanbieter in diesem Bereich und ihre besonderen Merkmale verschaffen.

[ninja_table_builder id="59697"]

*Hinweis: Die in der Tabelle aufgeführten Gesellschaften ohne BaFin-Erlaubnis oder Lizenz für das Inkasso kooperieren zu diesen Zwecken mit anderen Unternehmen, z. B. mit einer Bank.

Factoringanbieter: 11 Tipps für die Auswahl

Sie haben für das Factoring Unternehmen mit grundsätzlich passendem Profil gefunden? Jetzt kommt es darauf an, Details zu überprüfen und den am besten geeigneten Factoringanbieter herauszufiltern. Orientieren Sie sich dabei an folgenden Kriterien:

- 1Voraussetzungen prüfen

Überprüfen Sie, ob Ihr Unternehmen die Voraussetzungen des Anbieters hinsichtlich Branche und Rechtsform erfüllt. Oft ist ein bestimmter jährlicher Mindest- oder Höchstumsatz vorgeschrieben. Das B2C-Factoring wird noch von vergleichsweise wenigen Gesellschaften angeboten. - 2Passendes Factoring-Modell

Die meisten Factoring Unternehmen bieten offenes Full-Service-Factoring an. Wenn Sie andere Präferenzen haben, z. B. Ausschnitts-, Inhouse-, Export- oder stilles Factoring, suchen Sie gezielt nach einem solchen Anbieter. - 3Kosten vergleichen

Prüfen Sie die Zusammensetzung der Kosten, wozu i. d. R. Servicegebühren und Zinsen gehören. Achten Sie dabei auf mögliche Zusatzkosten wie Prüf-, Limit-, Audit- oder Startgebühren. Fordern Sie möglichst vor dem Vertragsabschluss eine Musterabrechnung an. - 4Sicherheitseinbehalt

Nicht alle, aber die meisten Factoring Unternehmen behalten zunächst bis zu 20 Prozent der Rechnungssumme ein, um sich gegen Zahlungskürzen durch Skonti, Boni oder Mängel abzusichern. Dieser Einbehalt wird ausbezahlt, wenn der Kunde gezahlt hat oder eine vereinbarte Frist abgelaufen ist. Unabhängig davon übernimmt der Factoringanbieter trotzdem das vollständige Zahlungsausfallrisiko. - 5Factoringvertrag gründlich prüfen

Prüfen Sie die einzelnen Klauseln vor Abschluss eines Vertrags, z. B. den maximalen Rahmen der Finanzierung, akzeptierte Forderungslaufzeiten, Höchstbeträge für einzelne Rechnungen oder ob eine Mindestanzahl an Rechnungen gefordert wird. - 6Vertragslaufzeit

Häufig beträgt die Mindestlaufzeit eines Factoringvertrags 1 bis 2 Jahre. Es gibt aber auch Angebote ohne Mindestlaufzeit, vor allem von reinen Online-Anbietern. Überprüfen Sie in diesem Zusammenhang auch die Länge der Kündigungsfristen. Üblich sind hier 3 Monate. - 7Organisatorisches

Wie übermitteln Sie die Rechnungen oder Rechnungsdaten? Gibt es einen Online-Kundenbereich, in dem Sie unkompliziert vieles selbst erledigen und überprüfen können? Wie laufen das Forderungsmanagement und das Mahnwesen ab? - 8Keine Vorverträge abschließen

Es kommt vor, dass Anbieter den Abschluss eines Vorvertrags fordern, bevor sie das Angebot für Sie erarbeiten. Das ist jedoch nicht empfehlenswert, da Sie sich dadurch einseitig an diesen Factoringanbieter binden würden und ggf. Zeit verlieren, die Sie vor allem bei knapper Liquidität nicht haben. Sie müssten Strafgebühren zahlen, wenn Sie sich in der Zwischenzeit für ein anderes Factoring-Unternehmen entscheiden. - 9Ablehnungsklauseln

Der Vertrag sollte eindeutig regeln, ob und in welchen Fällen der Factor den Ankauf einzelner Rechnungen ablehnen kann. Der hauptsächliche Grund dafür ist die zweifelhafte Bonität eines Debitors. - 10Ausfallrisiko

Beim echten Factoring übernimmt der Factor das Ausfallrisiko zu 100 Prozent. Selbstbeteiligungen oder Strafgebühren für den Fall, dass der Debitor nicht zahlt, sind nicht üblich. - 11Einbeziehung bei Mahnungen

Das Mahnwesen ist ein sensibler Bereich, der sich auch auf Ihre Kundenbindung auswirken kann. Deshalb lassen einige Anbieter für Factoring Unternehmen die Möglichkeit, Mahnungen vor dem Absenden zu überprüfen und zu bestätigen. So können Sie z. B. eingreifen, bevor ein besonders wichtiger Kunde gemahnt wird.

Factoring ist eine erlaubnis- und aufsichtspflichtige Finanzdienstleistung. Das bedeutet, die Anbieter unterliegen der BaFin-Aufsicht.

Fazit: Für das Factoring Unternehmen mit passendem Profil finden

Factoring ist eine Form der Finanzierung, mit der Unternehmen ihre Liquidität verbessern und das Zahlungsausfallrisiko abgeben können. Ein zusätzlicher Nutzen für die Liquiditätsplanung besteht darin, das gesamte Debitoren- und Forderungsmanagement sowie das Inkasso- und Mahnwesen an einen Factoringanbieter auszulagern.

Wenn Sie Factoring als geeignete Finanzierungslösung für Ihre Firma betrachten, suchen Sie nach einem seriösen Factoring-Unternehmen, das zu Ihnen passt. Achten Sie besonders auf die Zusammensetzung der Gebühren und auf die einzelnen Vertragsbedingungen, bevor Sie einen Factoringvertrag unterzeichnen.