Die Kreditversicherung und ihre Varianten auf einen Blick erklärt

Eine Kreditversicherung bezieht sich nicht ausschließlich auf Kredite bei einer Bank. Vielmehr geht es hier generell um die Absicherung von Forderungsausfällen, weshalb auch die Bezeichnung „Forderungsausfallversicherung“ üblich ist. Eine wichtige Rolle spielen dabei Lieferantenkredite.

Kreditversicherung: Inhalte und Leistungen

Lieferantenkredite entstehen, wenn ein Lieferant oder Dienstleister seinen Kunden Zahlungsziele gewährt, was im allgemeinen Geschäftsverkehr ein übliches Vorgehen ist. Das bedeutet, dass der Kunde nicht sofort nach Rechnungstellung oder sogar per Vorkasse bezahlen muss, sondern dass er bis zur Begleichung der Rechnung eine vereinbarte Frist verstreichen lassen kann. Damit ist jedoch auch immer das Risiko von Zahlungsausfällen verbunden. Diese führen zu Verlusten und können unter bestimmten Bedingungen die Liquidität des Lieferanten stark beschädigen oder sogar seine gesamte Existenz bedrohen. Eine vom Lieferanten abgeschlossene Kreditversicherung übernimmt das Zahlungsausfallrisiko und entschädigt ihn im Ernstfall.

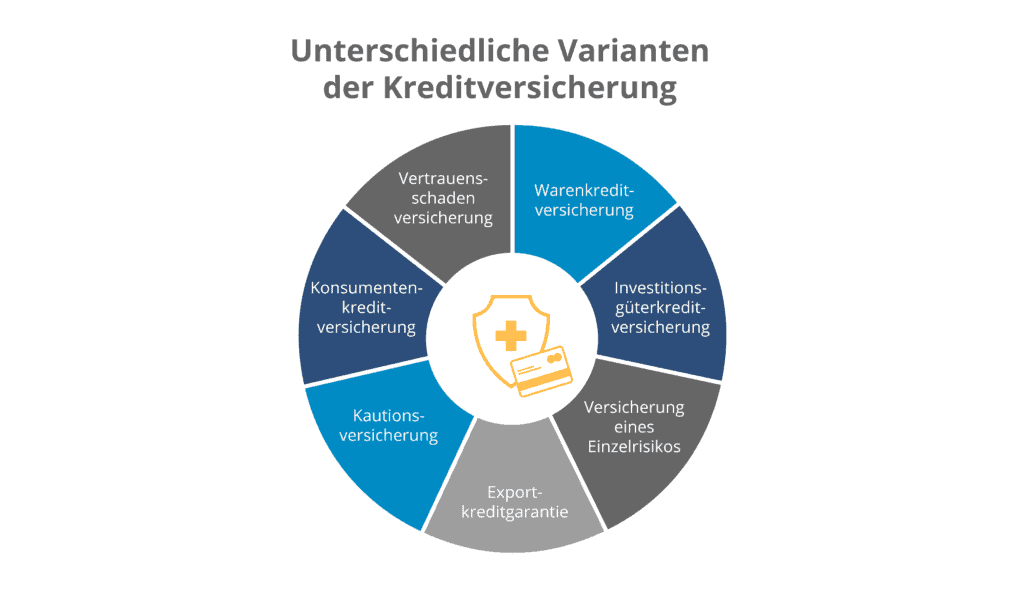

Die verschiedenen Arten der Kreditversicherung

Da die individuelle Situation des Unternehmens bei der Auswahl der Versicherungslösung eine wichtige Rolle spielt, gehören meist verschiedene Varianten der Kreditversicherung zum Programm spezialisierter Anbieter. Folgende Varianten lassen sich unterscheiden:

- Warenkreditversicherung: Wenn von einer Kreditversicherung die Rede ist, so ist damit in den meisten Fällen die Warenkreditversicherung gemeint. Sie deckt das Risiko eines Zahlungsausfalls nach einer Warenlieferung oder Dienstleistung und einer Zahlung auf Ziel ab.

- Investitionsgüterkreditversicherung: Sie funktioniert wie die Warenkreditversicherung, nur dass es um komplexe und teure Investitionsgüter geht, oft mit einem Zahlungsziel von mehreren Monaten oder sogar Jahren. Da diese Güter auftragsgemäß hergestellt werden, sollte auch das Fabrikationsrisiko in den Versicherungsschutz eingeschlossen sein, falls der Kunde noch vor der Lieferung zahlungsunfähig wird.

- Versicherung eines Einzelrisikos (Single Risk Cover): Mit dieser Police sichern Sie einzelne Großaufträge ab, zum Beispiel die Montage einer Industrieanlage.

- Exportkreditgarantie: Eine Forderungsausfallversicherung ist zwar auch für Exportgeschäfte möglich, schließt aber politische Risiken meist nicht mit ein. Dafür gibt es ergänzend die staatliche Exportkreditgarantie (Hermes-Deckung).

- Kautionsversicherung: Diese ist eine Alternative zu Bürgschaften einer Bank oder anderen Gewährleistungen und Garantien, die mitunter von Auftraggebern vor der Erteilung größerer Aufträge erwartet werden. Bei einem durch Fehler des Auftragnehmers entstandenen Schaden wird der Auftraggeber durch die Versicherung entschädigt.

- Konsumentenkreditversicherung: Hierbei werden Banken, Versandhäuser, Autohäuser und andere Unternehmen, die Kredite an Privatpersonen gewähren, gegen das Kreditausfallrisiko geschützt.

- Vertrauensschadenversicherung: Diese gehört zwar nicht direkt zu den Kreditversicherungen, wird aber oft von den gleichen Gesellschaften angeboten. Sie ersetzt Vermögensschäden, die durch unerlaubtes Vorgehen von Mitarbeitern oder ähnlichen Vertrauenspersonen entstehen.

So funktioniert die Warenkreditversicherung

Versicherungsnehmer ist jeweils der Lieferant oder Dienstleister. Die Versicherungsgesellschaft muss wissen, welchen Kunden Lieferantenkredite gewährt werden, damit sie deren Bonität überprüfen kann. Auf dieser Basis legt sie individuelle Kreditlinien fest, bis zu welchen die revolvierenden Forderungen gegenüber den jeweiligen Kunden abgesichert sind. Revolvierend bedeutet, dass die Höhe der Gesamtforderungen gegen einen Kunden innerhalb dieses Rahmens schwankt, weil wiederholt Rechnungen ausgestellt und bezahlt werden.

Die Versicherer führen vor Vertragsbeginn und auch danach regelmäßig Bonitätsprüfungen durch und nutzen dafür Auskünfte der Schufa und anderer Services, ähnlich wie wenn ein Geschäftskonto eröffnet oder Kreditkarten beantragt werden. Zeichnen sich bei einem Kunden Bonitätsprobleme ab, senkt die Versicherung das versicherte Kreditlimit für diesen oder hebt es vollständig auf. Der Versicherungsnehmer wird darüber informiert. Er sollte daraufhin die Zahlungsmodalitäten gegenüber diesem Kunden anpassen und gegebenenfalls nur noch gegen Vorkasse liefern.

Die Kreditversicherer sind damit bereits präventiv tätig, um Zahlungsausfälle zu vermeiden. Trotzdem kommt es vor, dass Kunden nicht zahlen. Viele Versicherer unterstützen dann die Schadensminimierung, weshalb die Kosten für Mediationsverfahren, Inkasso oder Rechtsschutz zum Teil in den Versicherungsschutz integriert sind.

Je nach Versicherer und gewähltem Tarif gibt es Unterschiede, wann der Schadenfall und damit der Leistungsanspruch eintritt. Das kann bei Zahlungsverzug nach Ablauf einer bestimmten Frist ab Rechnungsstellung sein, aber auch erst nach einem abgeschlossenen Mahnverfahren oder wenn der Kunde Insolvenz angemeldet hat. Die Versicherungsgesellschaft zahlt dann den um die vereinbarte Selbstbeteiligung verminderten Nettobetrag an den Lieferanten aus.

Für wen sich die Kreditversicherung lohnt – und für wen nicht

Grundsätzlich eignet sich die Kreditversicherung für Unternehmen, die Waren oder Dienstleistungen auf Ziel verkaufen. Aber natürlich entstehen dafür auch Kosten, welche die Vorteile möglicherweise wieder kompensieren. Prüfen Sie deshalb, ob sich eine Kreditversicherung für Ihr Unternehmen lohnt.

Die Vorteile der Kreditversicherung

Folgende Gründe können dafür sprechen, eine Kreditversicherung abzuschließen. Analysieren Sie, welche Bedeutung diese für Ihr Unternehmen haben:

- Verhinderung von Verlusten

- Sicherung der eigenen Liquidität

- Regelmäßige Bonitätsüberprüfung der Kunden

- Höhere Planungssicherheit

- Reduzierung des Risikos der eigenen Bonitäts-Herabstufung

- Vorteile bei Verhandlungen mit Banken und Geschäftspartnern

Beispiele für Versicherungsfälle

Die folgenden Beispiele zeigen, in welchen Fällen die Kreditversicherung einen größeren Schaden für den Versicherungsnehmer verhindert:

Beispiel 1:

Ein Lebensmittel-Großhändler beliefert regelmäßig in großem Umfang eine Gastronomie-Kette. Diese kann die Rechnungen nicht mehr bezahlen und meldet Insolvenz an. Der Großhändler wird durch die Warenkreditversicherung entschädigt.

Beispiel 2:

Eine Werbeagentur erarbeitet für ein mittelständisches Unternehmen eine umfangreiche Kampagne. Dieses gerät jedoch aufgrund eines Auftragsrückgangs in Zahlungsschwierigkeiten, sodass es die Rechnung nicht wie vereinbart bezahlen kann. Die Werbeagentur erhält den Rechnungsbetrag vom Kreditversicherer und kann so eigene Liquiditätsengpässe vermeiden.

Beispiel 3:

Ein Unternehmen montiert für einen Kunden eine Industrieanlage. Da es sich um eine langfristige Angelegenheit handelt, beträgt die Zahlungsfrist ab der Rechnungsstellung 10 Monate. In diesem Fall ist eine Investitionsgüterkreditversicherung empfehlenswert. Sie zahlt an das leistende Unternehmen, wenn der Kunde aufgrund von Liquiditätsschwierigkeiten in Zahlungsverzug gerät oder Insolvenz anmelden muss.

Wann lohnt sich eine Kreditversicherung?

Analysieren Sie, welche Folgen Zahlungsausfälle einzelner Kunden für Ihr Unternehmen haben. Wenn Sie für viele Kunden arbeiten und dabei relativ geringe Einzelumsätze erzielen, sind gelegentliche Forderungsausfälle meist zu verkraften. Ausnahmen bilden lediglich Unternehmen, deren Kunden in kritischen Branchen angesiedelt sind.

Anders sieht es aus, wenn Sie für wenige Großkunden arbeiten und die einzelnen Aufträge oder Lieferungen einen entsprechend großen Umfang haben. Bereits der Zahlungsausfall bei einem Auftrag oder die Insolvenz eines Kunden können Ihr Unternehmen gefährden.

Auch der Umfang der unternehmerischen Tätigkeit hat Einfluss drauf, ob sich eine Kreditversicherung lohnt. Denn je öfter Sie Zahlungsziele gewähren, desto höher ist auch die Wahrscheinlichkeit, dass Kunden nicht zahlen. Und je höher die Rechnungsbeträge sind, desto schlimmer sind die Auswirkungen eines Zahlungsausfalls für Sie. Betrachten Sie deshalb 500.000 Euro Jahresumsatz und 20.000 Euro an offenen Forderungen als Richtwerte dafür, ab wann eine Warenkreditversicherung ungefähr empfehlenswert ist.

Folgende Unternehmenstypen und Berufsgruppen profitieren in vielen Fällen von einer Kreditversicherung:

- Produktionsunternehmen

- Dienstleister, die Großaufträge erfüllen

- Auf dem Bau oder für andere größere Projekte tätige Handwerker

- Anlagenbauer

- Flugzeugbauer

- Werften

- Großhändler

- Beratende Unternehmen, sofern Großkunden beraten werden

- Designer oder Künstler, die umfangreiche Auftragsarbeiten ausführen

- Selbstständige Ingenieure

- Werbeagenturen

Kosten für eine Kreditversicherung

Kreditversicherer bieten verschiedene Tarife an, zum Teil auch speziell für bestimmte Branchen oder Unternehmensgrößen. Trotzdem sind die Kosten immer eine individuelle Angelegenheit, die von vielen Faktoren beeinflusst werden. Grundsätzlich setzen sie sich aus der Versicherungsprämie und den Gebühren für die Bonitätsprüfung zusammen.

Gebühren entstehen für die Bonitätsprüfungen und liegen, je nach Anbieter und Tarif, zwischen 5 und 100 Euro pro Kunde. Dabei ist die Überprüfung ausländischer Kunden teurer. Mithilfe der Selbstprüfung im Rahmen der vereinfachten Versicherung können Sie diese Gebühren sparen. Das ist für Forderungen bis zur sogenannten Anbietungsgrenze möglich, die im Versicherungsvertrag vereinbart wird und meist zwischen 10.000 und 25.000 Euro liegt.

Für die Versicherungsprämie gibt es zwei mögliche Berechnungsgrundlagen: den geschätzten Jahresumsatz oder die tatsächlichen offenen Posten, welche monatlich neu ermittelt werden. Der Beitragssatz liegt zwischen 1 und 3 Promille der jeweiligen Berechnungsbasis. Folgende Faktoren beeinflussen seine Höhe:

- Höchstentschädigung pro Jahr

- Dauer des Zahlungsziels

- Vereinbarter Selbstbehalt

- Eingeschlossene Leistungen (Fabrikationsrisiko, politische Risiken, Kosten für Inkasso, Rechtsschutz)

- Zeitpunkt des Leistungsanspruchs (in welchem Zeitraum nach Zahlungsverzug oder erst bei abgeschlossenem Mahnverfahren beziehungsweise Insolvenz des Kunden)

- Anteil an Auslandsgeschäften

- Forderungsschäden in der Vergangenheit

- Branche des eigenen Unternehmens

- Branchen der Kunden

- Laufzeit des Versicherungsvertrags

- Zahlungsrhythmus der Versicherungsbeiträge

Beachten Sie auch die individuellen Regelungen zur jährlichen Mindestprämie. Diese unterscheidet sich bei den verschiedenen Anbietern und Tarifen und fällt unabhängig von der berechneten Versicherungsprämie auf jeden Fall an. Da sich die einzelnen Tarife an verschiedenen Umsatzhöhen orientieren, schwankt die Mindestprämie etwa zwischen 500 und 6.000 Euro pro Jahr. Einige Kreditversicherer verzichten auch darauf.

Beispiel:

Der Jahresumsatz liegt bei 1,5 Mio. Euro und als Beitragssatz für die Versicherungsprämie wurden 1,2 Promille vereinbart. Die Mindestprämie pro Jahr beträgt 2.000 Euro. Zusätzlich muss die Bonität von 10 Kunden für jeweils 30 Euro geprüft werden. Die Berechnung der Versicherungsprämie ergibt 1.800 Euro. Da dieser Betrag unter der Mindestprämie liegt, gilt diese und es fallen 2.000 Euro an. Inklusive der zusätzlichen Gebühren von 300 Euro sind pro Jahr 2.300 Euro zu zahlen.

Neben der hier beschriebenen Berechnung gibt es auch einige wenige Versicherungen mit Tabellentarifen. In den meisten Fällen ist die Ermittlung des Beitrags für die Warenkreditversicherung jedoch eine sehr individuelle Angelegenheit, sodass kein direkter Kostenvergleich möglich ist. Für eine erste Orientierung und Übersicht können Sie sich mithilfe des folgenden Formulars einige zu Ihrem Unternehmen passende Angebote zusenden lassen.

2024: Bekannte Anbieter von Kreditversicherungen in Deutschland auf einen Blick

Im Vergleich zu anderen Versicherungsarten gibt es für die Kreditversicherung relativ wenige Anbieter. In Deutschland sind unter anderem folgende Kreditversicherer aktiv:

Die Versicherer haben unterschiedliche Arten von Kreditversicherungen im Programm, wobei der Schwerpunkt auf der Warenkreditversicherung liegt. Die meisten Gesellschaften bieten dafür mehrere Tarife an, die zum Teil auf bestimmte Branchen oder Unternehmensgrößen zugeschnitten sind. Zum Beispiel gibt es bei Euler Hermes die Branchenpolice „Bau“.

Achten Sie auch darauf, welche Risiken mit eingeschlossen sind oder bei Bedarf zusätzlich versichert werden können. So sichert unter anderem die „R+V Warenkreditversicherung plus“ das Fabrikationsrisiko für 12 Monate sowie die Kosten für das Inkasso mit ab. Unterschiedlich sind auch die Fristen, ab denen ein Zahlungsverzug als Schadenfall gilt. Das ist beispielsweise bei der Warenkreditversicherung der Zurich Gruppe Deutschland nach 6 Monaten der Fall.

Weitere mögliche Unterschiede sind:

- Einhaltung von Jahresumsatzgrenzen (maximal oder minimal) als Voraussetzung

- Beschränkungen hinsichtlich der Dauer des Zahlungsziels, das den Kunden gewährt wird

- Mindestprämie

- Selbstbeteiligung

- Höchstentschädigung pro Jahr

- Einschluss vorvertraglicher Risiken

- Rückdeckung von Altforderungen

- Forderungsfranchise (Ab welchem Forderungsbetrag wird entschädigt?)

- Grenze für die vereinfachte Prüfung

- Bonus oder Malus bei guten oder schlechten Schadensquoten

- Mitversicherung von Forderungen gegen Privatpersonen

- Konditionen für Exportgeschäfte

- Gebühren für Bonitätsprüfungen

FAQ – 7 häufige Fragen zur Kreditversicherung

Kreditversicherungen sind ein komplexes Thema, das bei vielen Unternehmern Fragen aufwirft. Die folgenden Antworten klären weitere wichtige Details.

1. Gibt es Umsatzuntergrenzen für die Kreditversicherung?

2. Gibt es auch für Freiberufler eine Kreditversicherung?

3. Liegen die Entschädigungssummen bei 100 %, oder wie werden diese bemessen?

4. Wann gilt ein Kredit als „ausgefallen“?

5. Wie schnell greift eine Kreditversicherung im Schadenfall?

6. Was sind die üblichen Voraussetzungen für den Leistungsanspruch?

7. Was ist im Schadenfall zu tun?

Wichtige Versicherungen für Selbstständige im Überblick

Neben der Kreditversicherung gibt es noch einige weitere Versicherungsarten, die speziell auf die Risiken für Unternehmen und Selbstständige zugeschnitten sind:

| VERSICHERUNGSARTEN | BESCHREIBUNG |

|---|---|

| Betriebshaftpflichtversicherung | Diese leistet Schadenersatz an Dritte, wenn der Schaden im Rahmen der betrieblichen Tätigkeit entstanden ist. |

| Berufshaftpflichtversicherung | Sie sichert die besonderen Risiken bestimmter Berufe ab und leistet bei Schadenersatzforderungen. |

| Vermögenshaftpflicht | Der Schutz ist oft bereits in einer anderen Haftpflichtversicherung enthalten, kann aber auch extra versichert werden. |

| D&O-Versicherung | Das ist eine Haftpflichtversicherung speziell für Führungskräfte. |

| Inhaltsversicherung | Maschinen, Technik, Einrichtung und andere Geschäftsinhalte sind versichert. |

| Betriebsgebäudeversicherung | Unternehmensgebäude werden gegen verschiedene Gefahren versichert. |

Denken Sie darüber hinaus auch an Ihre private Absicherung als Unternehmer durch eine Krankenversicherung sowie Unfallversicherung und eine passende Altersvorsorge.

Fazit zur Kreditversicherung

Kunden, die nicht zahlen, können ein Unternehmen in ernsthafte Schwierigkeiten bringen. So manche unternehmerische Existenz ist dadurch bereits ruiniert worden.

Eine Kreditversicherung kann dieses Risiko abfedern. Analysieren Sie dafür genau, welchen Versicherungsschutz Sie brauchen, und achten Sie bei einem Vergleich auch auf die Details der Tarife.