Schnellcheck Mezzanine-Kapital – die wichtigsten Fragen auf einen Blick

Sie interessieren sich für Mezzanine und suchen einen Einstieg in das Thema? Folgende FAQ-Antworten liefern erste Informationen:

Mezzanine-Kapital: Definition, Formen, Anlaufstellen

Mezzanine ist ein Oberbegriff für mehrere Finanzierungsinstrumente, die sich nicht eindeutig dem Fremd- oder Eigenkapital zuordnen lassen. Sie befinden sich praktisch dazwischen, worauf auch die Bedeutung des italienischen Begriffs „Mezzanine“ hinweist, denn das bedeutet „Zwischengeschoss“.

Typisch dabei ist es, dass die Kapitalüberlassung in jedem Fall nur für einen begrenzten Zeitraum erfolgt und nicht von Sicherheiten abhängt. Außerdem besteht eine Nachrangigkeit nach den Forderungen der Fremdkapitalgeber im Insolvenzfall. Die Kapitalkosten für das Unternehmen setzen sich in den meisten Fällen aus Zinsen sowie Erfolgsbeteiligungen zusammen und sind aufgrund des größeren Risikos für die Geldgeber höher als bei reinen Fremdfinanzierungen.

Mezzanine ist ein Sammelbegriff für verschiedene Finanzierungsinstrumente. Folgende gehören dazu:

- Stille Beteiligung

Dabei handelt es sich um eine Eigenkapitaleinlage, die aber nicht ins Handelsregister eingetragen wird und auch nicht nach außen in Erscheinung tritt. Der stille Gesellschafter erhält eine Gewinnbeteiligung, die Verlustbeteiligung kann ausgeschlossen werden. Sofern er Einfluss auf die Geschäftsführung nehmen kann, handelt es sich um eine atypische stille Beteiligung. - Nachrangdarlehen

Diese vereinbart man grundsätzlich wie normale Darlehen, nur im Insolvenzfall werden die Forderungen daraus nachrangig nach denen der Fremdkapitalgeber aus der Insolvenzmasse bedient. Gesellschafterdarlehen sind, bis auf wenige Ausnahmen, automatisch Nachrangdarlehen. - Partiarisches Nachrangdarlehen

Das sind Nachrangdarlehen, bei denen der Geldgeber entweder alternativ oder zusätzlich zu den Zinszahlungen Erfolgsbeteiligungen erhält. - Genussrechte

Der Kapitalgeber wird am Gewinn, bis zur Höhe seiner Einlage aber auch am Verlust beteiligt. Wenn Genussrechte als handelbare Wertpapiere verbrieft werden, spricht man von Genussscheinen. Der wesentliche Unterschied zu einer Aktie besteht in den fehlenden Mitspracherechten. - Wandelanleihen

Das sind Schuldverschreibungen, bei denen der Kapitalgeber, sofern er das möchte, seinen Rückzahlungsanspruch innerhalb einer Frist in Unternehmensanteile umtauschen kann. - Optionsanleihen

Diese Schuldverschreibungen sind für den Kapitalgeber mit dem Recht verbunden, innerhalb einer Frist Aktien zu einem bestimmten Kurs zu kaufen. Der Rückzahlungsanspruch bleibt weiterhin bestehen.

Wenn Sie Mezzanine-Kapital brauchen, sind Sie nicht unbedingt auf Banken angewiesen. Es gibt grundsätzlich folgende Möglichkeiten:

- Banken

Einige Banken, vor allem Großbanken, bieten ihren Kunden nicht nur Fremdkapital, sondern auch Mezzanine an. - Beteiligungsgesellschaften

Beteiligungsgesellschaften halten Fonds mit dem Kapital verschiedener Investoren, welches dann in Unternehmen mit guten Erfolgsaussichten als Mezzanine-Finanzierung investiert wird. - Private Investoren

Kontakt zu privaten Investoren oder Investoren-Zusammenschlüssen kann auf verschiedene Weise entstehen. Selbst über Crowdinvesting-Plattformen werden zum Teil Mezzanine-Finanzierungen vermittelt.

Es ist typisch für Mezzanine, dass die Kapitalgeber entweder keine oder nur sehr geringe Mitbestimmungsrechte haben, was für viele Unternehmen auch ein Grund ist, sich für eine solche Finanzierung zu entscheiden. Meist werden nur Informations- und Kontrollrechte gewährt.

Vor- und Nachteile von Mezzanine auf einen Blick

Wie auch jede andere Finanzierungsform bringt Mezzanine bestimmte Vor- und Nachteile mit sich. Folgende Tabelle fasst diese zusammen:

Die Höhe der gesamten Kapitalkosten hängt hauptsächlich vom Risiko ab, das der Geldgeber trägt. Es gibt daher Unterschiede zwischen den verschiedenen Varianten des Mezzanine-Kapitals.

Typische Beispiele für eine Mezzanine-Finanzierung

Aufgrund seiner besonderen Eigenschaften kommt Mezzanine-Kapital typischerweise in speziellen Situationen zum Einsatz. Die Gründe dafür sind vielfältig und reichen von fehlenden Optionen auf Fremdkapital über den unerwünschten Einfluss neuer Anteilseigner bis hin zur Verbesserung der Chancen auf günstiges Fremdkapital. Häufige Finanzierungsanlässe sind beispielsweise:

- Wachstumsfinanzierung

Wenn ein Unternehmen wachsen möchte, zum Beispiel durch neue Standorte, Produkte oder den Eintritt in neue Märkte, lassen sich Banken nicht in jedem Fall davon überzeugen und gewähren demzufolge die notwendigen Darlehen nicht oder nicht im gewünschten Umfang. Bei Mezzanine-Kapitalgebern können in diesen Fällen bessere Chancen bestehen, sofern die Erfolgsaussichten günstig bewertet werden. - Konkrete Investitionen

Investitionen von hohem Wert, zum Beispiel in die neuesten Technologien, belasten die Liquidität stark, ohne dass dem sofort entsprechende Einnahmen gegenüberstehen. Bei Mezzanine lassen sich die Rückzahlungsmodalitäten individuell gestalten und die Liquiditätsbelastungen somit in spätere Zeiträume verlagern. - Projekt-/Auftragsfinanzierung

Unternehmen, die Großaufträge bearbeiten, zum Beispiel in der Baubranche, nehmen ebenfalls häufig Mezzanine-Finanzierungen in Anspruch. Grund dafür ist, dass oft größere Aufwendungen vorfinanziert werden müssen, mehrere Projekte parallel laufen, und dadurch viel Eigenkapital gebunden wird. - Starthilfe

Startups in der Wachstumsphase können oftmals Fremdkapitalgebern nicht ausreichend Sicherheiten gewähren und würden mit Eigenkapital-Anteilen an Investoren auch eigenen Einfluss und Mitspracherechte abgeben. Wenn das nicht gewünscht ist, kann Mezzanine eine gute Lösung sein. - Verbesserung der Kreditchancen

Banken bewerten bei der Bonitätsprüfung das Mezzanine-Kapital aufgrund der Nachrangigkeit wirtschaftlich als Eigenkapital, auch wenn es als fremdes Kapital bilanziert wurde. Mezzanine wird deshalb häufig für die Verbesserung der Eigenkapitalquote genutzt, weil in Folge günstigere Fremdfinanzierungen möglich sind. - Unternehmensübernahme/-nachfolge

Mezzanine wird häufig für Management By-outs verwendet, wenn das Management nicht genügend eigenes Kapital für die Übernahme hat. Auch für Leveraged By-outs, bei denen der Eigenkapitalanteil bewusst gering gehalten wird, spielen diese Finanzierungsformen eine wichtige Rolle.

Mezzanine ersetzt das Fremdkapital in der Regel nicht vollständig. Das wäre für das Unternehmen aufgrund der höheren Kapitalkosten zu teuer. Es kommt in der Praxis darauf an, günstige Kombinationen aus verschiedenen Finanzierungsformen unter Beachtung der jeweiligen Vor- und Nachteile zu realisieren.

Kurzcheck – ist Mezzanine sinnvoll für mich?

Sie sind sich nicht sicher, ob eine Mezzanine-Finanzierung das Richtige für Sie ist? Folgende Leitfragen geben Ihnen Orientierung. Wenn Sie die Fragen 1 bis 4 und zusätzlich eine der Fragen 5 bis 9 mit „ja“ beantworten können, ist Mezzanine mit hoher Wahrscheinlichkeit eine geeignete Lösung für Ihr Vorhaben.

- Hat unser Unternehmen gute Erfolgs- und Wachstumschancen?

- Werden wir das Mezzanine-Kapital inklusive Zinsen bzw. Erfolgsbeteiligungen voraussichtlich wie vereinbart zurückzahlen können?

- Können wir potenzielle Mezzanine-Kapitalgeber von den Erfolgschancen ihrer Investition überzeugen?

- Ist der Kapitalbedarf hoch genug, dass sich der organisatorische Aufwand und die damit verbundenen Kosten für eine Mezzanine-Finanzierung lohnen (250 Tsd. bis 5 Mio. Euro)?

- Hätten wir nach einer Mezzanine-Finanzierung bessere Chancen auf günstiges Fremdkapital?

- Gibt es Wachstums- oder Investitionspläne, von denen sich die Banken als Kreditgeber nicht überzeugen ließen?

- Brauchen wir Kapital, um konkrete Aufträge oder Projekte (besser) realisieren zu können?

- Möchten wir es vermeiden, Mitbestimmungsrechte an Eigenkapital-Investoren abzugeben?

- Fehlt das Kapital für eine geplante Unternehmensübernahme?

Was die Höhe der Finanzierung angeht, so haben viele Kapitalgeber Mindest- und Höchstgrenzen definiert, innerhalb derer sie Mezzanine-Finanzierungen anbieten.

FAQ: 10 häufige Fragen zum Mezzanine-Kapital

Sie haben noch Fragen zu Mezzanine? Vielleicht finden Sie die Antwort darauf in diesen FAQ-Antworten:

1. Wie hoch ist das Risiko bei einem Mezzanine-Darlehen?

2. Welche Laufzeit hat Mezzanine-Kapital üblicherweise?

3. Können Mezzanine-Finanzierungen gekündigt werden?

4. Muss Mezzanine-Kapital zweckgebunden eingesetzt werden?

5. Muss ich ein Mezzanine-Darlehen tilgen?

6. Gibt es Gewinnausschüttungen bei einem Mezzanine-Darlehen?

7. Welche Verzinsung fällt bei Mezzanine-Kapital üblicherweise an?

8. Was passiert im Fall einer Insolvenz?

9. Wie hoch sind Mezzanine-Finanzierungen üblicherweise?

10. Wie wird Mezzanine-Kapital bilanziert?

Es ist empfehlenswert, dass Sie sich vor allem hinsichtlich der Bilanzierung und der steuerlichen Absetzbarkeit der Kapitalkosten professionell beraten lassen.

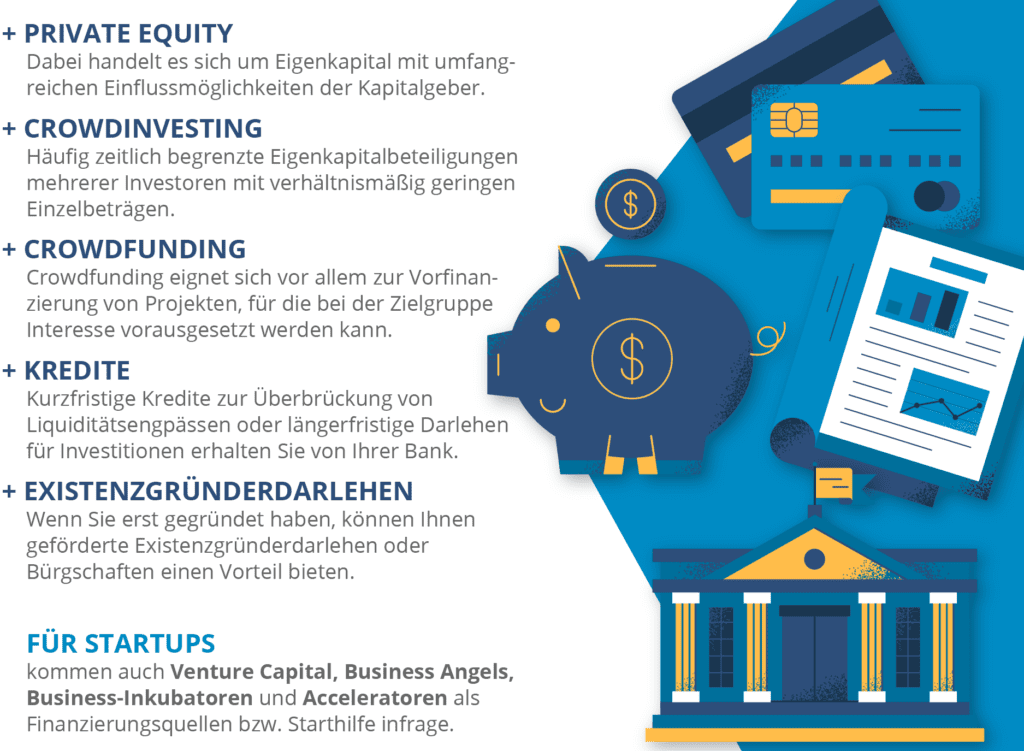

Alternativen zur Mezzanine-Finanzierung

Es gibt noch viele weitere Möglichkeiten der Eigen- und Fremdkapitalfinanzierung, die Sie alternativ oder ergänzend in Ihr Finanzierungskonzept aufnehmen können. Das sind einige Beispiele dafür:

- Private Equity

Wenn Ihr Unternehmen nicht an der Börse notiert ist, haben Sie eventuell die Chance auf privates Beteiligungskapital, das von darauf spezialisierten Gesellschaften mit zeitlicher Begrenzung zur Verfügung gestellt wird. Bei Private Equity handelt es sich um Eigenkapital mit umfangreichen Einflussmöglichkeiten der Kapitalgeber. - Crowdinvesting

Crowdinvesting kann auch als Mezzanine ausgestaltet sein. Häufiger sind jedoch zeitlich begrenzte Eigenkapitalbeteiligungen mehrerer Investoren mit verhältnismäßig geringen Einzelbeträgen. - Crowdfunding

Crowdfunding eignet sich vor allem zur Vorfinanzierung von Projekten, für die bei der Zielgruppe Interesse vorausgesetzt werden kann. Als Gegenleistung für ihre Beiträge erhalten die Spender maximal eine Belohnung, was auch die Kaufoption für ein mithilfe von Crowdfunding entwickeltes Produkt sein kann. - Kredite

Kurzfristige Kredite zur Überbrückung von Liquiditätsengpässen oder längerfristige Darlehen für Investitionen erhalten Sie von Ihrer Bank, wenn Ihr Unternehmen mit guter Bonität oder ausreichend Sicherheiten überzeugen kann. - Existenzgründerdarlehen

Wenn Sie erst gegründet haben, können Ihnen geförderten Existenzgründerdarlehen oder Bürgschaften einen Vorteil bieten.

Speziell für Startups kommen auch Venture Capital, Business Angels, Business-Inkubatoren und Acceleratoren als Finanzierungsquellen bzw. Starthilfe infrage.

Fazit: Kapital für besondere Situationen

Wenn Fremdkapital nicht oder nur zu ungünstigen Konditionen erhältlich ist und eine Eigenkapitalerhöhung aufgrund der damit verbundenen dauerhaften Änderungen in der Gesellschafterstruktur nicht gewünscht wird, kann Mezzanine ein guter Kompromiss sein. In diesem Bereich gibt es verschiedene Instrumente, bei denen jeweils individuelle Besonderheiten zu beachten sind.