Schnellcheck: Die wichtigsten Fragen zur EÜR

Folgende Antworten auf häufig gestellte Fragen erleichtern Ihnen den Einstieg in das Thema:

Lernen Sie im nächsten Abschnitt das Prinzip der Einnahmenüberschussrechnung kennen und erfahren Sie danach, wer sie anwenden darf.

Wie funktioniert die Gewinnermittlung mit der EÜR?

Die Einnahmenüberschussrechnung beruht auf der einfachen Buchführung, für die Sie alle betrieblich veranlassten Einnahmen und Ausgaben mit dem Zeitpunkt ihres Zuflusses oder Abflusses erfassen. Die gesetzliche Grundlage dafür ist § 4 Abs. 3 EStG. Deshalb bezeichnet man Unternehmer, die diese Gewinnermittlungsart nutzen, auch als 4/3-Rechner.

Das Ergebnis für ein Wirtschaftsjahr ergibt sich aus der folgenden Berechnung:

Betriebseinnahmen – Betriebsausgaben = Gewinn/Verlust

Im Gegensatz zur Bilanzierung spielen Forderungen, Verbindlichkeiten und Bestandsveränderungen bei der Einnahmenüberschussrechnung keine Rolle, denn es gilt das Zufluss-Abfluss-Prinzip. Wenn Sie zum Beispiel einem Kunden eine Rechnung stellen, erfassen Sie diese noch nicht als Einnahme, sondern erst die Bezahlung.

Das folgende Video zeigt Ihnen Schritt für Schritt, wie Sie die Einnahmenüberschussrechnung mit Elster erstellen können:

Wer darf eine EÜR erstellen?

Folgende Selbstständige und Unternehmen dürfen ihren Gewinn mit der Einnahmenüberschussrechnung ermitteln:

- Freiberufler (gemäß § 18 Abs. 1 Nr. 1 EStG) dürfen die Einnahmenüberschussrechnung unabhängig von ihrem Umsatz oder Gewinn anwenden, auch als Mitglied einer Partnergesellschaft.

- Gewerbliche Unternehmen sind gemäß § 141 AO zur Einnahmenüberschussrechnung berechtigt, wenn sie pro Jahr nicht mehr als 600.000 € Umsatz und 60.000 € Gewinn erzielen. Dazu zählen Einzelunternehmer (auch eingetragene Kaufleute) und GbR. Andere Personengesellschaften wie die OHG und KG sowie alle Kapitalgesellschaften (UG haftungsbeschränkt, GmbH, AG) sind als Formkaufleute bilanzierungspflichtig.

- Für Land- und Forstwirte gelten ebenfalls die Grenzen von 600.000 € Umsatz und 60.000 € Gewinn pro Jahr. Zusätzlich darf der Wirtschaftswert der bewirtschafteten Fläche nicht über 25.000 € liegen, damit die Einnahmenüberschussrechnung erlaubt ist. In der Land- und Forstwirtschaft kann aber auch die Gewinnermittlung nach Durchschnittssätzen eine Alternative sein.

Ebenso wenden viele Vereine und Stiftungen die Einnahmenüberschussrechnung an. In diesen Fällen kann sie auch für die Körperschaftssteuer relevant sein. Wenn ein Verein mit seinem wirtschaftlichen Geschäftsbetrieb die Grenzen von 600.000 € Umsatz und 60.000 € Gewinn pro Jahr überschreitet, muss er bilanzieren.

Wichtig zu wissen:

Vor- und Nachteile von EÜR und Bilanz im Vergleich

Auch wenn Sie zur Einnahmenüberschussrechnung berechtigt sind, dürfen Sie freiwillig die Gewinnermittlung durch den Betriebsvermögensvergleich wählen. Das bedeutet, Sie erfassen die laufenden Geschäftsvorfälle mit der doppelten Buchführung und erstellen zum Jahresabschluss eine Bilanz sowie eine Gewinn- und Verlustrechnung. An diese Entscheidung sind Sie grundsätzlich für 3 Wirtschaftsjahre gebunden. Folgende Vor- und Nachteile können Ihre Wahl beeinflussen:

Vor- und Nachteile EÜR:

Vor- und Nachteile Bilanz:

Für viele Selbstständige ist die Einnahmenüberschussrechnung eine einfache und kostengünstige Variante der Gewinnermittlung. Die freiwillige Bilanzierung kann sich lohnen, wenn Sie ein schnelles Unternehmenswachstum planen, Kredite benötigen oder komplexere Geschäftsvorfälle erfassen müssen.

EÜR ausfüllen – so geht’s

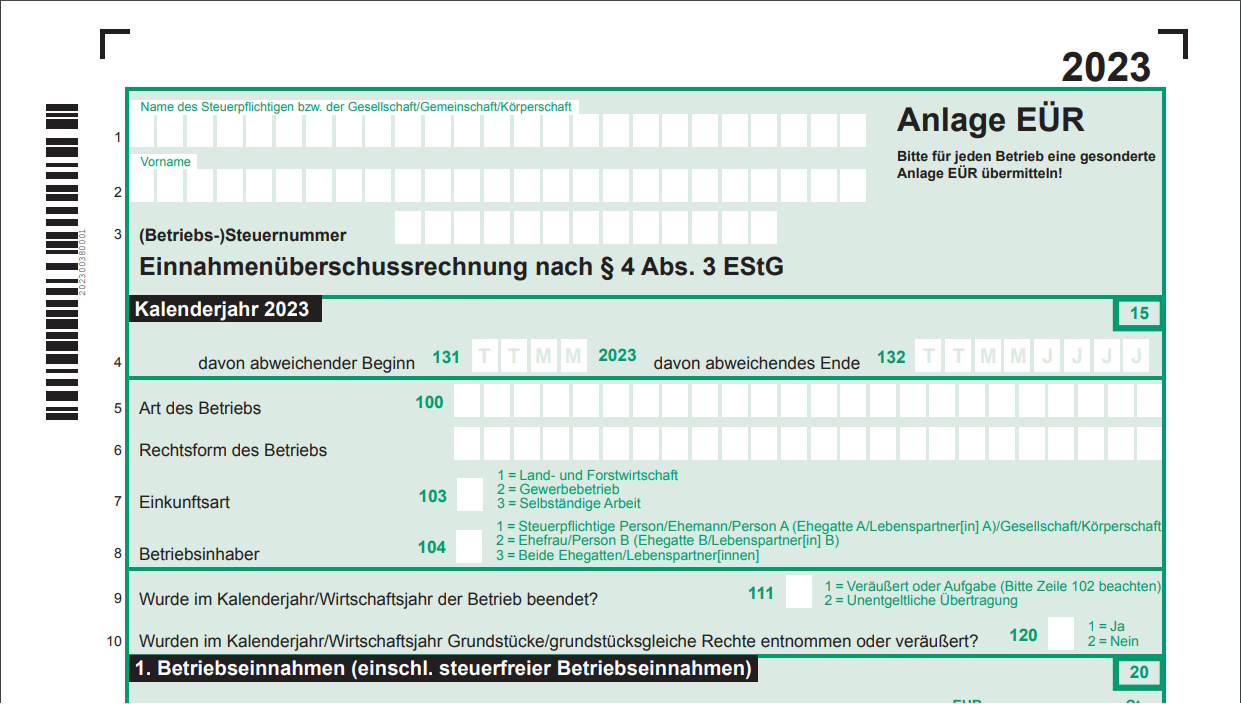

Die offizielle Anlage EÜR der Finanzverwaltung ergänzt für Freiberufler, in der Landwirtschaft und im Kleingewerbe die Steuererklärung. Entsprechend tragen Sie den ermittelten Gewinn in die Anlage S, L oder G zu Ihrer Einkommensteuererklärung ein. Im Folgenden erhalten Sie einen kurzen Überblick über die wesentlichen Bestandteile der Einnahmenüberschussrechnung. Eine umfangreichere Anleitung bietet unser Artikel zur Anlage EÜR.

Betriebseinnahmen

Nach allgemeinen Angaben zum Unternehmen und Wirtschaftsjahr erfassen Sie in der Anlage EÜR zunächst die Betriebseinnahmen. Füllen Sie hier nur Felder aus, die für Sie relevant sind. Das hängt davon ab, ob Sie die Kleinunternehmerregelung nutzen können, als Land- oder Forstwirt die Durchschnittssatzbesteuerung gemäß § 24 UStG anwenden beziehungsweise der regulären Umsatzbesteuerung unterliegen.

Regulär umsatzsteuerpflichtige Betriebseinnahmen tragen Sie mit dem Nettobetrag und getrennt von denen ein, die steuerfrei oder nicht steuerbar sind, die dem ermäßigten Steuersatz von 0 % unterliegen und für die der Leistungsempfänger die Umsatzsteuer schuldet (Reverse-Charge-Verfahren). Auch Kleinunternehmen müssen nicht steuerbare oder bestimmte steuerfreie Umsätze separat erfassen. Weiterhin tragen umsatzsteuerpflichtige Unternehmen die vereinnahmte Umsatzsteuer ein.

Weitere Eintragungen sind notwendig, wenn Umsatzsteuer von Finanzamt erstattet oder verrechnet wurde oder wenn Sie Anlagevermögen verkauft beziehungsweise entnommen haben. Die private Nutzung von Firmenfahrzeugen sowie andere Sach-, Nutzungs- und Leistungsentnahmen erfassen Sie hier ebenfalls.

Für die Zurechnung der Betriebseinnahmen zum Wirtschaftsjahr gilt grundsätzlich das Zuflussprinzip. Ausnahmen gibt es für regelmäßige Einnahmen, die wirtschaftlich dem alten Wirtschaftsjahr zuzurechnen sind und innerhalb von 10 Tagen nach dem Abschlussstichtag eingehen, zum Beispiel für Abonnements oder Mieteinnahmen (10-Tages-Regel).

Betriebsausgaben

Eintragungen zu den Betriebsausgaben machen den größten Teil der Anlage EÜR aus. Die hier zuerst genannte Betriebsausgabenpauschale für bestimmte Berufsgruppen ersetzt die Angaben zu den tatsächlichen Betriebsausgaben. Diese Wahlmöglichkeit besteht für folgende Berufe:

- selbstständige Schriftsteller und Journalisten (hauptberuflich)

- wissenschaftliche, künstlerische und schriftstellerische Tätigkeiten (nebenberuflich)

- Lehr- und Prüfungstätigkeiten (nebenamtlich)

- Kindertagespflege

Die Betriebsausgaben entsprechen in diesen Fällen bestimmten Prozentsätzen der Einnahmen, deren Höhe Sie der offiziellen Anleitung zur Anlage EÜR entnehmen können. Hier finden Sie auch die Maximalbeträge, die Sie dafür ansetzen können.

Eine der nächsten beiden Zeilen kann für Weinbau- oder Forstbetriebe relevant sein, die ebenfalls nicht die tatsächlichen Betriebsausgaben ansetzen müssen, sondern stattdessen einen Richtbetrag oder die Forstwirtschaftspauschale angeben dürfen. Sie füllen dafür die Anlage LuF aus und übernehmen den betreffenden Wert in die Anlage EÜR.

Die nächsten Zeilen sind für die meisten Unternehmen relevant, denn hier geht es um Waren, Rohstoffe und Hilfsstoffe, bezogene Fremdleistungen sowie Löhne, Gehälter und Versicherungsbeiträge für eigenes Personal.

Weiterhin tragen Sie unter den Betriebsausgaben die Absetzungen für Abnutzung auf das Anlagevermögen ein. Dafür müssen Sie zusätzlich die Anlage AVEÜR ausfüllen, in der Sie sämtliche Positionen des Anlagevermögens erfassen und ausgehend von den Buchwerten, Zugängen und Abgängen die AfA-Beträge ermitteln. Diese übernehmen Sie in die Anlage EÜR. Die Möglichkeiten für die Sofortabschreibung geringwertiger Wirtschaftsgüter beziehungsweise der Bildung von Sammelposten bestehen auch im Zusammenhang mit der Einnahmenüberschussrechnung.

Auch folgende Kategorien für Betriebsausgaben fließen in die Einnahmenüberschussrechnung ein und umfassen jeweils mehrere Positionen:

- Raumkosten und sonstige Grundstücksaufwendungen (ohne häusliches Arbeitszimmer)

- Sonstige unbeschränkt abziehbare Betriebsausgaben

- Beschränkt abziehbare Betriebsausgaben

- Kraftfahrzeugkosten und andere Fahrtkosten

Gewinnermittlung

Im nächsten Abschnitt erfolgt die Berechnung des Gewinns oder Verlusts. Den Ausgangspunkt bildet die Subtraktion der Betriebsausgaben von den Betriebseinnahmen. Beide Werte haben Sie weiter oben bereits berechnet. Sie übertragen sie in die jeweiligen Felder.

Um den steuerpflichtigen Gewinn oder Verlust zu erhalten, erfolgen danach noch einige Korrekturen, falls diese für Sie relevant sind. Dazu gehören unter anderem:

- Steuerfreie Einnahmen

- Nicht abziehbare Betriebsausgaben

- Investitionsabzugsbeträge

- Gewinnzuschlag

- Korrekturen bei Wechsel der Gewinnermittlungsart

- Ergebnisanteile aus Beteiligungen an Personengesellschaften

- Hinzurechnungsbetrag für nicht abziehbare Schuldzinsen, der aus der Anlage SZ übernommen wird

Für Personengesellschaften (GbR) wird anschließend der für die gesonderte Feststellung anzusetzende Gewinn oder Verlust ermittelt.

Ergänzende Angaben

Falls Sie Rücklagen oder stille Reserven gebildet, übertragen beziehungsweise aufgelöst haben, folgen in der Anlage EÜR noch einige ergänzende Angaben dazu. Diese müssen Sie auf einem gesonderten Blatt erläutern.

Im 5. und letzten Abschnitt der Anlage EÜR folgen Angaben zu Privatentnahmen und -einlagen bei Einzelunternehmen. Das betrifft Geld-, Sach-, Leistungs- und Nutzungswerte. Mit diesen Angaben soll überprüft werden, ob Überentnahmen vorliegen. Das heißt, dass die Summe der Privatentnahmen größer ist als die aus Gewinn und Privateinlagen. In diesem Fall sind Schuldzinsen nur begrenzt als Betriebsausgaben abziehbar.

In diesem Zusammenhang müssen Sie als Einzelunternehmer die Anlage SZ ausfüllen, falls Ihre Schuldzinsen im Wirtschaftsjahr über 2.050 € lagen. Zinsen, die für die Finanzierung des Anlagevermögens anfallen, sind hier ausgenommen. In der Anlage SZ ermitteln Sie einen Hinzurechnungsbetrag, den Sie in der Anlage EÜR unter Gewinnermittlung in die Zeile 96 eintragen. Gesetzliche Grundlage dafür ist § 4 Abs. 4a EStG.

Besonderheiten

Wie bereits erwähnt, müssen Unternehmer neben der Anlage EÜR in den meisten Fällen auch die Anlage AVEÜR für das Anlagevermögen und in besonderen Situationen die Anlage LuF für bestimmte Weinbau- und Forstbetriebe sowie die Anlage SZ bei Schuldzinsen über 2.050 € abgeben. Für Gesellschafter von Personengesellschaften können unter bestimmten Voraussetzungen zusätzlich die Anlagen ER (Ergänzungsrechnung), SE (Sonderbetriebseinnahmen und -ausgaben) und AVSE (Anlagevermögen zur Anlage SE) relevant sein.

Beachten Sie weiterhin im Zusammenhang mit der Einnahmenüberschussrechnung folgende Besonderheiten:

- Es gilt das Zufluss-Abfluss-Prinzip. Das heißt, Betriebseinnahmen und -ausgaben entstehen zum Zeitpunkt der Zahlung.

- Da Bestandsveränderungen für die Einnahmenüberschussrechnung nicht relevant sind, müssen Sie keine Inventur durchführen.

- Kreditzinsen gehören zu den Betriebsausgaben, die Tilgungsraten jedoch nicht. Ebenso ist der aufgenommene Kreditbetrag keine Betriebseinnahme.

- Gezahlte oder erhaltene Anzahlungen sind zum Zahlungszeitpunkt Betriebsausgaben/-einnahmen.

- Privatentnahmen und -einlagen sind keine Betriebsausgaben beziehungsweise -einnahmen. Dokumentieren Sie diese trotzdem, da Sie bei der Einnahmenüberschussrechnung entsprechende Angaben machen müssen.

- Vereinnahmte Umsatzsteuer und USt-Erstattungen gelten als Betriebseinnahmen, gezahlte Vorsteuer und USt-Nachzahlungen als Betriebsausgaben.

- Die Abführung der Umsatzsteuer kann nur nach vereinnahmten Entgelten erfolgen (Ist-Versteuerung). Die Vorsteuer können Sie jedoch bereits bei Rechnungseingang beim Finanzamt geltend machen (Soll-Versteuerung).

- Für regelmäßige Einnahmen und Ausgaben gilt die 10-Tages-Regel. Wenn die Zahlung innerhalb von 10 Tagen vor oder nach dem Abschlussstichtag erfolgt, wird sie dem Jahr zugerechnet, in dem die wirtschaftliche Ursache dafür liegt.

- Da die Einnahmenüberschussrechnung keine Forderungen und Verbindlichkeiten beachtet, sind Debitoren- und Kreditorenkonten nicht vorgesehen. Sie können jedoch eine separate Kontokorrentbuchhaltung einrichten. Viele Buchhaltungsprogramme unterstützen das.

- Für geringwertige Wirtschaftsgüter gelten die gleichen Abschreibungsvereinfachungen wie bei der Bilanzierung. Ab 2024 erhöhen sich dafür die Grenzbeträge. Bis 1.000 € Anschaffungswert darf dann eine Sofortabschreibung erfolgen. In die Sammelposten können Anschaffungen zwischen 250 € und 5.000 € eingehen, die über 3 Jahre abgeschrieben werden.

- Führen Sie ein Anlageverzeichnis für alle Wirtschaftsgüter mit einem Anschaffungswert ab 250 €.

- Sie sind als 4/3-Rechner nicht dazu verpflichtet, ein separates Kassenbuch zu führen.

- Rücklagen können Sie mit der Einnahmenüberschussrechnung bilden, Rückstellungen für ungewisse Verbindlichkeiten nicht.

- Bewahren Sie alle Belege geordnet auf und achten Sie bei elektronischer Archivierung auf die GoBD-Konformität.

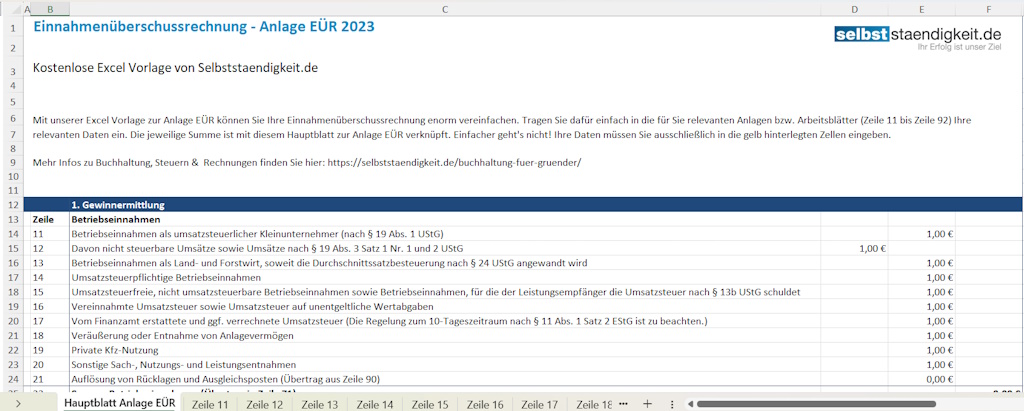

Einnahmenüberschuss-Vorlage zum kostenfreien Download

Es spart Zeit, wenn Sie die Einnahmen und Ausgaben bereits bei der laufenden Erfassung den einzelnen Positionen der Anlage EÜR zuordnen. Mit unserer kostenlosen Excel-Vorlage ist das kein Problem. Sie tragen die Beträge auf den zugehörigen Blättern ein und die Summen werden automatisch in die Haupttabelle übernommen. Da diese ebenso gegliedert ist wie die Anlage EÜR, können Sie die Werte einfach übertragen.

Buchhaltungssoftware für EÜR: Welche ist geeignet?

Als Alternative zur Excel-Tabelle verwenden viele Selbstständige für ihre Einnahmenüberschussrechnung eine Buchhaltungssoftware. Geeignete Lösungen gibt es unter anderem von Lexoffice und SevDesk.

Ein wichtiger Vorteil dieser Tools ist, dass Sie Belege digital erfassen und gemäß GoBD rechtssicher archivieren können. Weiterhin lassen sich die laufenden Einnahmen und Ausgaben unkompliziert den richtigen Positionen zuordnen. Zum Jahresabschluss rufen Sie die Einnahmenüberschussrechnung ab und senden diese Ihrem Steuerberater oder über eine ELSTER-Schnittstelle direkt an das Finanzamt.

Viele Programme enthalten weitere nützliche Funktionen, zum Beispiel die automatisierte Erstellung von Angeboten und Rechnungen oder das elektronische Kassenbuch. Für die unterjährige Bewertung der wirtschaftlichen Entwicklung kann die Ausgabemöglichkeit einer BWA sinnvoll sein, welche die Besonderheiten der Einnahmenüberschussrechnung berücksichtigt. Überprüfen Sie vor der Entscheidung für eine dieser Lösungen, was Sie genau brauchen und welchen Funktionsumfang das Programm bietet.

Fazit: Einnahmenüberschussrechnung als einfache Alternative

Freiberuflern und kleinen Unternehmen steht mit der EÜR eine Option offen, ihre Buchhaltung und Gewinnermittlung einfacher und kostengünstiger zu gestalten. Sie bietet allerdings keinen so aussagekräftigen Einblick in die wirtschaftlichen Verhältnisse des Unternehmens wie Bilanzen, was auch die Kreditbeschaffung erschweren kann.

Obwohl die Erstellung einer Einnahmenüberschussrechnung einfacher ist als die Bilanzierung, sind viele Besonderheiten zu beachten und deshalb Fachkenntnisse notwendig. Die Unterstützung durch einen Steuerberater ist deshalb oft ratsam. Geeignete Buchführungssoftware hilft Ihnen bei der Erfassung der laufenden Geschäftsvorfälle und bietet häufig zusätzliche nützliche Funktionen.