Berufshaftpflichtversicherung für Selbstständige – alles Wichtige auf einen Blick

Bei der Ausübung Ihrer beruflichen Tätigkeit kann es passieren, dass Sie einem Dritten Schaden zufügen. So können Selbstständige und Freiberufler zum Beispiel aufgrund einer unzutreffenden Beratung oder aufgrund eines fehlerhaften Gutachtens mit ihrem gesamten Vermögen haftbar gemacht werden. Die Berufshaftpflichtversicherung schützt Sie vor den finanziellen Folgen der Ersatzansprüche Dritter. Sie sollten daher unbedingt überprüfen, ob Sie auf diese Versicherung verzichten können. Und Achtung: In einigen Berufen ist die Berufshaftpflichtversicherung sogar gesetzlich vorgeschrieben.

Das folgende Kurzvideo gibt Ihnen einen Überblick zum Thema Berufshaftpflichtversicherung:

Berufshaftpflicht – ein Begriff für verschiedene Sachverhalte

Der Begriff der Berufshaftpflicht wird nicht immer einheitlich verwendet, weshalb Sie bei einem Vergleich die Details des jeweiligen Tarifs und die Eignung für Ihre persönliche Situation prüfen müssen. Zum einen wird die Berufshaftpflichtversicherung oft als Oberbegriff für die Kombination aus Betriebs- und Vermögensschadenshaftpflicht verwendet. In diesem Fall bezieht sich der Versicherungsschutz auf das gesamte Unternehmen und deckt durch betriebliche Tätigkeiten verursachte Sach- und Personenschäden sowie Vermögensschäden ab. Dabei sind auch die durch Mitarbeiter verursachten Schäden versichert.

Daneben gibt es die Berufshaftpflichtversicherung für bestimmte Berufe. Diese ist auf eine Person bezogen, die selbstständig oder in einem Angestelltenverhältnis tätig sein kann. Weiterhin existieren auch Berufs- oder Diensthaftpflichtversicherungen speziell für Angestellte, etwa im öffentlichen Dienst.

Wer muss sich versichern und für wen ist es empfehlenswert?

Bestimmte Berufsgruppen, deren Arbeit besonders risikobehaftet ist, müssen eine Berufshaftpflichtversicherung mit jeweils gesetzlich vorgeschriebenen Mindestdeckungssummen abschließen. Welche Schäden versichert werden müssen, hängt vom jeweiligen Risiko ab.

Zum Beispiel muss sich ein Arzt gegen Personenschäden versichern und ein Rechtsanwalt gegen Vermögensschäden. Ein zusätzlicher Schutz gegen die anderen Schadensgruppen ist freiwillig möglich. Folgende Berufe sind von dieser Pflicht betroffen.

| BERUF | SCHADEN |

|---|---|

| Arzt | Diagnose- oder Behandlungsfehler eines Arztes können beim Patienten zu gravierenden gesundheitlichen Schäden führen. |

| Hebamme | Zu spät erkannte Komplikationen bei der Geburt können eine lebenslange Behinderung des Kindes zur Folge haben. |

| Apotheker | Ein versehentlich falsch ausgehändigtes oder hergestelltes Medikament hat möglicherweise schwerwiegende Folgen für den Patienten. |

| Rechtsanwalt | Anwälte versäumen mitunter wichtige Fristen. Die Folge ist möglicherweise ein Vermögensschaden für den Mandanten. |

| Notar | Unterläuft bei einer Beglaubigung oder Beurkundung ein Fehler, kann das Rechtsgeschäft ungültig sein und dem Mandanten entsteht finanzieller Schaden. |

| Steuerberater | Ein Fehler bei der Buchhaltung oder Steuererklärung oder ein Fristversäumnis können Vermögensschäden verursachen. |

| Wirtschaftsprüfer | Wenn ein Wirtschaftsprüfer Fehler im Jahresabschluss übersieht, kann das für den Mandanten Ärger mit den Finanzbehörden zur Folge haben. |

| Versicherungsmakler | Der Makler vermittelt versehentlich einen Versicherungsschutz, der für den Kunden zu teuer ist oder die falschen Leistungen einschließt. |

| Finanzanlagenvermittler | Der Ermittler empfiehlt Anlageformen, die sich für den Kunden nicht eignen und deshalb einen Vermögensschaden nach sich ziehen. |

| Inkassodienstleister | Inkassodienstleister unterstützen ihre Kunden beim Forderungsmanagement und gehören somit zu den beratenden Unternehmen. Daher sind auch Beratungsfehler mit einem Vermögensschaden als Folge nicht ausgeschlossen. |

| Gutachter | Gutachten sind Grundlagen für wichtige Entscheidungen in vielen Bereichen. Fehler können sowohl zu Vermögens- als auch zu Sach- und Personenschäden führen. |

| Ingenieur | Wenn einem beratenden Ingenieur bei der Planung eines Projekts ein Fehler unterläuft, kann das hohe Vermögens-, Sach- und im schlimmsten Fall auch Personenschäden zur Folge haben. |

| Architekt | Auch Architekten müssen besonders sorgsam arbeiten und schon kleine Berechnungs-, Mess- oder Protokollfehler können großen Schaden anrichten. |

| Bewachungsunternehmer | Schäden können beispielsweise entstehen, wenn trotz der Bewachung eines Objekts eingebrochen wird oder wenn Auseinandersetzungen mit verdächtigen Personen zu Verletzungen führen. |

Darüber hinaus braucht nahezu jedes Unternehmen eine Betriebshaftpflichtversicherung. Aber wo liegt der Unterschied. Die Berufshaftpflicht ist für Freiberufler wichtiger als die Betriebshaftpflicht. Aber sie ersetzt diese nicht. Rutscht beispielsweise ein Patient in der Arztpraxis aus und verletzt sich, greift nicht die Berufshaftpflicht, aber die Betriebshaftpflicht. Prüfen Sie daher, ob Sie nicht beide Versicherungen miteinander kombinieren sollten. Zusätzlich ist die Vermögensschadenshaftpflicht für viele beratende und dienstleistende Unternehmen empfehlenswert. Das betrifft zum Beispiel Unternehmensberater oder Webmaster. Für IT-Dienstleister gibt es übrigens auch die IT-Haftpflicht als Spezialform oder Ergänzung der Betriebshaftpflicht.

Leistungen einer Berufshaftpflicht

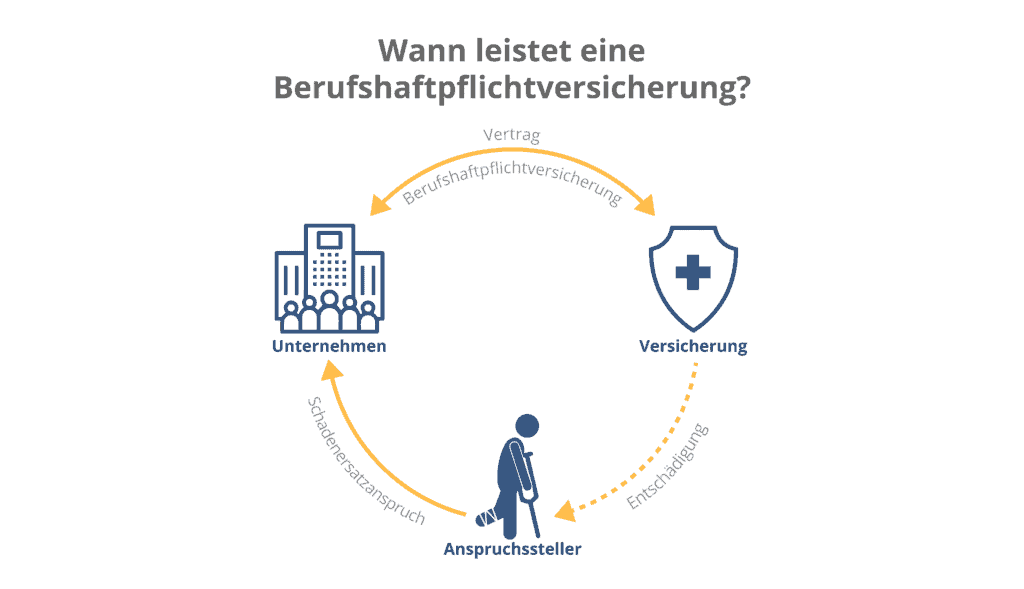

Wenn Sie in Verbindung mit Ihrer beruflichen Tätigkeit einem Dritten Schaden zugefügt haben und dieser Schadenersatzansprüche geltend macht, greift die Berufshaftpflichtversicherung. Sie zahlt zunächst gegebenenfalls für die Überprüfung der Rechtmäßigkeit dieser Ansprüche und erstattet dann den Schaden abzüglich einer vereinbarten Selbstbeteiligung.

Ein Bestandteil ist die Versicherung von Sach- und Personenschäden, die auch Bestandteile einer Betriebshaftpflichtversicherung sind. Dafür wird eine einheitliche, meist relativ hohe Deckungssumme vereinbart. Denn wenn man vom schlimmsten Fall ausgeht, können diese Schäden Millionenbeträge erreichen.

Die Vermögensschadenhaftpflicht ist eine weitere Komponente der Berufshaftpflichtversicherung. Sie greift dort, wo durch einen Berufsfehler einer dritten Person finanzieller Schaden entstanden ist. Das betrifft hauptsächlich beratende Berufe, IT-Dienstleister und Gutachter. Die Deckungssumme ist im Normalfall niedriger als bei Sach- und Personenschäden.

Für viele Selbstständige und Unternehmen ist es sinnvoll, beide Bestandteile miteinander zu kombinieren. Dann besteht ein Schutz gegen Personen-, Sach- und Vermögensschäden.

Das kostet eine Berufshaftpflichtversicherung

Die Beiträge für die Berufshaftpflicht hängen stark vom Beruf und den damit verbundenen Risiken ab. Während zum Beispiel ein Schreibdienstleister eine Vermögensschadendeckung von 100.000 Euro mit etwa 8 Euro Monatsbeitrag versichern kann, zahlt eine Hebamme für eine Personen- und Sachschadendeckung von 5 Mio. Euro circa 100 Euro pro Monat.

Folgende Faktoren beeinflussen die Kosten, wobei einige nur bei bestimmten Berufen eine Rolle spielen:

- individuelles Berufsrisiko

- benötigte Leistungsbestandteile (Sach- und Personenschäden oder Vermögensschäden oder beides)

- Höhe der Deckungssummen

- Höhe der Selbstbeteiligung

- Ausbildung und Berufserfahrung

- Selbstständig oder angestellt

- Ausführung besonders risikobehafteter Arbeiten

- Erfüllung organisatorischer Standards zur Risikominimierung

- Unternehmensgröße

- Vertragslaufzeit

- Zahlungsrhythmus

Die besten Tarife 2024 für Ihre Berufshaftpflichtversicherung

Mit dem Vergleichsformular können Sie auf der Grundlage individueller Angaben mehrere zu Ihnen passende Angebote ermitteln. Prüfen Sie aber vor einem Vertragsabschluss gründlich alle Tarifdetails.

Damit Sie sich einen ersten Überblick über Preise und Leistungen verschaffen können, sind im Folgenden einige Beispiele aufgeführt. Es handelt sich im Wesentlichen um kleine Unternehmen oder einzelne Freiberufler. Wo es sinnvoll war, wurde die Betriebs- mit der Vermögensschadenhaftpflicht kombiniert. Es liegt jeweils eine Vertragsdauer von 3 Jahren und eine jährliche Zahlungsweise zugrunde.

| BERUF | VERSICHERER | PERSONEN- UND SACHSCHÄDEN | VERMÖGENS- SCHÄDEN | SELBST- BETEILIGUNG | VORAUS- SICHTLICHER JAHRES- BEITRAG (gerundet) |

|---|---|---|---|---|---|

| Physiotherapeut | Gothaer | 5 Mio. € | 0 € | 0 € | 181 € |

| Heilpraktiker | AXA | 3 Mio. € | 0 € | 500 € | 230 € |

| Steuerberater | ERGO | 3 Mio. € | 500.000 € | 1.000 € | 606 € im 1. Jahr, danach 1.212 € |

| Angestellte in Verkehrsunternehmen | DEVK | 5 Mio. € | 250.000 € | 150 € für verlorene Schlüssel | ? |

| Niedergelassener Hausarzt | HDI | 5 Mio. € | 0 € | 0 € | 476 € im 1. Jahr, danach 595 € |

| Angestellter Zahnarzt | Janitos | 5 Mio. € | 0 € | 250 € | 296 € |

| Hebamme | Die Continentale | 5 Mio. € | 0 € | 0 € | 1.178 € |

| Architekt | Markel | 3 Mio. € | 0 € | 2.500 € | 2.727 € |

| Rechtsanwalt | Zurich | 3 Mio. € | 500.000 € | 1.500 € | 1.025 € |

| Versicherungsvermittler | Allianz | 1 Mio. € | 2 Mio. € | 500 € | 1.158 € |

Schadensbeispiele – hier ist eine Berufshaftpflichtversicherung sinnvoll

Die folgenden Beispiele sind Fälle für die Berufshaftpflichtversicherung. Sie zeigen, dass diese für ganz verschiedene Unternehmen sinnvoll sein kann.

1. Beispiel: Verletzung von Schutzrechten

Eine Agentur entwirft die Werbekampagne für ein Unternehmen und verletzt dabei durch die Wahl einer bestimmten Farbkombination gewerbliche Schutzrechte. Das Unternehmen sieht sich daraufhin Schadenersatzforderungen des Rechteinhabers gegenüber, für die es die Werbeagentur haftbar macht.

2. Beispiel: Verstoß gegen die DSGVO

Ein selbstständiger Webdesigner erstellt für einen Kunden eine Website. Er bindet versehentliche eine Datenschutzerklärung ein, die nicht der DSGVO entspricht. Daraufhin erhält der Kunde eine Abmahnung und muss ein Bußgeld zahlen. Den Betrag fordert er als Schadenersatz vom Webdesigner zurück. In diesem Fall zahlt die Versicherung. Sie zahlt allerdings nicht, wenn der Versicherte selbst ein Bußgeld auferlegt bekommt.Erklären Sie in Ihrer Datenschutzerklärung, inwieweit personenbezogene Daten erhoben werden. Ein Muster der Datenschutzerklärung hilft Ihnen bei der Erstellung.

3. Beispiel: Beratungsschaden

Ein IT-Berater übernimmt die technische Betreuung für den Onlineshop eines Kunden. Durch einen Fehler ist diese über mehrere Stunden nicht erreichbar. Den Umsatzverlust stellt der Kunde dem Berater als Schadenersatz in Rechnung.

4. Beispiel: Schaden durch eigene Mitarbeiter

Der Mitarbeiter eines Reinigungsunternehmens verliert den Generalschlüssel für ein Bürogebäude, sodass alle Schließanlagen ausgetauscht werden müssen. Hier greift die Betriebshaftpflicht, in der auch die Mitarbeiter versichert sind.

5. Beispiel: Übersetzungsfehler

Der Übersetzungsfehler in einer technischen Bedienungsanleitung führt zu Anwendungsfehlern und Folgeschäden. Dem Hersteller des Geräts entstehen Verluste. Diese fordert er als Schadenersatz vom Übersetzer ein.

Deckungssummen richtig ermitteln: So funktioniert’s

Wie hoch die jeweiligen Deckungssummen sein sollten, richtet sich immer nach dem individuellen Risiko. Es gibt dafür keinen allgemeingültigen Standard. Die Deckungssummen für Sach- und Personenschäden sowie für Vermögensschäden werden einzeln vereinbart, sofern beides notwendig ist. Gehen Sie vom maximalen Schaden aus, der für Ihren Beruf oder Ihr Unternehmen vorstellbar ist. Orientierung dafür bietet Ihnen der oben vorgestellte Versicherungsvergleich, dessen Ergebnisse geeignete Kombinationen von Deckungssummen vorstellen.

Die Deckungssummen für Personen- und Sachschäden sind tendenziell höher als die für Vermögensschäden. Denn eine schwere Verletzung mit bleibenden Schäden oder ein vollständig durch Feuer vernichtetes Gebäude verursachen schnell Schäden in Millionenhöhe. Deshalb liegen die Deckungssummen für Heilberufe bei 3 bis 5 Mio. Euro, was Personen- und Sachschäden angeht. Bei den beratenden Berufen wie Rechtsanwalt oder Steuerberater genügen für diese Position 1 Mio. Euro. Dazu kommt noch die Deckungssumme für Vermögensschäden in Höhe von etwa 500.000 Euro.

Das sind aber nur Orientierungswerte, die nicht unbedingt zu Ihrer individuellen Situation passen müssen. Wenn Sie sich nicht sicher sind, welche Deckungssumme zu Ihnen passt, können Sie auch bei Ihrem Berufsverband oder bei der IHK nachfragen.

Die Unterschiede: Berufshaftpflichtversicherung, Betriebshaftpflichtversicherung und Vermögensschadenhaftpflichtversicherung

Die Betriebshaftpflichtversicherung versichert ein ganzes Unternehmen inklusive seiner Angestellten. Sie zahlt für Sach- und Personenschäden, welche der Inhaber oder die Mitarbeiter im Rahmen der unternehmerischen Tätigkeit unternehmensfremden Personen versehentlich zufügen.

Die Vermögensschadenshaftpflicht greift dann, wenn einer dritten Person durch Fehler des Versicherten ein finanzieller Schaden entstanden ist. Sie eignet sich vor allem für Freiberufler und andere Unternehmer in beratenden Berufen. Sowohl Einzelpersonen als auch Unternehmen können eine Vermögensschadenhaftpflichtversicherung abschließen.

Die Berufshaftpflichtversicherung im engeren Sinne bezieht sich auf die Versicherung von Einzelpersonen, die sowohl Sach- und Personenschäden als auch Vermögensschäden oder beides beinhalten kann. Dabei richtet sich der Versicherungsumfang nach dem individuellen Risikoprofil des Berufs. Die Versicherungen gibt es für Freiberufler, sonstige Unternehmer und Angestellte. Man spricht aber mitunter auch von einer Berufshaftpflichtversicherung, wenn sie sich auf ein ganzes Unternehmen bezieht und dafür die Betriebs- mit der Vermögensschadenshaftpflichtversicherung zusammenfasst.

Wenn Sie eine der beiden Komponenten einzeln abschließen möchten, nutzen Sie einen Vergleichsrechner. Diesen gibt es sowohl für die Betriebs- als auch für die Vermögensschadenshaftpflicht.

Sonderfall: Berufshaftpflichtversicherung für Angestellte

In den meisten Unternehmen sind die Angestellten über die Betriebshaftpflichtversicherung mitversichert und es ist nicht notwendig, eine eigene Berufshaftpflichtversicherung abzuschließen.

Es gibt jedoch Ausnahmen, und zwar in folgenden Fällen:

- Bei den oben genannten Berufen mit Versicherungspflicht

- Für Positionen im Unternehmen mit besonderer Verantwortung

- Im öffentlichen Dienst

Angehörige einer Berufsgruppe mit Versicherungspflicht können auch als Angestellte arbeiten, zum Beispiel als Arzt im Krankenhaus oder als Rechtsanwalt in einer Kanzlei. Das entbindet sie wegen des besonderen Risikos nicht von der Pflicht, eine Berufshaftpflichtversicherung abzuschließen. Die Versicherung ist Voraussetzung dafür, dass der Beruf überhaupt ausgeübt werden darf.

Die Fehler von Geschäftsführern, Vorständen, Prokuristen und Mitarbeitern mit ähnlicher Verantwortung wiegen besonders schwer. Dabei entsteht der Schaden meist für das eigene Unternehmen. Diese Schäden sind nicht durch die Betriebs- oder Berufshaftpflichtversicherung abgedeckt. Für diese Fälle gibt es aber die D&O-Versicherung (Directors & Officers).

Mitarbeiter im öffentlichen Dienst sind auch nicht automatisch über ihre Dienststelle beruflich haftpflichtversichert. Für diese gibt es bei bestimmten Versicherungsunternehmen die Möglichkeit, eine Berufshaftpflicht- oder auch Diensthaftpflichtversicherung abzuschließen. Diese beinhaltet nicht nur den Schutz vor Haftpflichtansprüchen Dritter, sondern auch vor denen des Arbeitgebers.

Unter anderem bietet die DEVK eine Diensthaftpflichtversicherung für Beamte und Angestellte des öffentlichen Dienstes sowie eine Haftpflichtversicherung für Mitarbeiter von öffentlichen oder privaten Verkehrsunternehmen an. Auch Debeka hat eine Berufshaftpflicht für den öffentlichen Dienst im Programm. Für einen Monatsbeitrag von rund 5 Euro kann sich z. B. ein Verwaltungs-Sachbearbeiter mit einer Deckungssumme von 50 Mio. Euro für Personen- und Sachschäden und 1 Mio. Euro für Vermögensschäden versichern.

5 Tipps zur Berufshaftpflichtversicherung

Haben Sie noch Fragen zur Berufshaftpflichtversicherung? Die folgenden Punkte bieten Ihnen einige zusätzliche Informationen.

Tipp 1: Die Versicherungsbeiträge von der Steuer absetzen

Wenn Sie selbstständig sind, können Sie die Beiträge zur Berufshaftpflichtversicherung als Betriebsausgaben behandeln. Falls Sie den Gewinn mit der Einnahmen-Überschuss-Rechnung ermitteln, tragen Sie den Betrag in Zeile 55 der Anlage EÜR (2023) ein. Für ein bilanzierendes Unternehmen verbuchen sie ihn auf dem entsprechenden Aufwandskonto.

Als Arbeitnehmer behandeln Sie die Beiträge als Werbungskosten. Sie tragen sie in der Anlage N zur ESt-Erklärung ein. Ist die Berufs- mit der Privathaftpflichtversicherung kombiniert, müssen Sie den Anteil für die private Versicherung unter den Sonderausgaben in der Anlage Vorsorgeaufwand eintragen.

Tipp 2: Kosten sparen

Wie bei den meisten anderen Versicherungen können Sie die Beiträge noch etwas senken, wenn Sie die Vertragslaufzeit auf 3 Jahre verlängern, eine Selbstbeteiligung vereinbaren oder den jährlichen Zahlungsrhythmus wählen. Einige Versicherer bieten auch Rabatte für Gründer.

Tipp 3: Überprüfung der Privathaftpflichtversicherung

Überprüfen Sie die Möglichkeit, eine private Haftpflicht zu integrieren. Bei einigen Angeboten ist diese sogar beitragsfrei enthalten. Ihre alte Privathaftpflicht sollten Sie dann auch rechtzeitig kündigen.

Tipp 4: Tipps für die Auswahl des Tarifs

Achten Sie einerseits auf den Beitrag, die Deckungssummen und die Selbstbeteiligung. Vergleichen Sie aber auch die Leistungen der verschiedenen Anbieter. Dazu gehören unter anderem der Schutz bei Mietsachschäden, beim Verlust von fremden Schlüsseln und bei Umweltschäden.

Tipp 5: Offene Deckung als Alternative

Offene oder All-Risk-Deckung bedeutet, dass alle beruflichen Tätigkeiten versichert sind, welche der Vertrag nicht ausdrücklich ausschließt. Das ist vorteilhaft, wenn sich Ihr Tätigkeitsbereich ändert, da Sie in diesem Fall keine Anpassung vornehmen müssen. Eine Verbindung zur hauptberuflichen Tätigkeit muss aber gegeben sein.

Andere wichtige Versicherungen für Selbstständige

Beschäftigen Sie sich als Selbstständiger, Freiberufler oder Gründer auch mit den anderen Privat- und Gewerbeversicherungen, die für Sie notwendig oder empfehlenswert sind. Dazu gehören insbesondere:

- Betriebshaftpflichtversicherung

- Inhaltsversicherung

- Freiwillige Krankenversicherung oder private Krankenversicherung (ggf. kommt für Sie auch eine Krankenversicherung für nebenberuflich Selbstständige oder die Freiberufler-Krankenversicherung in Frage)

- Rechtsschutzversicherung

- D&O Versicherung

- Kreditversicherung

- Produkthaftpflichtversicherung

- Private Altersvorsorge

- Berufsunfähigkeitsversicherung

Fazit

Unbeabsichtigte Fehler können jederzeit passieren. Damit Sie die Schadenersatzforderungen nicht in den Ruin treiben, gibt es die Berufshaftpflichtversicherung. Je nach Art der eingeschlossenen Komponenten schützt diese vor Forderungen, die aus Personen- und Sachschäden oder Vermögensschäden Dritter resultieren. Dabei braucht nicht jeder Beruf jede Komponente. Vielmehr ist das individuelle Risiko zu beachten.

Für einige Berufsgruppen ist der Abschluss einer Berufshaftpflicht gesetzlich vorgeschrieben. Das gilt unabhängig davon, ob der Versicherte selbstständig oder angestellt arbeitet. Für viele andere Unternehmen ist die Haftpflichtversicherung jedoch auch empfehlenswert. Die Versicherung und ihre beiden Einzelkomponenten können sowohl von Unternehmen als auch von einzelnen Freiberuflern und Selbstständigen abgeschlossen werden.